Игорь Прокопов

Президент ассоциации «Алюминий»

Итоги 2002 года в алюминиевой промышленности России могут быть названы позитивными, хотя, возможно, и не впечатляют. Производство алюминия возросло на 1,4 %, глинозема – на 2,8 %, полуфабрикатов и изделий из алюминия – на 5,9 %. Все предприятия и компании увеличили выпуск продукции. Наибольший прирост (2,1 %) достигнут на Уральском алюминиевом заводе, в глиноземном производстве – на Ачинском комбинате (7,3 %). Итоги 2002 года в алюминиевой промышленности России могут быть названы позитивными, хотя, возможно, и не впечатляют. Производство алюминия возросло на 1,4 %, глинозема – на 2,8 %, полуфабрикатов и изделий из алюминия – на 5,9 %. Все предприятия и компании увеличили выпуск продукции. Наибольший прирост (2,1 %) достигнут на Уральском алюминиевом заводе, в глиноземном производстве – на Ачинском комбинате (7,3 %).

Выпуск металла на уровне свыше 900 тыс. т сохранил Братский алюминиевый завод, являющийся в этом плане мировым лидером. На объем годовой добычи в 1 млн т после завершения строительства железной дороги, соединившей Тиманский рудник с основной магистралью, к концу 2002 года вышли «Бокситы Тиммана». Значительно выросло производство глинозема на Павлодарском заводе (Казахстан) – на 12,6 %. За последние 3 года завод увеличил выпуск продукции на 40 % от проектной мощности. Во второй половине 2002 года там достигнут уровень производства в 1400 тыс. т глинозема в год. Продукция этого предприятия идет на алюминиевые заводы Сибири.

Среди предприятий по переработке алюминия наибольших показателей роста добились «Саянская фольга» – 14 % и Самарский металлургический завод – 12,5 %. Производство банок для напитков увеличилось на 33 %.

Однако в целом по отрасли экономические показатели скромны. Уровень рентабельности не обеспечивает полный цикл воспроизводства. Это объясняется, прежде всего, низкими ценами на алюминий на мировом рынке. В 2002 году среднегодовая мировая цена по котировкам на ЛБМ упала до самой низкой за последние 8 лет отметки – 1350 долл./т, что на 100 долл. меньше, чем в 2001 году, и на 200 долл. – чем в 2000 году. На этом фоне в России значительно выросли цены на материально-технические ресурсы и транспорт. Курс доллара не поспевает за ростом цен на промышленные товары, что также приводит к финансовым потерям предприятий алюминиевой промышленности, работающим на экспорт. Именно поэтому ряд предприятий закончил 2002 год с убытками, а компаниям пришлось обеспечивать финансовую выживаемость за счет других подразделений.

С определенными экономическими трудностями ныне приходится сталкиваться и зарубежным фирмам. Так, мировой алюминиевый гигант, компания Alcoa в IV квартале 2002 года имела убытки в 223 млн долл. и была вынуждена пойти на сокращение 8 тыс. рабочих мест и распродажу второстепенных производств.

Российскому же алюминиевому бизнесу, несмотря на неблагоприятные мировые тенденции, в целом удалось в 2002 году сохранить свою устойчивость и конкурентоспособность, прежде всего, благодаря заделу прошлых лет, когда были сформированы крупные, даже по мировым меркам, вертикально интегрированные компании. Насколько это важно для алюминиевого бизнеса, сегодня никого убеждать не надо. Интеграция позволила сделать ряд эффективных для производства и экономики шагов, в том числе:

– усовершенствовать структуру управления, опираясь на передовой опыт и приглашая зарубежных менеджеров высшего звена;

– снизить риски бизнеса за счет укрепления и развития сырьевого передела.

Компания «Русский алюминий» получила возможность управления Николаевским глиноземным заводом, бокситодобывающим комплексом и глиноземным предприятием в Гвинее. Компания «СУАЛ-Холдинг», завершив строительство первой частной железной дороги, ввела в эксплуатацию бокситовый рудник в республике Коми и приступила к подготовке крупномасштабного проекта производства глинозема на базе этого месторождения.

В алюминиевом производстве практически на всех заводах осуществлены мероприятия по модернизации основных цехов – электролизных и приготовления анодной массы, что позволило существенно сократить издержки производства, снизить его энергоемкость, объемы выбросов токсических веществ. Оба производственных передела российской алюминиевой промышленности – электролизный и глиноземный, в последние три года имеют лучшие технологические показатели за всю свою историю.

Особое внимание компании уделяли предприятиям по переработке алюминия. Удалось поднять уровень этого производства, сделать рентабельным, оптимизировать структуру и качество товарной продукции в соответствии с требованиями рынка.

Но у российской алюминиевой промышленности остается немало проблем, от которых зависят устойчивость развития. Остановлюсь на некоторых.

Развитие внутреннего рынка алюминия выдвигается в разряд первостепенных задач, поскольку поставки за рубеж становятся менее выгодными. Вот уже третий год снижается совокупный объем экспорта алюминиевой продукции. Так, вывоз первичного алюминия сократился на 15 %. На внутреннем же рынке потребление первичного алюминия за эти годы возросло в 1,5 раза.

Структура российского экспорта алюминия представлена сейчас первичным металлом, сплавами и полуфабрикатами с небольшой добавленной стоимостью. Главная причина – защищенность внутренних рынков развитых стран ввозными пошлинами и квотами, поскольку недогружены имеющиеся там собственные мощности по переработке алюминия. Компании несут также дополнительные затраты на транспортировку и обслуживание грузов в портах, оплату ввозных и вывозных пошлин на сырье и готовую продукцию. Например, для сибирских алюминиевых предприятий эти дополнительные затраты суммарно составляют 100 – 150 долл./т.

Для экономики страны эффективность экспорта алюминия ныне значительно ниже в сравнении с его потреблением на внутреннем рынке. Если принять величину добавленной стоимости в общей стоимости товарной продукции в виде первичного алюминия за 100 %, то подобная величина в стоимости полуфабрикатов и изделий составит соответственно 200 % и 500 %. Примерно такое же соотношение и при сравнении трудоемкости производства на рассматриваемых переделах.

В настоящее время выпуск алюминия на душу населения в России составляет около 20 кг, а потребление – всего 2,7 кг (в западных странах – 25 – 40 кг). Если бы весь производимый в России алюминий потреблялся внутри страны, то было бы дополнительно получено продукции на сумму около 15 млрд долл., в том числе добавленной стоимости – около 5 млрд. При этом число рабочих мест выросло бы дополнительно более чем на 1 млн. К сожалению, пока этот значительный объем добавленной стоимости и рабочих мест реализуется за рубежом.

Переориентация на внутренний рынок должна осуществляться двумя путями:

– через создание новых и развитие действующих предприятий, выпускающих товары с высокой добавленной стоимостью, которые используют конструкционные алюминиевые материалы;

– путем увеличения выпуска внутри страны высококачественных полуфабрикатов и изделий российскими алюминиевыми компаниями.

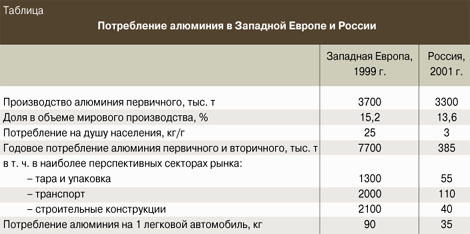

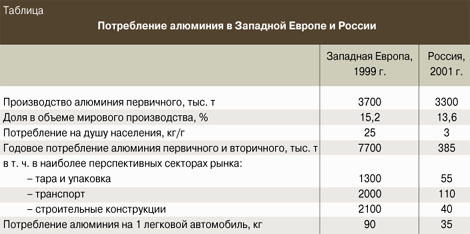

Создание условий для использования различными отраслями экономики конструкционных материалов на базе алюминия, большую часть которого Россия сегодня экспортирует, должно стать одним из приоритетных направлений промышленной политики Правительства РФ. Могут возразить, что, де, на внутреннем рынке спрос на металлопродукцию низкий. Но на примере алюминия хотелось бы показать, что это не столько причина, сколько следствие того, что недостает целенаправленных усилий правительства. В таблице приведены объемы потребления алюминия в наиболее емких и перспективных секторах рынка в Европе и России. Его использование в производстве тары и упаковки, в транспорте, строительных конструкциях и т.п. отстает в нашей стране в сравнении с западными державами в 20 – 50 раз.

Целенаправленное стимулирование развития таких производств на базе новых технологий дало бы дополнительно не только значительный прирост объема ВВП и рабочих мест, но и привело бы к экономии энергоресурсов, пищевых продуктов, традиционных строительных материалов, а также к сокращению выбросов токсических веществ в атмосферу. С этой целью Правительству РФ следовало бы восстановить инвестиционные льготы по налогу на прибыль, разрешить применение отсрочки налогов на период освоения нового производства, а также ввести государственные стандарты, технологические нормативы и квоты на продукцию аналогичных производств, применяющих устаревшие технологии, как это делается в США, Канаде и ЕС. Необходимо создавать особые экономические зоны, в которых приоритетное стимулирование должно быть предоставлено новым проектам перерабатывающих производств на базе новых технологий и отечественных конструкционных материалов.

Есть и второе возможное направление деятельности правительства. Алюминиевые компании вкладывают значительные средства в развитие производства изделий. Однако их возможности инвестирования в такие производства ограничены. Расчеты показывают, что для решения этой проблемы, а также проблем развития сырьевой базы и модернизации действующего производства алюминиевым компаниям необходимо иметь рентабельность по чистой прибыли от выручки не менее 12 – 15 %. В последние годы этот показатель колеблется в пределах 2 – 4 %. При таком уровне рентабельности алюминиевые компании не могут рассчитывать на привлечение долгосрочных кредитов, а собственных средств явно недостаточно.

Сравнение объемов инвестиций западных и российских компаний в модернизацию и развитие производства далеко не в пользу последних. Например, у Alcoa и Alcan объем ежегодных инвестиций (собственные средства плюс кредиты) в модернизацию и развитие производства составляет 6 – 9 % выручки от продаж. У российских компаний эта величина находится в пределах 2 – 3 %. Причины кроются в разных правилах игры для алюминиевого бизнеса в России и в странах Запада.

1. Правительство РФ, вводя дополнительные поборы на алюминиевый бизнес, не принимает во внимание ситуацию с ценами на мировом рынке. Линия тренда динамики мировых цен за последние 8 лет опустилась на величину около 300 долл.

2. Сырье, ввозимое в Россию для производства алюминия, облагается пошлиной, а в других странах мира, производящих этот металл, ввозные пошлины на его сырье не применяются.

3. В странах-экспортерах практически не применяются вывозные пошлины на алюминий, в России же они действуют. Напротив, ввозные пошлины на алюминий установлены в большинстве стран мира – крупнейших потребителях алюминия. В результате экспорт российского алюминия пошлинами облагается дважды.

4. Налоговая нагрузка на бизнес в России (налоги, сборы и отчисления во внебюджетные фонды) значительно выше, чем во многих странах мира.

5. Сложная система валютного регулирования создает неблагоприятные условия для экспортных и импортных операций, отвлекает дополнительные финансовые ресурсы и увеличивает финансовые издержки.

6. Риски для инвестиций в России по известным причинам очень высоки.

7. Тарифы и цены на железнодорожные перевозки и энергоресурсы имеют тенденцию постоянного и непредсказуемого роста.

8. Принятый в России порядок возврата экспортерам металла налога на добавленную стоимость приводит к отвлечению значительных финансовых ресурсов из оборотных средств компании и тем самым увеличивает их финансовые издержки.

Правительству РФ необходимо пересмотреть таможенную политику в отношении экспортных и импортных операций алюминиевых компаний, а именно:

– отменить ввозные пошлины на сырье, вывозные пошлины на металл и его полуфабрикаты, либо привязать их к мировым ценам на алюминий;

– упростить систему валютного регулирования с целью улучшения оперативного управления и повышения эффективности внешнеторговых операций;

– не вводить дискриминационные поправки по применению таможенного режима переработки ввозимого сырья, которые приведут к двойному налогообложению экспортируемого алюминия;

– изменить порядок возврата НДС предприятиям – традиционным экспортерам – с целью сокращения сроков его возврата c трех месяцев до одного.

Эти меры дадут возможность компаниям поднять рентабельность и высвободить дополнительные средства для инвестиций в производства полуфабрикатов и изделий из алюминия. Увеличение рентабельности сделает новые проекты в алюминиевой промышленности более эффективными и привлекательными для инвесторов.

Особое значение для поддержания конкурентоспособности российского алюминия имеет уровень издержек производства на транспорт и энергию. Сквозные затраты по этим статьям себестоимости продукции составляют около 40 %.

Мировое производство алюминия в основном потребляет сравнительно дешевую энергию и располагается в непосредственной близости от ее источников. Так, алюминиевая промышленность Канады и Норвегии базируются на гидроэнергетике, стран Ближнего Востока – на энергии дешевого попутного газа, Франции – на атомной энергии.

В мировой практике энерготарифы для алюминиевой отрасли, как правило, ниже, чем для большинства других промышленных потребителей электроэнергии и для населения. Такая разница является следствием тех преимуществ, которые получают производители энергии при наличии в числе их потребителей алюминиевых заводов. Эти преимущества заключаются в стабильном и равномерном отборе значительных объемов генерируемой мощности, передаче ее на короткие расстояния с высоким уровнем напряжения, исключающим многоступенчатую трансформацию.

В мире 30 % объема алюминия выпускается на базе генерирующих мощностей самих производителей, что позволяет им иметь более низкий уровень стоимости потребляемой энергии. В России такая практика отсутствует.

Доля совокупных затрат на перевозку грузов по железной дороге в стоимости товарной продукции российских алюминиевых предприятий возросла за последние 10 лет с 4 до 15 %. При унификации тарифов в 2001 году повышающий коэффициент к тарифам прейскуранта 1001 на алюминий и глинозем был установлен максимальный – 2, тогда как по другим видам промышленной продукции он был принят в пределах 1 – 1,5. Такое решение принято МПС, несмотря на то, что алюминий в прейскуранте и без того отнесен к третьему классу грузов – с самой высокой шкалой тарифов. Перекрестное субсидирование пассажирских перевозок за счет промышленных значительно удорожает последние.

Тарифная политика правительства должна быть направлена на сдерживание роста тарифов монопольных структур – МПС и РАО «ЕЭС России» –путем снижения издержек производств перечисленных структур, ограничения инвестиционной составляющей в тарифах до уровня 20 – 25 % от объема планируемых инвестиций, а также на прекращение перекрестного субсидирования на поставку электроэнергии населению и пассажирских перевозок. Должен быть отменен дискриминационный повышающий коэффициент 2 к тарифам прейскуранта 1001 железнодорожных перевозок. Что касается тарифов на электроэнергию для производства алюминия, то они, как и на Западе, должны формироваться с учетом тех преимуществ, которые получают производители энергии при отпуске ее алюминиевым заводам. Тарифная политика правительства должна быть направлена на сдерживание роста тарифов монопольных структур – МПС и РАО «ЕЭС России» –путем снижения издержек производств перечисленных структур, ограничения инвестиционной составляющей в тарифах до уровня 20 – 25 % от объема планируемых инвестиций, а также на прекращение перекрестного субсидирования на поставку электроэнергии населению и пассажирских перевозок. Должен быть отменен дискриминационный повышающий коэффициент 2 к тарифам прейскуранта 1001 железнодорожных перевозок. Что касается тарифов на электроэнергию для производства алюминия, то они, как и на Западе, должны формироваться с учетом тех преимуществ, которые получают производители энергии при отпуске ее алюминиевым заводам.

В пакете законов о реформе РАО «ЕЭС России» необходимо предусмотреть возможность приобретения и создания генерирующих мощностей энергоемкими компаниями для собственных нужд и включения их в свои структуры. Это будут реальные инвестиции в модернизацию и развитие энергетики страны.

И, конечно, сохраняя высокий уровень налогообложения, правительство крепко придерживает развитие экономики страны. Необходимо кардинальное и целенаправленное ослабление налогового бремени.

На примере алюминиевой промышленности можно сделать общий вывод: Правительству РФ давно пора принимать решительные меры с тем, чтобы увеличить темпы роста национальной экономики, обеспечить подъем конкурентоспособности российских товаров на внутреннем и внешнем рынках.

|

назад

назад

Итоги 2002 года в алюминиевой промышленности России могут быть названы позитивными, хотя, возможно, и не впечатляют. Производство алюминия возросло на 1,4 %, глинозема – на 2,8 %, полуфабрикатов и изделий из алюминия – на 5,9 %. Все предприятия и компании увеличили выпуск продукции. Наибольший прирост (2,1 %) достигнут на Уральском алюминиевом заводе, в глиноземном производстве – на Ачинском комбинате (7,3 %).

Итоги 2002 года в алюминиевой промышленности России могут быть названы позитивными, хотя, возможно, и не впечатляют. Производство алюминия возросло на 1,4 %, глинозема – на 2,8 %, полуфабрикатов и изделий из алюминия – на 5,9 %. Все предприятия и компании увеличили выпуск продукции. Наибольший прирост (2,1 %) достигнут на Уральском алюминиевом заводе, в глиноземном производстве – на Ачинском комбинате (7,3 %).

Тарифная политика правительства должна быть направлена на сдерживание роста тарифов монопольных структур – МПС и РАО «ЕЭС России» –путем снижения издержек производств перечисленных структур, ограничения инвестиционной составляющей в тарифах до уровня 20 – 25 % от объема планируемых инвестиций, а также на прекращение перекрестного субсидирования на поставку электроэнергии населению и пассажирских перевозок. Должен быть отменен дискриминационный повышающий коэффициент 2 к тарифам прейскуранта 1001 железнодорожных перевозок. Что касается тарифов на электроэнергию для производства алюминия, то они, как и на Западе, должны формироваться с учетом тех преимуществ, которые получают производители энергии при отпуске ее алюминиевым заводам.

Тарифная политика правительства должна быть направлена на сдерживание роста тарифов монопольных структур – МПС и РАО «ЕЭС России» –путем снижения издержек производств перечисленных структур, ограничения инвестиционной составляющей в тарифах до уровня 20 – 25 % от объема планируемых инвестиций, а также на прекращение перекрестного субсидирования на поставку электроэнергии населению и пассажирских перевозок. Должен быть отменен дискриминационный повышающий коэффициент 2 к тарифам прейскуранта 1001 железнодорожных перевозок. Что касается тарифов на электроэнергию для производства алюминия, то они, как и на Западе, должны формироваться с учетом тех преимуществ, которые получают производители энергии при отпуске ее алюминиевым заводам.