Валерий Петров, Петр Гришин

АКБ «РОСБАНК»

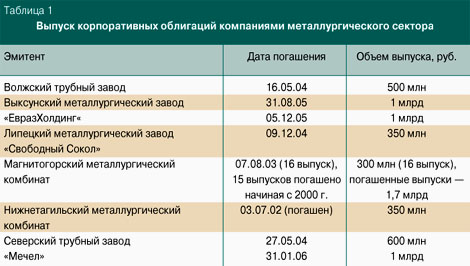

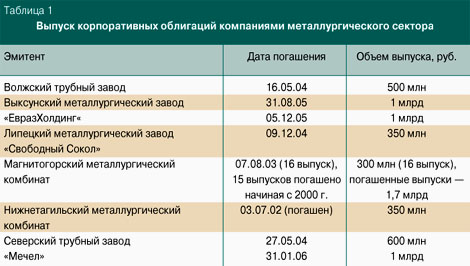

В 2002 году рынок рублевых корпоративных облигаций продемонстрировал очень быстрый рост. Объем первичных размещений превысил 50 млрд руб. (113 % к уровню 2001 года). Компании металлургического сектора являются одними из наиболее активных заемщиков на этом рынке: путем выпуска рублевых облигаций они суммарно привлекли 6,8 млрд руб. (табл. 1), при этом наиболее рыночно ориентированные эмитенты, такие, как Магнитогорский металлургический комбинат (ММК), уже вышли и на еврооблигационные заимствования.

Для компаний металлургического сектора знание рыночной конъюнктуры и ее верный прогноз важны как для подготовки будущих выпусков облигаций, так и для управления уже выпущенными обязательствами. Структура облигационных выпусков металлургических компаний России очень разнообразна и фактически включает в себя все имеющиеся варианты платежных графиков. Здесь хотелось бы выделить:

– снижающиеся фиксированные купоны (так называемая структура step-down, характерная, например, для Северского (СТЗ) и Волжского (ВТЗ) трубных заводов;

– плавающие купонные ставки, привязанные к государственным облигациям, как в 14-м и 15-м выпусках ММК;

– фиксированные купоны (Липецкий металлургический завод «Свободный Сокол» или 16-й выпуск ММК).

При этом существенно различаются и способы первичного размещения облигаций. Можно назвать следующие основные способы:

– фиксированные ценовые параметры размещения. В этом случае эмитент полностью освобождается от какого-либо финансового риска, связанного с размещением бумаг, и его доходы и расходы по облигационному займу четко фиксированы. При этом «платой» за отсутствие риска является потенциально упущенная выгода от возможности размещения на более благоприятных условиях. Пример использования такой схемы – СТЗ;

– аукцион по цене размещения. При этом способе известны будущие расходы эмитента по обслуживанию займа, однако его выручка от первичного размещения несет в себе значительный риск. Таково первичное размещение облигаций ЛМЗ «Свободный Сокол»;

– конкурс по ставке купона, обычно первого, иногда к нему приравниваются также второй или все последующие купоны. Пример такого размещения – «ЕвразХолдинг» или последний аукцион по облигациям «Мечела».

Подобное богатство выбора требует от финансовых директоров металлургических компаний детального знания всех возможных вариантов организации новых выпусков облигаций для того, чтобы избранный способ оказался наиболее приемлемым. В свою очередь плюсы и минусы каждого варианта зависят от того, какая ситуация прогнозируется на рынке на необходимый интервал времени. Однако эмитентам важно представлять себе будущую конъюнктуру еще и для того, чтобы корректно устанавливать цены досрочного выкупа уже выпущенных облигаций по офертам. Данный механизм, предоставляющий дополнительные гарантии инвесторам, используется во всех обращающихся выпусках. Неоправданно высокие цены следующих оферт приводят к прямым финансовым потерям и досрочному предъявлению к погашению значительной доли выпуска, что влечет нарушение финансовых планов и затруднения в текущей либо инвестиционной деятельности. Вместе с тем заниженные цены оферт приводят либо к предъявлению большей доли выпуска к досрочному погашению по предыдущей оферте, либо, если это невозможно, к резкому падению интереса инвесторов к этим бумагам и снижению ликвидности их рынка.

На практике вполне можно достичь компромисса между возможными расходами на организацию облигационного займа и доходностью, привлекательной для инвесторов.

Приобретая корпоративные облигации, они обычно определяют приемлемую выгодность вложений, равную стоимости привлечения средств для эмитента, путем анализа так называемой базовой кривой доходности, формируемой или по ГКО-ОФЗ, или по корпоративным бумагам первого эшелона, и прибавления специфической премии за риск и ликвидность. Под «первым эшелоном» традиционно понимаются облигации крупнейших компаний, хорошо известные на рынке. К их числу относятся такие заемщики, как «Газпром», РАО «ЕЭС России», АЛРОСА, Тюменская нефтяная компания, «Русский Алюминий», «Славнефть». Они задают минимальный уровень доходности, ниже которого рыночное размещение облигаций практически невозможно. На этот уровень в свою очередь влияют такие факторы, как темпы инфляции и девальвации, общее состояние денежного рынка, процентные ставки межбанковского кредитования, доходность ГКО-ОФЗ.

Наиболее важными из макроэкономических показателей для определения уровня процентных ставок являются темпы роста потребительских цен. Планы Правительства РФ и Центрального банка предусматривают снижение инфляции в 2003 году до 10 – 12 %. Вместе с тем опыт 2002 года показал, во-первых, что в среднегодовом исчислении темпы инфляции могут существенно отличаться от прогнозируемых правительством. Это отклонение наиболее существенно в первом квартале. Во-вторых, уровень процентных ставок на рынке государственного долга реагирует на изменения инфляции довольно слабо. Ее ускорение приводит не к росту номинальной доходности, а к снижению ее реального уровня.

Конец 2002 – начало 2003 годов характеризуются резким замедлением девальвации рубля. В результате доходность по рублевым вложениям все больше начинает равняться на доходность еврооблигационных займов корпоративных эмитентов. Это происходит потому, что для большой группы крупных инвесторов, в первую очередь инвестиционных банков, рублевые и еврооблигации являются в определенной степени взаимозаменяемыми инструментами. Разница в доходности определяется ожидаемыми темпами девальвации рубля. Каковы они будут в 2003 году? Это один из наиболее непредсказуемых параметров. В любом случае, по суверенным еврооблигациям России доходность 4-летних долларовых бумаг составляет сейчас 5,8 % годовых. Даже если предположить, что девальвация за год достигнет 5 % (то есть к концу года валютный курс составит 33,45 руб./долл.), то очевидно, что рублевая доходность в 13 % годовых по наиболее долгосрочным ОФЗ все еще является завышенной. Поэтому, несмотря на отрицательные значения реальной доходности по госбумагам с учетом внутренней инфляции, потенциал снижения доходности по госбумагам еще на 1 – 2 % вполне возможен.

Необходимо также учитывать важнейшее изменение, произошедшее на рынке в ноябре 2002 года и касающееся денежной политики Центрального банка. 18 ноября Центральный банк резко снизил стоимость рефинансирования для коммерческих банков. По операциям прямого РЕПО под залог государственных облигаций стоимость однодневного рефинансирования сейчас составляет 5 – 8 % годовых (по сравнению с 18 % годовых однодневного рефинансирования через валютные свопы). Одновременно ЦБ активизировал управление своими депозитными ставками через двухнедельные депозитные аукционы и операции обратного РЕПО на срок 1 месяц. На срок 2 недели его ставки сейчас составляют в среднем 7,1 % годовых, на месяц – около 10 % годовых. При этом фиксированные ставки депозитных операций установлены на едином уровне в 3 % независимо от срока.

Последствия изменений денежной политики ЦБ уже стали весьма значительными. Они выразились в том, что резко снизилось негативное влияние «фактора конца месяца», или, в более широком понимании, любых календарных эффектов, связанных с сезонными колебаниями ликвидности банковской системы. Банки теперь не в такой степени, как раньше, вынуждены продавать свои пакеты облигаций в конце каждого месяца, когда им требуются значительные средства для проведения расчетов. Ценовая динамика рынка стала поэтому более плавной. Сглаживание значительных колебаний процентных ставок в среднесрочной перспективе будет способствовать формированию более устойчивого спроса на долговые инструменты и дальнейшему снижению доходности. В пользу этого прогноза свидетельствуют следующие факторы:

– сохранение благоприятной конъюнктуры внешних сырьевых рынков, высокий профицит торгового баланса;

– наличие возможностей и готовности Центрального банка противостоять спекулятивным атакам против курса рубля как прямой продажей резервов, так и связыванием рублевой массы через депозиты и операции обратного РЕПО.

Изменение денежной политики Центрального банка привело к резкому росту ценовых уровней на рынке ОФЗ, что обусловлено наращиванием банками своих портфелей по госбумагам для последующего получения рефинансирования. В первую очередь рост затронул ОФЗ с наиболее удаленным сроком погашения. Так, по выпуску с максимальной дюрацией (амортизационный выпуск 46001, окончательное погашение в сентябре 2008 г.) доходность к погашению сократилась с 18 % годовых при размещении этого выпуска 19 сентября 2002 года до 13 % в январе 2003 г., падение составило 500 базисных пунктов за три с половиной месяца! Недавно и этот «рекорд» был побит: двенадцатилетние ОФЗ-АД 46002 были размещены со средневзвешенной доходностью 12,94 %, что вызвало новый виток роста цен по госбумагам.

В 2003 году объем размещения гособлигаций на внутреннем рынке запланирован на уровне 169 млрд руб., объем погашения – 113 млрд руб. Учитывая, что суммарный предполагаемый годовой объем инвестиций в государственные ценные бумаги одного Пенсионного фонда России составит 140 – 150 млрд руб., этот уровень привлечения не несет угрозы роста процентных ставок.

Снижение стоимости краткосрочного рефинансирования и доходности по госдолгу во второй половине ноября 2002 и в начале 2003 года привело к значительному уменьшению доходности по корпоративным облигациям. Наиболее показательно ее снижение к оферте по крупным выпускам после их выхода на вторичный рынок по сравнению с уровнями размещения: «Газпром» – 16,9 % при размещении против 14,1 % сейчас, РАО «ЕЭС России» – 18 % при размещении 22 октября и 13,6 % в настоящий момент, АЛРОСА – 18,5 % при размещении 24 октября и 15,3 % сейчас, «РТК-Лизинг» – 19,4 % при размещении 5 ноября и 15,5 % сейчас, «Система Финанс» – 18,5 % при размещении 5 ноября и 15,3 % теперь. Этот факт свидетельствует о наличии значительного спроса на ликвидные инструменты наиболее надежных заемщиков.

Наиболее вероятно, что тенденция снижения доходности по benchmark-инструментам в ситуации высокой ликвидности банковской системы и стабилизации доходности по госдолгу сохранится и в первом полугодии 2003 года. Так, в отношении облигаций ОАО «Газпром» из-за высокого количества открытых лимитов вложений вероятно снижение доходности до 12 – 13,5 %, по облигациям компании «АЛРОСА» – до 13,8 – 14,5 %. Учитывая сокращение сроков до оферты по данным бумагам, это будет соответствовать смещению базовой кривой доходности по корпоративным облигациям примерно на 80 – 100 базисных пунктов вниз. Значительное влияние на этот процесс мог бы оказать выход на рынок металлургических гигантов, таких, как «Норильский никель». В целом это может положительно отразиться и на повышении ликвидности облигаций металлургического сектора.

Величина спрэдов по облигациям, не входящим в состав базовых инструментов, определяется структурными характеристиками рынка и кредитным качеством эмитентов. При их анализе необходимо учитывать следующее.

1. Сохранение большого разброса доходности по корпоративным бумагам. Поскольку на рынке не сложилось общепринятых стандартов оценки риска (рейтинговых систем), а также из-за различной ликвидности отдельных выпусков облигаций, даже кривая доходности по высококлассным заемщикам является нечеткой как на вторичном рынке, так и при первичных размещениях. Уровни доходности по отдельным инструментам складываются под влиянием ряда факторов, среди которых – качество организации размещения, объем выпуска, уровень поддержки рынка андеррайтерами, количество открытых лимитов на операции с данным инструментом.

2. Наличие премии по доходности в зависимости от финансового положения и имени эмитента. В котировках облигаций компаний, не принадлежащих к «первому эшелону», заложена существенная премия по доходности к benchmark кривой доходности, которая определяется, с одной стороны, объективными факторами, такими, как показатели финансового состояния, а с другой, – субъективными оценками рынка, могущими резко расходиться с объективными показателями. Например, финансовое положение ряда компаний «второго эшелона» является гораздо более прочным, чем крупнейших естественных монополий, однако их займы тем не менее торгуются со значительной премией по сравнению с известными именами. Опыт АКБ «РОСБАНК», который тесно сотрудничал с ММК и являлся соорганизатором последнего выпуска «Мечела», показывает, что от усилий андеррайтеров по продвижению займа на рынке зависит не меньше, чем от объективных финансовых показателей. Поэтому верный выбор финансового консультанта, организатора и андеррайтера облигационного займа является существенным моментом успеха.

Специфика сегмента металлургических облигаций заключается в том, что большая их часть по-прежнему оценивается инвесторами к оферте, а не к погашению. Поэтому более корректно сравнивать эти облигации не с «первым эшелоном» корпоративных бумаг (где пока еще доступны не все сроки инвестирования в первоклассные инструменты), а с ГКО-ОФЗ. При доходности ОФЗ на срок 120 дней в 10,4 % годовых текущие уровни спрэдов по металлургическим облигациям в среднем составляют от 640 до более чем 800 базисных пунктов (табл. 2). Примерно в таком же диапазоне лежат и спрэды при оценке к погашению. Мы ожидаем, что в первом полугодии 2003 года они будут сужаться по крайней мере на 100 – 200 базисных пунктов. Соответственно многие металлургические компании будут иметь возможность или рефинансировать свой долг по более низким ставкам, или выпустить новые облигации с относительно невысокой доходностью. В целом же опыт последних двух лет говорит о том, что корпоративные облигации являются весьма эффективным инструментом финансирования крупных предприятий, в том числе металлургических.

|

назад

назад