Олег Утемов

Начальник отдела аналитической службы инвестиционной компании «Альфа – Капитал»

Прошлый год поразил небывалым ростом цен на акции нефтяных, энергетических и телекоммуникационных компаний. Победа демократических сил на президентских выборах придала мощный импульс фондовому рынку. Многие акции за короткий период подскочили в цене в 2 – 3 раза, ряд бумаг вернул себе утраченную в 1995 году популярность и вновь стал объектом пристального внимания инвесторов. Прошлый год поразил небывалым ростом цен на акции нефтяных, энергетических и телекоммуникационных компаний. Победа демократических сил на президентских выборах придала мощный импульс фондовому рынку. Многие акции за короткий период подскочили в цене в 2 – 3 раза, ряд бумаг вернул себе утраченную в 1995 году популярность и вновь стал объектом пристального внимания инвесторов.

Но для акций предприятий металлургии 1996 год был неудачным. Цены топтались на месте, ликвидность стремительно падала. И причина не в том, что инвесторам не хватает средств для работы на этом сегменте рынка, а в том, что они стали очень разборчивы в выборе инструментов для инвестиций. Большое внимание стало уделяться экономическому положению предприятий и состоянию отрасли в целом. А прошедший год для российской металлургии был, как известно, далеко не легким, особенно на фоне очень удачного 1995 года. Производство в черной металлургии упало почти на 5 %, обострились проблемы и у многих производителей цветных металлов.

Однако бурно развивающийся российский рынок в скором времени потребует новых инструментов для вложения средств, и тогда инвестор вновь обратит внимание на ценные бумаги металлургических предприятий. И тот факт, что цена на большинство этих бумаг в прошлом году не росла, будет признан положительным, а акции названы недооцененными. В этой статье мы попытаемся определить те акции, которые могут оказаться наиболее привлекательными в случае такого благоприятного поворота событий.

ЧЕРНАЯ МЕТАЛЛУРГИЯ

Фондовый рынок предприятий черной металлургии по-прежнему оставался четко структуризированным по отношению к той или иной подотрасли. Основными его объектами являлись акции крупных металлургических комбинатов и трубных заводов. Бумаги производителей ферросплавов, метизных заводов и горно-обогатительных комбинатов на рынке так и не появились.

Металлургические комбинаты

Несмотря на радужные прогнозы, которые рисовали аналитики, акции металлургических комбинатов не пользовались успехом в 1996 году. После введения валютного коридора, который резко сократил доходность экспортных операций в металлургии, инвесторы начали перераспределять свои вложения в пользу других отраслей. В результате цены акций практически всех комбинатов упали на 10 – 15 % . Не помогло и включение этих бумаг в Российскую Торговую Систему – сделки по ним проходили сравнительно редко.

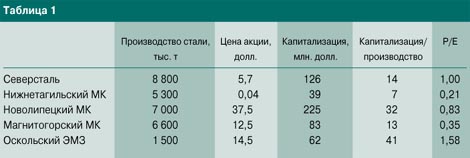

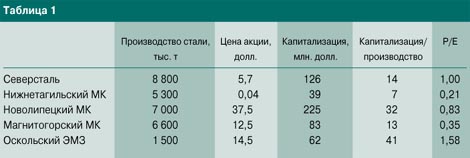

В настоящий момент наиболее ликвидными среди ценных бумаг металлургических комбинатов являются акции «Северстали» и Нижнетагильского МК (табл. 1). Последние выглядят недооцененными по отношениям капитализации к объему производства в 1996 году и капитализации к чистой прибыли предприятия (Р/Е). И эта недооценка указывает на хороший запас роста нижнетагильских акций.

При благоприятном развитии событий вновь должны стать привлекательными ценные бумаги «Северстали» – фаворита 1995 года. Тот факт, что комбинат увеличил объемы производства почти на 10 % , не может остаться нaезамеченным серьезными инвесторами. А вот сильное падение производства на Магнитогорском МК послужит серьезным препятствием для дальнейшего развития рынка его акций, несмотря на то, что они выглядят явно недооцененными по обоим рассматриваемым коэффициентам. Падение производства отрицательно повлияет и на судьбу акций Оскольского ЭМЗ.

Большое влияние на рынок в скором времени должно оказать создание финансово-промышленных групп, объединяющих несколько предприятий отрасли и финансовые институты. Кроме того, ряд комбинатов планирует разместить дополнительные акции, причем выйти с ними на международные рынки.

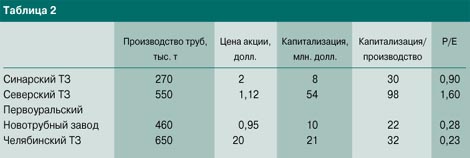

Трубные заводы

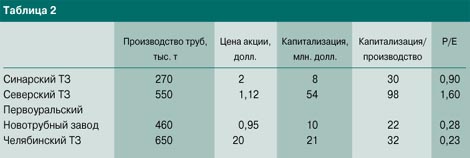

Лидером рынка ценных бумаг трубных заводов (табл. 2) являются акции Северского ТЗ. Это единственное металлургическое предприятие, акции которого торгуются на западных фондовых рынках в виде американских депозитарных расписок. Однако минимальные объемы сделок с ними говорят о том, что инвесторы пока с нежеланием покупают эти бумаги. Тем не менее, благодаря высокой ликвидности акции Северского трубного завода медленно, но растут в цене и сейчас выглядят сильно переоцененными относительно акций других предприятий отрасли. Гораздо более привлекательными, на наш взгляд, являются бумаги Синарского завода – одного из немногих, увеличивших выпуск труб в 1996 году. Лишь низкая ликвидность не позволяет этим акциям выйти в лидеры.

Несколько искусственным кажется нам рост цен в конце года на бумаги Первоуральского Новотрубного завода. Инвесторы предпочли обратить внимание на недооценку компании по обоим коэффициентам сравнения, оставив за кадром резкое падение объемов производства труб на заводе в 1996 году.

Хотелось бы лишний раз обратить внимание на то, что коэффициенты Р/Е по отрасли по-прежнему остаются небольшими (порядка 1), в то время как по наиболее ликвидным акциям России они составляют 10 – 15. Данное обстоятельство указывает на то, что инвесторы пока еще очень осторожно относятся к вложениям в бумаги предприятий черной металлургии.

ЦВЕТНАЯ МЕТАЛЛУРГИЯ

Единственными по-настоящему ликвидными бумагами данного сегмента рынка по-прежнему остаются акции «Норильского никеля». Однако и для них прошлый год был крайне неблагоприятным. Похоже, что кредит доверия, который был отпущен бумагам этого гиганта с его многочисленными проблемами в вопросах управления, финансов и экономики, подходит к концу. Цена акций «Норильского никеля», еще недавно поднимавшаяся на новые уровни вместе с ведущими «голубыми фишками», стала падать начиная с середины года. Теперь руководству комбината придется приложить большие усилия, чтобы вернуть этим акциям былую популярность.

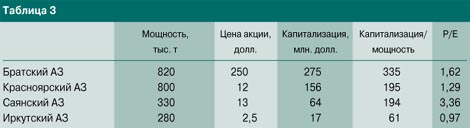

Алюминиевые заводы

В целом 1996 год был достаточно благоприятным для алюминиевых заводов, которые не только поддерживают выпуск продукции на прежнем уровне, но и реализуют крупные инвестиционные программы. В 1996 году объемы производства составили 90 % от уровня, лучшего для отрасли за последние десятилетия. В сортаменте выпущенной продукции доля высших марок возросла с 20 до 70 % , что позволяет предприятиям успешно продолжать конкурентную борьбу на внешних рынках. Все эти достижения могли бы давно сделать акции алюминиевых заводов очень привлекательными для портфельных инвесторов, если бы не одно «но». Дело в том, что фактические владельцы заводов – международные торговые компании, имеющие огромные пакеты акций (вплоть до 80 % !), – в настоящее время совершенно не заинтересованы в развитии рынка ценных бумаг своих предприятий. Больше того, постоянно происходят столкновения между владельцами заводов и другими акционерами, что, конечно же, настораживает любого желающего купить эти ценные бумаги.

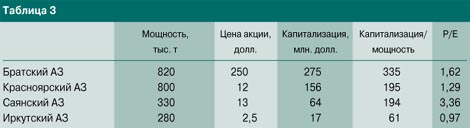

Скорее всего, в 1997 году существенных изменений на рынке «алюминиевых» акций не произойдет. Бумаги останутся неликвидными, цена будет колебаться с небольшими отклонениями от сегодняшнего уровня. Однако в дальнейшем, в случае развития инфраструктуры фондового рынка и укрепления правовой защищенности инвестора, акции алюминиевых заводов вновь могут стать чрезвычайно популярными. В первую очередь инвестор обратит свой взор на четверку крупнейших предприятий отрасли (см. табл. 3). Первыми на фондовый рынок должны будут выйти акции Красноярского алюминиевого завода. Это одно из немногих предприятий отрасли, контроль над которым принадлежит руководству завода и которое проводит огромную работу по созданию вертикальных и горизонтальных технологических цепочек, активно используя для этого свои акции.

Следующей привлекательной бумагой является акция Иркутского АЗ. Если судить по отношению мощности завода к его сегодняшней капитализации, то завод выглядит недооцененным по сравнению с другими предприятиями. Самое низкое по отрасли отношение капитализации к чистой прибыли завода, полученной в 1995 году (Р/Е), лишний раз подтверждает это обстоятельство. Однако окончательно судьба акций Иркутского АЗ прояснится после его полного слияния с Уральским АЗ, которое было начато в прошлом году.

Благополучно может сложиться судьба акций Саянского и Братского алюминиевых заводов. Причем достаточно крупный пакет ценных бумаг последнего может в ближайшее время оказаться за рубежом, что обычно является достаточным условием для последующего роста цен на акции в России.

Акции других предприятий цветной металлургии, в том числе медных, оловянных, свинцовых и цинковых комбинатов, так и не привлекли внимание фондового рынка, что мы и предполагали («Металлы Евразии». № 2. 1996 г.). Прогноз на 1997 год также не будет утешительным, скорее всего инвесторы останутся равнодушными к этим бумагам еще два – три года.

ВЫВОДЫ

Подведем итоги. Несмотря на неудачный для акций металлургических предприятий 1996 год, есть основания полагать, что при общей положительной конъюнктуре рынка инвесторы вновь обратят внимание на эти ценные бумаги. Первыми «проснутся после спячки» акции комбинатов черной металлургии. Наиболее привлекательными выглядят сейчас акции Нижнетагильского МК и «Северстали» – они достаточно ликвидны и имеют хороший запас для роста цен. Среди бумаг трубных заводов лучше выглядят акции Синарского и Северского ТЗ, однако бумаги последнего несколько переоценены рынком. Вновь могут вернуть себе популярность акции алюминиевых заводов, в первую очередь Красноярского и Иркутского.

ПОПРАВКА

В первом номере журнала «Металлы Евразии» за 1997 г. в статье «Затягивание поясов» – не самоцель» (стр. 22-23) была допущена ошибка: Генеральный директор предприятия «Интерурал» не Анатолий, а Александр Тихонов. Редакция приносит самые искренние извинения Генеральному директору предприятия «Интерурал», Исполнительному директору Национального Экономического Совета Александру Анатольевичу Тихонову, сотрудникам предприятия «Интерурал» и всем читателям журнала.

В этом же номере журнала в статье «Вексель «Гранита» – твердая валюта на рынке стали, руды, электроэнергии» (стр. 25-27) также были неверно указаны реквизиты АКБ «Гранит».

Публикуем правильные реквизиты АКБ «Гранит»:

Россия, 129366, Москва, ул. Ярославская, д. 11

Тел.: (095) 283-10-22, (095) 742-32-54,

факс: (095) 742-32-45,

@granyt dransys msk. ru

|

|

|

назад

назад

Прошлый год поразил небывалым ростом цен на акции нефтяных, энергетических и телекоммуникационных компаний. Победа демократических сил на президентских выборах придала мощный импульс фондовому рынку. Многие акции за короткий период подскочили в цене в 2 – 3 раза, ряд бумаг вернул себе утраченную в 1995 году популярность и вновь стал объектом пристального внимания инвесторов.

Прошлый год поразил небывалым ростом цен на акции нефтяных, энергетических и телекоммуникационных компаний. Победа демократических сил на президентских выборах придала мощный импульс фондовому рынку. Многие акции за короткий период подскочили в цене в 2 – 3 раза, ряд бумаг вернул себе утраченную в 1995 году популярность и вновь стал объектом пристального внимания инвесторов.