Раймонд Г. Сэмпсон

Глава отдела маркетинга Лондонской биржи металлов

Питер А. Драгадзе

Президент горно-металлургического Инвестиционного фонда России, собственный корреспондент журнала «Металлы Евразии» в Великобритании

КАК РАБОТАЕТ ЛОНДОНСКАЯ БИРЖА МЕТАЛЛОВ

Третья статья (две первые см. журнал «Металлы Евразии», №№ 4 и 5) из серии о Лондонской бирже металлов посвящена опционам, которые широко практикуются на ЛБМ.

Опционы не столь сложны, как думают многие. Их название просто отражает способ торговли, который предоставляет право выбора (опцию). Соответственно они позволяют истинному хеджеру фиксировать цену и пользоваться выгодой от благоприятных изменений цен, недостижимой при прямом хеджировании фьючерсных контрактов. Почему не всегда при хеджировании прибегают к опционам? Дело в том, что опцион связан с уплатой определенной суммы, называемой премией, и только рыночное чутье хеджера позволяет ему определить, оправдана ли такая премия экономически или нет.

Можно взять практически любое пособие по опционам и встретить там формулировку, подобную следующей: «Покупка опциона дает покупателю (опциона) право, но не означает для него обязанность купить или продать лежащий в его основе фьючерсный контракт на поставку в фиксированную дату и по фиксированной цене». Это очень точное и содержательное разъяснение. Впрочем, юридический характер формулировки и ее насыщенность (несмотря на краткость) информацией зачастую вызывают помутнение в голове. Так что же она означает?

Прежде всего она указывает, что опцион сам по себе есть товар и что этот товар принимает форму выбора действия, что право может быть заявлено, т.е. обменено на конкретный фьючерсный контракт, или не использовано (и тогда никаких последующих действий не требуется). Лежащий в основе опциона фьючерсный контракт может быть контрактом на покупку или на продажу. Опцион, предоставляющий право купить, именуется опционом «колл», право продать – опционом «пут».

Дата расчета по лежащему в основе опциона фьючерсному контракту определяется при покупке опциона и не может быть изменена. Для опционов, по которым ведется торговля на ЛБМ, устанавливаются ежемесячные даты расчета, которые всегда приходятся на третью среду расчетного месяца. На ЛБМ продаются опционные контракты на медь, первичный алюминий и цинк с датами расчета, отстоящими до 27 месяцев, а на свинец, никель, олово и вторичный алюминий – до 15 месяцев.

Держатель (покупатель) опциона может заявить опцион, т.е. обратить его в лежащий в его основе фьючерсный контракт, в любое момент до истечения срока опциона. Датой истечения срока опционов ЛБМ является первая среда расчетного месяца, т.е. дата, на две недели предшествующая дате расчета по опциону. Опцион должен быть заявлен до истечения его срока, в противном случае происходит автоматический отказ от него. Порядок заявления опциона устанавливается действующими на бирже правилами. Клиенты должны первыми заявить членам биржи, члены биржи затем заявляют клиринговой палате, клиринговая палата заявляет членам биржи и члены биржи заявляют клиентам. Как будет показано ниже, редко когда есть смысл, если он вообще есть, заявлять опцион ЛБМ до истечения его срока.

Рассмотрим в качестве примера торговлю опционами, ведущуюся при хеджировании. Медеплавильный завод согласился продать определенный объем своей будущей продукции в определенную дату (которая наступит через 3 месяца) по сформировавшейся на ЛБМ цене наличного товара на день поставки. Тоннаж согласован, а цена нет. Для обеспечения минимальной приемлемой прибыли производителю необходимо продать металл по цене 1200 долл. за 1 т. Текущая цена металла на ЛБМ по трехмесячным срочным сделкам составляет 1300 долл. за 1 т.

Завод может заключить прямой фьючерсный контракт и зафиксировать цену в 1300 долл. (это хорошая цена, на 100 долл. превышающая уровень, обеспечивающий минимальную приемлемую прибыль). Между тем, цена может еще больше возрасти, а обычное хеджирование лишит завод возможности получить потенциально более высокую прибыль. С другой стороны, предприятие не хочет «недостраховаться» на случай изменения рыночных тенденций на обратные: это обычная дилемма при хеджировании. Поэтому производитель может купить опционы «пут», которые предоставляют право продать фьючерсный контракт по фиксированной цене в фиксированную дату.

Предположим, что завод покупает опционы «пут» при текущей рыночной цене металла со сроком поставки 3 месяца в 1300 долл. и платит за эти опционы премию из расчета 50 долл. за 1 т. Размер премии определяется рядом факторов, однако здесь следует подчеркнуть, что он является величиной переменной, и любые приводимые здесь цены не могут рассматриваться в качестве индикативных показателей.

Вернемся к производителю: он теперь зафиксировал продажную цену в 1250 долл. за 1 т, представляющую собой разность между ценой исполнения, равной 1300 долл., и премией в 50 долл. Эта продажная цена по-прежнему выше минимальной цены, но ниже цены, гарантируемой при прямом хеджировании фьючерсного контракта.

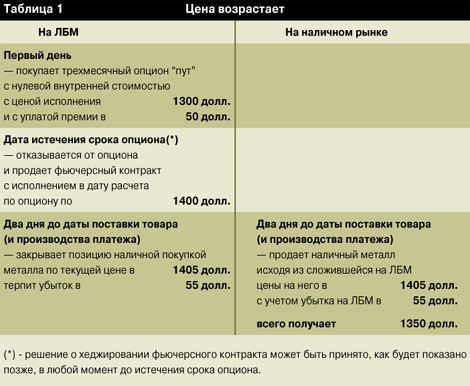

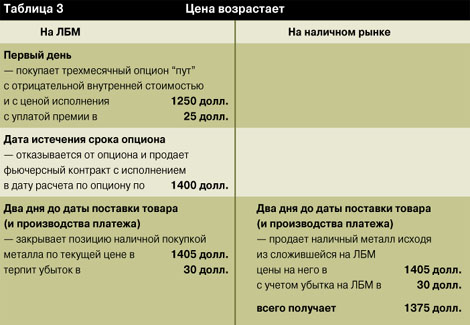

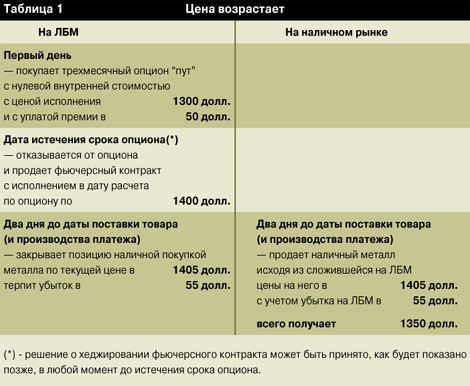

Предположим, что на дату истечения срока опциона цена металла по фьючерсному контракту увеличивается до 1400 долл. Производитель меди может тогда осуществить обычное хеджирование фьючерсного контракта на металл и отказаться от опциона. При этом он получит хеджированную позицию по цене 1350 долл., которая есть разность между ценой хеджированного фьючерсного контракта в 1400 долл. и убытком в виде выплаченной за опцион премии в 50 долл. Закрывает поставщик свою хеджированную позицию обычным образом, продажей наличного металла. Завод, таким образом, смог использовать благоприятное движение цен, поскольку получил на 50 долл. с каждой тонны металла сверх того, что имел бы при обычном хеджировании фьючерсного контракта. Вообще, любое увеличение цены фьючерсного контракта, лежащего в основе опциона, позволяет иметь прибыль более высокую, чем при заявлении опциона, но для обеспечения более высокой (сравнительно с прямым хеджированием фьючерсного контракта) прибыли увеличение цены должно превышать размер премии. А поскольку премия выплачивается вначале, хеджеру следует учитывать и стоимость ее финансирования на протяжении срока опциона.

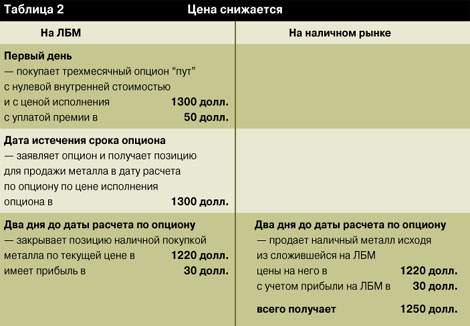

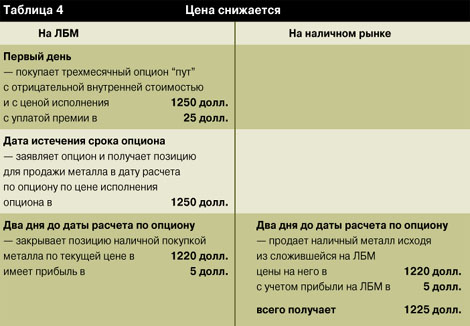

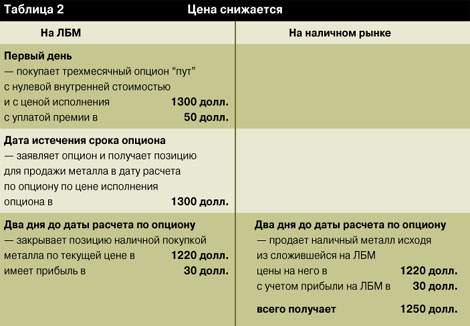

С другой стороны, если на протяжении срока опциона цена снижается, производитель металла должен будет заявить опцион и осуществить расчет по изначальной хеджированной цене в 1250 долл.

Применительно к нашему заводу оба этих сценария можно представить следующим образом (табл. 1 и 2).

Понятно, что решение о хеджировании с использованием опционов принимается исходя из того, как хеджер ощущает рынок, а также из размера премии. Последний варьируется: одним из факторов, его определяющих, является соотношение между ценой исполнения опциона и текущей рыночной ценой лежащего в его основе фьючерсного контракта. В примере с медеплавильным заводом обе эти цены были одинаковы (1300 долл.), и опцион имел нулевую внутреннюю стоимость. Здесь уже возникает другая альтернатива для покупателя опциона, заключающаяся в том, что поставщик металла может остановить свой выбор на фиксировании цены исполнения, отличной от цены фьючерсного контракта.

При превышении ценой исполнения опциона «пут» рыночной цены лежащего в его основе фьючерсного контракта премия будет выше, чем по опциону с нулевой внутренней стоимостью. Такой опцион называется опционом с положительной внутренней стоимостью.

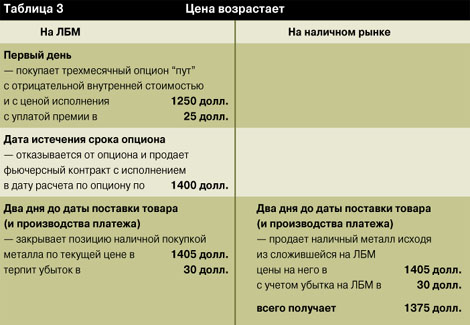

Опцион «пут» с отрицательной внутренней стоимостью есть опцион, цена исполнения которого ниже текущей рыночной цены. Премия по такому опциону будет ниже. Поставщик, например, может посчитать премию по опциону с нулевой внутренней стоимостью слишком высокой и предпочесть опцион с отрицательной внутренней стоимостью при стоимости исполнения опциона 1250 долл./т и премией по нему в 25 долл. Цена гарантированной хеджированной позиции будет тогда снижена до 1225 долл. и все еще сохранится выше минимальной, но финансирование сократится наполовину, в связи с чем для получения от опциона компенсации, превышающей таковую от прямого хеджирования, значительного роста конечной рыночной цены уже не потребуется.

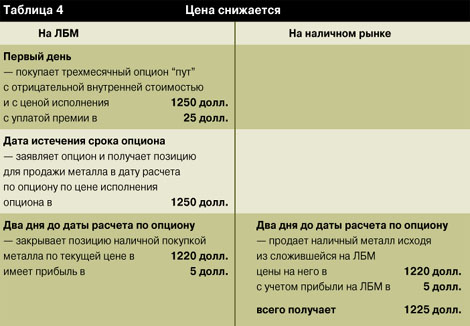

При тех же изменениях рыночных цен, что были предположены выше, эта стратегия действий поставщика меди может быть суммирована следующим образом (табл. 3 и 4).

Может, конечно, случиться и так, что тенденция изменения цен сменится до истечения срока опциона на противоположную.

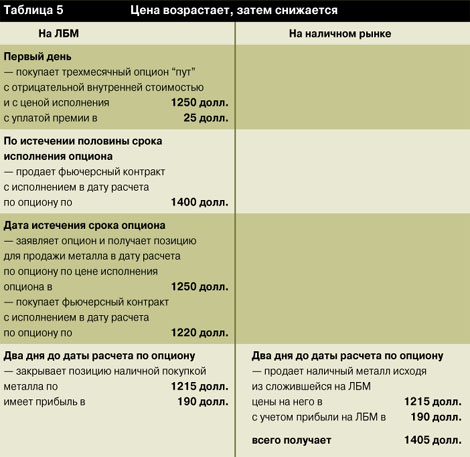

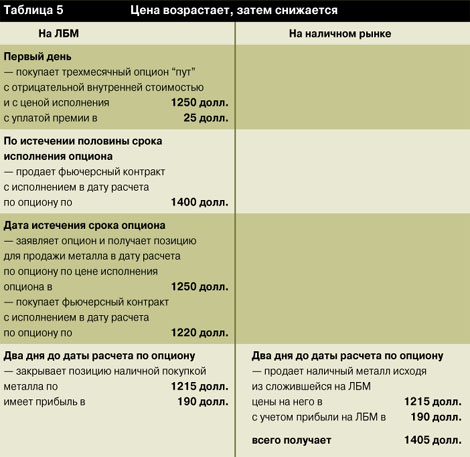

Предположим, что в первую половину срока опциона цена возросла до максимальной в 1400 долл., а затем к дате истечения этого срока резко снизилась до 1220 долл. В этом случае держатель опциона получает возможность участвовать в обоих этих ценовых движениях, открыв на себя фьючерсную позицию, когда цена высока, и выйдя из опциона, автоматически отказавшись от него. Держатель не обязан объявлять о своем намерении отказаться от опциона, поэтому опцион сохранит силу вплоть до даты истечения его срока. Если ситуация на рынке изменится, хеджер по-прежнему будет иметь право заявить опцион.

Предположив, что в нужное время были приняты правильные решения, получаем следующую ситуацию с поставщиком меди (табл. 5).

Во всех приведенных выше примерах считалось, что контракт на поставку наличного товара заключался исходя из цен ЛБМ на дату его поставки. За такую дату принимался ближайший к дате расчета по опциону понедельник, в связи с чем заводу не требовалось «подгонять» лежащий в основе опциона фьючерсный контракт к дате поставки наличного товара. Кроме того, для упрощения было принято, как уже было рекомендовано выше при рассмотрении практики хеджирования, что цена контракта на поставку наличного товара определялась исходя из цен одного дня, а не усреднением по некоторому выбранному периоду времени.

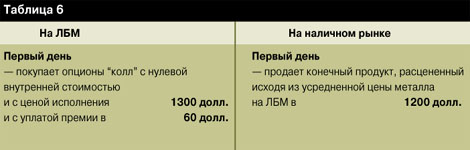

Перед тем как обратиться к отдельным более сложным вопросам, рассмотрим еще один простой пример опциона – опцион «колл». Как уже отмечалось выше, он предоставляет право купить лежащий в его основе фьючерсный контракт. Возьмем в данном случае завод, который использует металл для выпуска определенной продукции.

Производитель полностью загрузил свои производственные мощности на предстоящий год заказами. Все эти заказы уже расценены, исходя из усредненной годовой фьючерсной цены ЛБМ на металл, составляющей, к примеру, 1200 долл. Производитель приобретет требующийся ему металл по ценам ЛБМ на наличный металл на дату поставки. Таким образом, налицо случай с фиксированной продажной ценой, и закупки должны быть хеджированы.

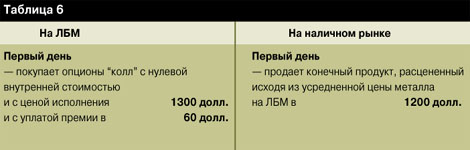

Цены по срочным контрактам находятся изначально в ситуации значительного контанго и далее выравниваются в течение года на уровне, который производитель считает нереалистичным. Он полагает, что позже в том же году произойдет ценовой коллапс. В связи с этим он решает осуществить на первые шесть месяцев хеджирование прямыми фьючерсными контрактами, а на остальные шесть месяцев купить опционы «колл». Рассмотрим теперь для простоты лишь один месяц, и пусть это будет июль. Цены на июльскую дату зарегистрированы на уровне 1300 долл.; внутренняя стоимость купленных опционов равна нулю. После покупки опциона ситуация для производителя будет такова (табл. 6).

Как уже было показано выше на примерах с хеджированием, при установлении цен на конечный продукт исходя из среднегодовых цен в условиях преобладания на рынке ценовых надбавок (контанго) чистая прибыль оказывается большой вначале, но затем падает по мере завершения года. При прямом хеджировании фьючерсных контрактов производитель столкнется в этом месяце со снижением прибыли на 100 долл. Использование опционов означает, что такое снижение может составить 160 долл., но производитель получает возможность использовать выгоду от снижения цены. Применительно к приведенному выше сценарию очень вероятно, что производитель был прав, считая рынок нереалистичным, поэтому предположим, что июльские цены значительно упали, скажем до 1100 долл. Тогда итог будет таков (табл. 7).

Хеджер, таким образом, завершает месяц с общей дополнительной прибылью от операций в 40 долл., а не с недобором прибыли в 100 долл., который имел бы место в случае хеджирования фьючерсных контрактов с использованием среднегодовой покупной цены. Размер такой дополнительной прибыли зависит от фактической рыночной цены в момент покупки наличного товара. Чем ниже эта цена, тем выше дополнительная прибыль. Более важно то, что производитель, используя опционы, остается конкурентоспособен в условиях падающего рынка.

Продавец опционов использует при установлении размера премии фактор неопределенности. Опцион с нулевой внутренней стоимостью с вероятностью «50 на 50» перейдет в опцион с положительной или отрицательной внутренней стоимостью. Этот вероятностный фактор называют дельта, и про опцион с нулевой внутренней стоимостью говорят, что для него дельта равна 50%. Понятно, что опционы «пут» с положительной внутренней стоимостью заявляются чаще, чем опционы «пут» с отрицательной внутренней стоимостью, потому, что они имеют внутреннюю стоимость.

Таким образом, дельта для опционов с отрицательной внутренней стоимостью варьируется в интервале между 0 и 50 %, а для опционов с положительной внутренней стоимостью – в интервале от 50 до 100%. Дельта, как уже было сказано, представляет собой часть формулы, используемой продавцами опционов при определении размеров премий. Хеджеру необязательно понимать математические уравнения, используемые для расчета этих дельт. Здесь же они упомянуты для того, чтобы дать понять – в опционах нет ничего особо таинственного, за исключением изредка используемых малоизвестных терминов.

Остановимся несколько подробнее на факторах, определяющих размер премии. Для покупателя опциона риск ограничен размером премии, который, как уже отмечалось, известен изначально. Премия фактически есть прямой убыток. Вообще, применительно к настоящим хеджерам можно предположить, что если они заявили опцион, то это связано с неблагоприятным изменением цен на рынке наличного товара и с выполнением опционом их требований по хеджированию. С другой стороны, их отказ от опциона свидетельствует о движении цен на рынке наличного товара в благоприятном направлении и об их желании извлечь из этого выгоду.

Продавец опциона, напротив, сталкивается с неограниченным риском. Необходимо подчеркнуть, что продажа опционов есть бизнес, сопряженный с высоким риском, которым должны заниматься лишь профессиональные участники рынка, располагающие для покрытия своего потенциального риска либо финансовыми ресурсами, либо наличным товаром. Действительно, брокеры часто отказывают клиентам в разрешении продавать опционы, если только такие клиенты не имеют наличный товар в обеспечение своих обязательств. Продавцы стараются обеспечить защиту от риска двумя путями. Они используют параметр дельта для оценки вероятности того, что опцион будет заявлен, и затем хеджируют эту вероятность прямым фьючерсным контрактом. Предположим, что продавец продает опцион «пут» с нулевой внутренней стоимостью, тогда с вероятностью 50% он будет заявлен, и продавцу придется выкупать у клиента фьючерсный контракт по текущей цене по срочным сделкам. Продавец поэтому продаст фьючерсный контракт на половину соответствующего тоннажа. Если в течение срока действия опциона цена лежащего в его основе фьючерсного контракта снизится, дельта возрастет, к примеру до 60%, и продавец соответствующим образом скорректирует свою фьючерсную позицию – продав фьючерсный контракт еще на 10% от тоннажа. Другой способ, которым продавцы опционов защищают себя, заключается в установлении премии на таком уровне, который обеспечит им доход от данной операции и покрытие предполагаемого ими риска.

В своей оценке продавцы опционов принимают в расчет пять факторов. Первым из них является дельта. Вторым – срок действия опциона. Чем дальше отстоит дата заявления опциона, тем более продолжителен защищаемый период и тем, естественно, выше премия. Опцион в первое время мало теряет в своей стоимости, но с приближением даты истечения срока его стоимость снижается более быстрыми темпами. Далее, при оценке размера премии продавец должен учитывать текущую процентную ставку. Поскольку премии выплачиваются вначале, продавец будет получать процентный доход с суммы премии в течение всего срока действия опциона и соответствующим образом снизит размер премии. В этом смысле чем более продолжительным будет срок действия опциона, тем более низкой будет премия. Наконец, как и в ситуации с любым товаром, продавец учитывает текущую ситуацию со спросом и предложением, а также будущую неустойчивость.

Что касается последнего фактора, то он целиком определяется представлением продавца о ситуации на рынке (продавец использует для оценки неустойчивости рынка информацию об этом за предшествующий период). Чем выше неустойчивость, тем выше риск и больше премия. Дилеры, занимающиеся опционами, используют для расчета премий компьютерные программы, в которые постоянно вводятся последние данные, и размеры премий и цены фьючерсных контрактов соответствующим образом корректируются.

Выше было отмечено, что опционы представляют собой товар, имеющий стоимость. Связано это с тем, что торговля опционами может идти на протяжении всего срока их действия. Содержание опциона остается неизменным, но размер премии изменяется сообразно пяти вышеназванным факторам. Возможность торговли опционами важна постольку, поскольку обеспечивает гибкость в плане хеджируемого тоннажа, а также цены. Во второй статье («Хеджированные сделки», журнал «Металлы Евразии», № 5) уже говорилось об опасности «перестраховки». Если торговец-хеджер, используя в качестве инструмента хеджирования опционы, выясняет, что «перестраховался», он может продать опцион, частично возместив расходы на премию, или может даже получить доход, если соответствующим образом внутренняя стоимость опциона изменится.

Вернемся к примеру с заводом по оцинкованию стали, рассматривавшемуся во второй статье. Им были куплены фьючерсные контракты в целях фиксации цены на ежемесячные партии цинка в 200 т, что позволяло бы иметь гарантированную прибыль от своей производственной деятельности. Однако ни завод, ни ЛБМ не могли гарантировать такую загрузку производственных мощностей, при которой заводу действительно требовались бы 200 т металла в месяц, в связи с чем была рассмотрена ситуация, при которой тот оказывался перестрахован на 100 т в месяц.

В первом примере завод получал непредвиденную прибыль, поскольку рыночная цена металла возрастала. Во втором примере, однако, который в данных обстоятельствах был более вероятен, хеджер при снижении цены на металл терпел убытки от своей перестрахованной позиции.

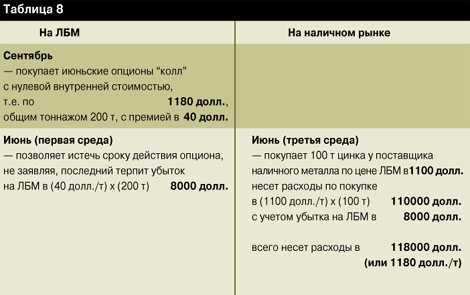

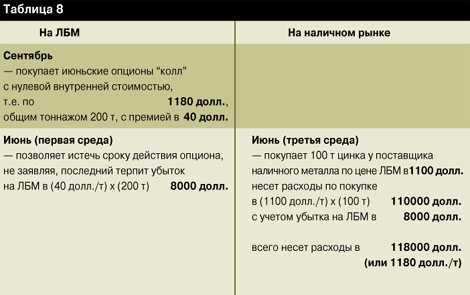

Рассмотрим еще раз этот второй пример, используя вместо фьючерсных контрактов опционы, и остановимся конкретно на июне, поскольку в этот месяц было допущено перестрахование (табл. 8).

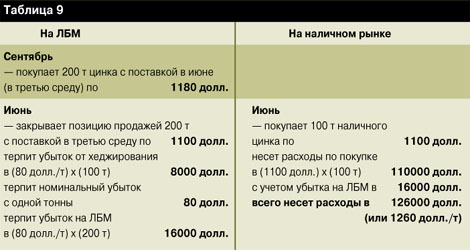

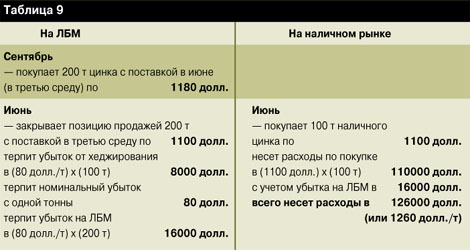

В этом примере отказ от опционов позволил хеджеру не платить ничего сверх первоначальной хеджированной цены. При дальнейшем снижении рыночной цены хеджер сможет полностью воспользоваться выгодой от него. Если снижение цен окажется менее значительным, хеджер вынужден будет заплатить за цинк соответственно более высокую цену (с полным списанием своих расходов на выплату премии). Для показа действительной выгоды от опционов рассмотрим теперь тот же сценарий, предположив хеджирование фьючерсных контрактов (табл. 9).

Таким образом, при хеджировании фьючерсных контрактов хеджер, в сравнении с использованием опционов, несет на каждой тонне дополнительные расходы в 80 долл., поскольку при хеджировании он оказывается связан «перестрахованной» фьючерсной позицией, а от опционов он может отказаться.

Возвращаясь к опционному хеджированию, следует отметить, что в этом примере хеджер отказался от опциона и поэтому на две недели, от даты заявления до даты расчета по опциону, оказался не защищен от колебаний рынка. Хеджер может перекрыть эти две недели, либо заявив опционы «колл» лишь на 100 т металла, либо купив совершенно отдельный фьючерсный контракт по текущей цене. Хеджер может, конечно, понять, что ему за некоторое предшествующее дате заявления время понадобятся лишь 100 т металла. В этом случае он может немедленно приобрести отдельный фьючерсный контракт на 100 т либо, если опционы все еще обладают внутренней стоимостью, может продать половину этих опционов, тем самым частично возместив выплаченную по ним ранее премию. Многое будет зависеть от соотношения между первоначальной ценой исполнения и преобладающей теперь рыночной ценой.

Таким образом, основными факторами, ограничивающими использование опционов, являются премия и расходы по финансированию. Некоторые или даже все эти расходы можно учесть в добавленной стоимости контракта на продажу наличного товара. Между тем возможны, конечно, ситуации, когда стоимость опционов будет расценена как чрезмерно высокая.

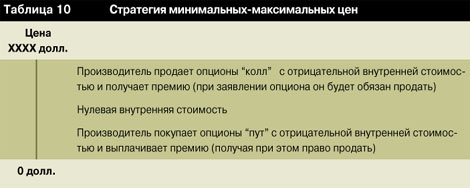

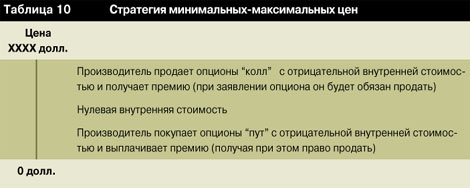

Классический способ обойти оборотную сторону опционных премий заключается в использовании стратегии минимальных-максимальных цен. К примеру, действия производителя, покупающего опционы «пут», очень легко сводятся к этой стратегии. Работает она следующим образом: производитель покупает опционы «пут» по одной цене и продает опционы «колл» по другой, более высокой цене. В результате производитель получает некоторый доход на продаже опционов «колл», покрывающий первоначальные расходы по приобретению опционов «пут» (табл. 10).

В приведенном выше примере цены исполнения опционов были выше («пут») или ниже («колл») текущей рыночной цены лежащих в их основе фьючерсных контрактов приблизительно на одинаковую величину. Вообще же это необязательно, и цены исполнения могут устанавливаться как ближе к упомянутой текущей рыночной цене, так и дальше от нее, в зависимости от желаемого результата.

Что производитель должен, так это обеспечить ценовой диапазон, ограниченный, с одной стороны, ценой исполнения купленных им опционов «пут», а с другой – ценой исполнения продаваемых им опционов «колл». Если по истечении срока опциона рыночная цена будет ниже уровня опционов «пут», производитель заявит последние и осуществит продажу по цене исполнения. Если рыночная цена окажется между уровнями опционов «пут» и «колл», производитель откажется от первых и осуществит продажу по сложившейся более высокой рыночной цене. Понятно, что ни в одном из этих случаев покупатель опционов «колл» их не заявит. Если, однако, рыночная цена превысит уровень опционов «колл», производитель может ожидать, что они будут заявлены и ему придется их выполнить, т.е. осуществить продажу по цене, оговоренной в этих опционах, безотносительно к преобладающему уровню рыночных цен.

Другими словами, производитель должен обеспечить минимальные-максимальные цены. Существуют разные способы достижения этой цели. Один из них заключается в том, чтобы воспользоваться ценовой защитой на сложившемся рыночном уровне, что означает покупку опционов «пут» с ценой исполнения, равной ценам, обозначенным в данное время на последующие месяцы.

Эти опционы «пут» защитят производителя от любого падения рыночных цен с их текущего уровня, однако сами они окажутся относительно дороги. Это означает, что доход, полученный от продажи опционов «колл», должен быть высок настолько, чтобы покрыть расходы на покупку опционов «пут», а единственный способ получения высоких премий от продажи опционов «колл» заключается в том, чтобы осуществлять ее по ценам, близким к рыночным. [Отсюда следует, что покупатели должны будут заплатить больше за право покупать по ценам на уровне или вблизи уровня рыночных цен, чем за право покупать по ценам выше рыночных.] Результатом будет узкий ценовой диапазон между минимальными и максимальными ценами, который, несмотря на обеспечиваемую им защиту посредством хеджирования, может существенно потерять в гибкости, которая прежде всего и делает опционы привлекательными. Что касается приведенного примера, то минимальная цена может быть установлена ниже текущей рыночной. Расходы на покупку опционов «пут» окажутся при этом ниже и опционы «колл» можно будет продавать по, соответственно, более высоким уровням, поскольку доход в виде премии при их продаже уже не должен будет быть столь большим.

Цель продажи опционов «колл» может заключаться не столько в полном покрытии расходов на покупку опционов «пут», сколько в обеспечении частичного покрытия, тогда на весь соответствующий тоннаж можно будет установить более высокие максимальные цены или на некоторую часть тоннажа установить более низкие максимальные цены, а на остальную оставить их свободными. Стратегию максимальных-минимальных цен можно корректировать и применительно к потребителю, при этом она попросту окажется обратной стратегии производителя. Потребитель покупает опционы «колл» и продает по более высокой цене опционы «пут».

Существуют и различные иные стратегии использования опционов («синтетический», «стрэнгл» («удушение»), «бабочка» и т.д.), которые зависят от требований участника опционной торговли и от ощущения им рынка. Серьезный пользователь опционов знакомится через своего брокера со всеми этими вариантами, которые не настолько сложны, насколько это кажется на первый взгляд, и после такого полного ознакомления с основами торговли опционами эти стратегии становятся относительно очевидным продолжением торговой тактики.

| Словарь терминов по опционам | |

Опцион «колл» – опцион, предоставляющий покупателю право купить конкретный фьючерсный контракт по оговоренной цене.

Опцион «пут» – опцион, предоставляющий продавцу право продать конкретный фьючерсный контракт по оговоренной цене.

Премия – «цена» опциона – денежная сумма, которую выплачивает покупатель и получает продавец опциона за предоставляемые опционом права. Премия – максимальная сумма, которую может потерять покупатель опциона.

Цена исполнения – цена в пересчете на тонну, по которой покупатель опциона «колл» имеет право купить фьючерсный контракт и по которой покупатель опциона «пут» имеет право продать фьючерсный контракт. Цена исполнения определена изначально и оговорена в опционном контракте.

Дата расчета по опциону – дата, в которую должна быть осуществлена поставка по заявленному опциону.

Дата заявления – последний день, в который покупатель может заявить свое намерение использовать опцион.

Покупатель – покупатель опциона (тот, кто выплачивает премию).

Продавец – продавец опциона (тот, кто получает премию).

Внутренняя стоимость опциона – денежная сумма (возможно, равная нулю), которую можно получить в текущий момент при использовании опциона с данной ценой исполнения. Опцион «колл» имеет внутреннюю стоимость, если его цена исполнения ниже цены фьючерсного контракта.

Опцион с нулевой внутренней стоимостью – опцион с ценой исполнения, равной или близкой цене лежащего в его основе фьючерсного контракта.

Опцион с положительной внутренней стоимостью – опцион с ценой исполнения, более выгодной покупателю, чем текущая цена лежащего в его основе фьючерсного контракта (опцион «пут» в этом случае имеет положительную внутреннюю стоимость).

Опцион с отрицательной внутренней стоимостью – опцион с ценой исполнения, которая ниже (для опциона «колл») или выше (для опциона «пут») текущей рыночной цены лежащего в его основе фьючерсного контракта.

Дельта – отношение премии за опцион к цене лежащего в его основе фьючерсного контракта (дельта в 0,5 означает для опциона «колл», что при увеличении цены фьючерсного контракта на 1 долл. премия за опцион увеличивается на 0,5 долл.).

Гамма – показатель изменения коэффициента дельта на единицу изменения цены фьючерсного контракта.

Тетта – показатель изменения размера опционной премии в единицу времени.

Вега – показатель, характеризующий влияние неустойчивости на размер опционной премии.

Неустойчивость в прошлом – показатель, характеризующий изменения цен на фьючерсные контракты в прошедшие периоды времени.

Неустойчивость в будущем – показатель, характеризующий предполагаемые изменения цен на фьючерсные контракты в некоторый предстоящий период времени.

Срочная стоимость опциона – разность между рыночной стоимостью опциона и его внутренней стоимостью (если таковая есть).

|

|

|

|

назад

назад