Виктор Снегирь

Многие российские предприятия цветной металлургии рассматривают рынки Юго-Восточной Азии (ЮВА) как альтернативные для сбыта продукции. Страны региона в последние годы развиваются достаточно динамично. К тому же многие из них далеки от завершения индустриализации, а потому здесь будет расти спрос на продукцию металлургии, в частности цветной. Многие российские предприятия цветной металлургии рассматривают рынки Юго-Восточной Азии (ЮВА) как альтернативные для сбыта продукции. Страны региона в последние годы развиваются достаточно динамично. К тому же многие из них далеки от завершения индустриализации, а потому здесь будет расти спрос на продукцию металлургии, в частности цветной.

Регион оправился от последствий азиатского финансового кризиса (1997 г.), а проводимые в ряде стран реформы позволяют утверждать, что в ЮВА сохранятся высокие темпы экономического роста. По оценкам Азиатского банка развития, в 2002 году темпы экономического роста составят: в КНР – 7,2 %, Вьетнаме – 5,7 %, Лаосе – 5 %, Южной Корее – 4,7 %, Камбодже – 4,5 %, Сингапуре – 3,8 %, Малайзии – 3,6 %, Филиппинах – 3,6 %, Индонезии – 3,1 %, Таиланде – 2,8 %.

Уже сейчас регион является важным потребителем многих цветных металлов. А поддержание высоких темпов экономического роста предполагает увеличение спроса. Так, в 1998 году страны ЮВА потребляли около 40 % производимого в мире никеля, а к 2008 году эта доля может составить 48 %. Государства Юго-Восточной Азии являются также крупными импортерами меди: в течение 10 лет, предшествовавших азиатскому кризису, на них приходилось 60 % прироста мирового потребления этого металла.

Наиболее впечатляющи показатели экономического роста в Китае. По официальным данным, за годы реформы объем промышленного производства в КНР увеличился более чем в 4 раза. Правда, на рубеже веков темпы экономического роста замедлились. Но все же они не опускались ниже 7,2 % в год. В 2001 году прибавка составила 7,3 %. Многие эксперты доказывают, что официальная статистика КНР завышает фактические показатели на 2 – 3 %. Но даже и в этом случае рост в 5 – 6 % в год остается одним из самых высоких в мире.

В КНР идет модернизация базовых отраслей промышленности и объектов инфраструктуры. В 2001 году прирост производства стали составил 19,3 %, десяти основных цветных металлов – 13,2 %. Внешнеторговый оборот в 2001 году увеличился до 509,8 млрд. долл., объем экспорта – на 6,8 %, составив 266,2 млрд. долл., а импорта – на 8,2 % (243,6 млрд. долл.). С 1 января 2002 года Китай стал членом ВТО, что, как и ожидалось, еще более увеличило внешнеторговый оборот. По данным за первое полугодие 2002 года, экспорт вырос на 14,1 %, импорт – на 10,4 % по сравнению с аналогичным периодом 2001 года.

В девятой пятилетке (1996 – 2000 гг.) КНР, модернизируя базовую инфраструктуру, осуществляла крупные проекты на северо-западе страны. Для их финансирования центральное правительство в последние годы выпускает облигационные займы – по 150 млрд. юаней ежегодно. По данным Госстатуправления КНР, за первое полугодие 2002 года объем капиталовложений в основные фонды вырос на 21,5 %. В то же время доходы населения пока остаются на низком уровне. По итогам 2001 года среднедушевой доход 807 млн. крестьян (более 65 % населения страны) составил 2366,4 юаня. У горожан они выше: 6860 юаней (830 долл.) в год.

Для КНР характерна территориальная неравномерность экономического развития: наиболее динамично растут приморские регионы, значительно медленнее – внутренние и западные, а пограничные с Россией провинции, где расположены старые промышленные базы, относятся к депрессивным.

Приведенные данные позволяют предположить, что в ближайшее время основной спрос в КНР на зарубежную продукцию цветной металлургии будут предъявлять два типа предприятий – компании, ориентированные на экспорт, и фирмы, задействованные в реализации государственных программ капитального и инфраструктурного строительства. И те, и другие размещены в приморских провинциях.

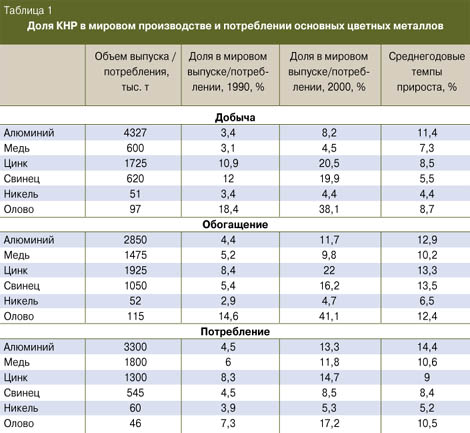

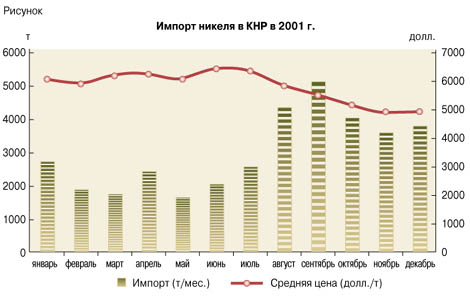

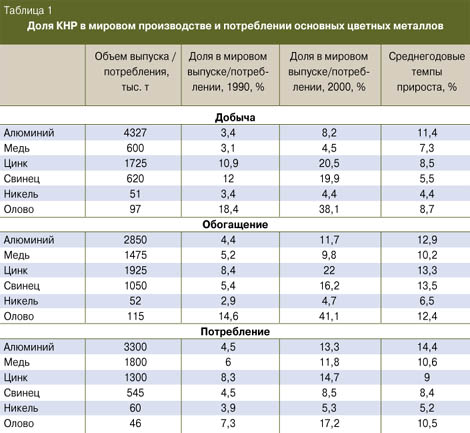

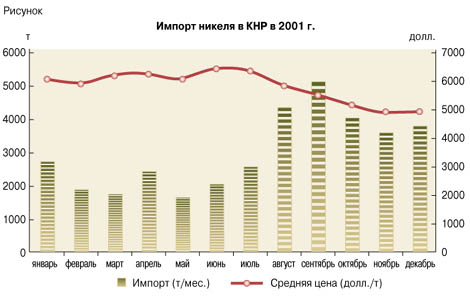

В течение последних 10 – 12 лет темпы закупок и потребления Китаем цветных металлов намного превосходили другие страны (табл. 1). По использованию алюминия, меди, свинца и цинка Китай за последнее десятилетие вышел на второе место в мире после США, по потреблению никеля – на шестое. Китайские предприятия заинтересованы в экспорте алюминиевого сырья и олова, но нуждаются в импорте руды, содержащей медь и цинк. Наличие своих богатых месторождений бокситов, введение в строй новых производственных мощностей позволят КНР в ближайшее время стать экспортером и алюминия. Ситуация с медью и никелем более сложна: в ближайшие годы страна пока не сможет удовлетворять внутренний спрос, не прибегая к импорту. В 2001 году КНР ввезла 35641 т никеля (см. рисунок). Основными поставщиками явились Россия (15,29 тыс. т), Канада (7,61 тыс. т), Австралия (5,32 тыс. т), Бразилия (1,42 тыс. т). Закупки никеля носили нестабильный характер, их пик пришелся на вторую половину года.

Потребление меди в Китае за годы экономической реформы удваивалось каждые семь лет. При этом внутренний спрос не полностью удовлетворяется за счет национального производства. Это объясняется относительно небольшими запасами меди и ограниченными производственными мощностями обогатительных предприятий. По данным за 1999 год, разведанные запасы меди в Китае составляли лишь 25,25 млн. т. Сегодня в стране действует лишь одно добывающее предприятие, чья годовая мощность достигает 10 млн. т медной руды. Добыча осуществляется открытым способом. Помимо этого, в КНР работают четыре шахты с годовой производительностью более 1 млн. т медной руды. Остальное добывается на малых и средних предприятиях. В медной отрасли специализируется примерно 2500 предприятий, из них 750 – добывающие и обогатительные, 400 – медеплавильные, еще более 1300 предприятий изготавливают разные виды продукции из меди.

Если в 1990 году объем потребления рафинированной меди составлял в КНР 575 тыс. т, то в 1995 году он вырос до 1, 1 млн. т, а в 2000 году – до 1,8 млн. т. По оценкам экспертов, к 2005 году потребность Китая в меди может составить 2,7 млн. т. За десять лет объем производства медного концентрата на китайских обогатительных фабриках удвоился – с 300 до 600 тыс. т. Но за счет этого удовлетворяется менее 30 % внутреннего спроса. В ближайшие годы, несмотря на планы расширения и модернизации производственных мощностей отрасли, значительного увеличения национального производства ожидать не приходится. В настоящее время центральное правительство КНР одобрило разработку ряда проектов по освоению недавно открытых месторождений медной руды в Синцзян-Уйгурском автономном районе. Предполагается привлечь к разработке этих запасов такие известные международные компании, как Billiton, Rio Tinto, WMC. Все они выказали намерение участвовать в соответствующих тендерах. Если в 1990 году объем потребления рафинированной меди составлял в КНР 575 тыс. т, то в 1995 году он вырос до 1, 1 млн. т, а в 2000 году – до 1,8 млн. т. По оценкам экспертов, к 2005 году потребность Китая в меди может составить 2,7 млн. т. За десять лет объем производства медного концентрата на китайских обогатительных фабриках удвоился – с 300 до 600 тыс. т. Но за счет этого удовлетворяется менее 30 % внутреннего спроса. В ближайшие годы, несмотря на планы расширения и модернизации производственных мощностей отрасли, значительного увеличения национального производства ожидать не приходится. В настоящее время центральное правительство КНР одобрило разработку ряда проектов по освоению недавно открытых месторождений медной руды в Синцзян-Уйгурском автономном районе. Предполагается привлечь к разработке этих запасов такие известные международные компании, как Billiton, Rio Tinto, WMC. Все они выказали намерение участвовать в соответствующих тендерах.

Тем не менее, как считают эксперты, доля китайского сырья, используемого для выпуска продукции из меди, будет неуклонно сокращаться. К 2005 году потребление меди из собственного сырья снизится с нынешних 30 % до 26 %. Недостающее сырье придется импортировать. Но в структуре его ввоза отдельные компоненты составят разные доли. В последние годы происходит значительное увеличение китайских плавильных и аффинажных мощностей, рассчитанных на переработку импортного медного концентрата, черновой меди и лома (табл. 2).

Основными поставщиками медного концентрата в КНР являются Австралия, Чили и Монголия. Китай стремится обеспечить стабильность поставок подготовленного сырья участием в разработке зарубежных месторождений. Так, около 40 тыс. т медного концентрата, начиная с 2003 года, будет поставляться с шахты Chambishi в Замбии. Инвестиции в освоение этого месторождения поручено осуществлять государственной China Non-ferrous Metals Overseas Engineering Company.

Импорт медного концентрата и лома будет расти по мере ввода в эксплуатацию новых собственных плавильных мощностей. Хотя в КНР формально осуществлена либерализация внешнеэкономической деятельности, центральное правительство продолжает контролировать положение в большинстве базовых отраслей экономики. В частности китайские производители могут закупать импортный медный концентрат только через уполномоченную компанию MinMetals. Соответственно цены на сырье для китайских предприятий не связаны напрямую с мировыми. В то же время, помимо импорта различных компонентов медного сырья, Китай в ближайшие годы будет ввозить и продукцию более высоких переделов – рафинированную медь, сплавы и полуфабрикаты. Импорт медного концентрата и лома будет расти по мере ввода в эксплуатацию новых собственных плавильных мощностей. Хотя в КНР формально осуществлена либерализация внешнеэкономической деятельности, центральное правительство продолжает контролировать положение в большинстве базовых отраслей экономики. В частности китайские производители могут закупать импортный медный концентрат только через уполномоченную компанию MinMetals. Соответственно цены на сырье для китайских предприятий не связаны напрямую с мировыми. В то же время, помимо импорта различных компонентов медного сырья, Китай в ближайшие годы будет ввозить и продукцию более высоких переделов – рафинированную медь, сплавы и полуфабрикаты.

Основной спрос на медь предъявляют предприятия электротехнической (43 % общего потребления) и легкой (20 %) промышленности, машиностроения (7,5 %) и электроники (10 %).

На внешних рынках Китай проводит гибкую политику, учитывая малейшие ценовые колебания. Нестабильность закупок цветных металлов во многом объясняется активизацией китайских компаний в периоды снижения мировых цен и, наоборот, пассивностью при их росте. На рынках большинства цветных металлов КНР выступает и как поставщик, и как потребитель. В периоды высоких цен активизируется деятельность мелких китайских поставщиков, стремящихся воспользоваться благоприятной конъюнктурой, а когда цены падают, закупки сырья наращивают крупные производители. В результате Китай оказывает заметное влияние на движение мировых цен на основные цветные металлы.

Низкие среднедушевые показатели (табл. 3) позволяют предположить, что при сохранении сложившихся тенденций в ближайшие годы следует ожидать роста потребления цветных металлов в Китае. Увеличению спроса на них будет способствовать реализация и целей десятой пятилетки (2001 – 2005 гг.), и долгосрочных программ развития экономики страны. Определяющее воздействие окажут несколько факторов. Помимо ускоренного наращивания промышленного потенциала и поддержания высоких темпов роста ВВП, следует иметь в виду масштабы геологоразведочных работ. Территория Китая только начинает тщательно изучаться. Возможно, новые геологические открытия коренным образом изменят обеспеченность КНР теми или иными ресурсами, как уже произошло с нефтью и газом.

Растущий китайский рынок многими российскими компаниями рассматривается как альтернатива сложившимся торговым связям в других регионах мира. Многие эксперты даже полагают, что российская промышленность структурно дополняет китайскую. Но этот вывод не вполне соответствует реальности. Да, спрос на продукцию цветной металлургии растет в КНР с каждым годом, но это не означает, что выход российских поставщиков на китайский рынок окажется простым. Компании, планирующие этот выход, должны учитывать ожидающие их трудности. Растущий китайский рынок многими российскими компаниями рассматривается как альтернатива сложившимся торговым связям в других регионах мира. Многие эксперты даже полагают, что российская промышленность структурно дополняет китайскую. Но этот вывод не вполне соответствует реальности. Да, спрос на продукцию цветной металлургии растет в КНР с каждым годом, но это не означает, что выход российских поставщиков на китайский рынок окажется простым. Компании, планирующие этот выход, должны учитывать ожидающие их трудности.

В КНР, как и в бывшем СССР, металлургия относилась к приоритетным отраслям национальной экономики, поэтому на ее развитие направлялись значительные капиталовложения из центрального бюджета. С начала экономической реформы (1978 г.) большое внимание уделялось модернизации отрасли. В первые годы ее осуществления упор делался на импорт технологически передовых предприятий «под ключ». Потом в стране стали применять более гибкую политику закупок зарубежных технологий. В 2000 году правительство Китая приняло дополнительные меры, стимулирующие импорт передовых промышленных технологий в металлургию и создание совместных с иностранцами предприятий в сфере добычи и переработки полезных ископаемых. Перечень допущенных к этому зарубежных компаний утверждается правительством, и они на пять лет освобождаются от платы за пользование недрами.

Со второй половины 1990-х годов в КНР реализуется новая внешнеэкономическая политика «идти во вне». Свое законченное оформление она получила в планах долгосрочного развития китайской экономики на первую четверть XXI века. Курс на глобализацию деятельности китайских компаний предусматривает использование мировых ресурсов для организации производств на территории КНР, а также всемерное расширение экспорта готовой продукции. Это означает, что Китай намерен сосредоточить на своей территории выпуск самых разных видов промышленной продукции, а внешние рынки рассматривает, во-первых, как источники сырья и, во-вторых, как место сбыта собственной продукции.

Этот курс уже реализуется. Китайская сторона стремится импортировать лишь сырье или полуфабрикаты, всемерно ограничивая ввоз в страну товаров с высокой долей добавленной стоимости. Закупки такого рода зарубежной продукции осуществляются только в тех случаях, когда она или вообще не выпускается в Китае, или ощущается значительный ее дефицит, или когда импорт позволяет расширить экспортные поставки. Во всех остальных ситуациях выход зарубежной продукции с высокой долей добавленной стоимости на китайский рынок крайне осложнен. Российские металлургические и металлообрабатывающие компании, предполагающие поставки в КНР такой продукции, должны учитывать, что их намерения могут противоречить здешней экономической политике.

|

назад

назад

Многие российские предприятия цветной металлургии рассматривают рынки Юго-Восточной Азии (ЮВА) как альтернативные для сбыта продукции. Страны региона в последние годы развиваются достаточно динамично. К тому же многие из них далеки от завершения индустриализации, а потому здесь будет расти спрос на продукцию металлургии, в частности цветной.

Многие российские предприятия цветной металлургии рассматривают рынки Юго-Восточной Азии (ЮВА) как альтернативные для сбыта продукции. Страны региона в последние годы развиваются достаточно динамично. К тому же многие из них далеки от завершения индустриализации, а потому здесь будет расти спрос на продукцию металлургии, в частности цветной.

Если в 1990 году объем потребления рафинированной меди составлял в КНР 575 тыс. т, то в 1995 году он вырос до 1, 1 млн. т, а в 2000 году – до 1,8 млн. т. По оценкам экспертов, к 2005 году потребность Китая в меди может составить 2,7 млн. т. За десять лет объем производства медного концентрата на китайских обогатительных фабриках удвоился – с 300 до 600 тыс. т. Но за счет этого удовлетворяется менее 30 % внутреннего спроса. В ближайшие годы, несмотря на планы расширения и модернизации производственных мощностей отрасли, значительного увеличения национального производства ожидать не приходится. В настоящее время центральное правительство КНР одобрило разработку ряда проектов по освоению недавно открытых месторождений медной руды в Синцзян-Уйгурском автономном районе. Предполагается привлечь к разработке этих запасов такие известные международные компании, как Billiton, Rio Tinto, WMC. Все они выказали намерение участвовать в соответствующих тендерах.

Если в 1990 году объем потребления рафинированной меди составлял в КНР 575 тыс. т, то в 1995 году он вырос до 1, 1 млн. т, а в 2000 году – до 1,8 млн. т. По оценкам экспертов, к 2005 году потребность Китая в меди может составить 2,7 млн. т. За десять лет объем производства медного концентрата на китайских обогатительных фабриках удвоился – с 300 до 600 тыс. т. Но за счет этого удовлетворяется менее 30 % внутреннего спроса. В ближайшие годы, несмотря на планы расширения и модернизации производственных мощностей отрасли, значительного увеличения национального производства ожидать не приходится. В настоящее время центральное правительство КНР одобрило разработку ряда проектов по освоению недавно открытых месторождений медной руды в Синцзян-Уйгурском автономном районе. Предполагается привлечь к разработке этих запасов такие известные международные компании, как Billiton, Rio Tinto, WMC. Все они выказали намерение участвовать в соответствующих тендерах.

Импорт медного концентрата и лома будет расти по мере ввода в эксплуатацию новых собственных плавильных мощностей. Хотя в КНР формально осуществлена либерализация внешнеэкономической деятельности, центральное правительство продолжает контролировать положение в большинстве базовых отраслей экономики. В частности китайские производители могут закупать импортный медный концентрат только через уполномоченную компанию MinMetals. Соответственно цены на сырье для китайских предприятий не связаны напрямую с мировыми. В то же время, помимо импорта различных компонентов медного сырья, Китай в ближайшие годы будет ввозить и продукцию более высоких переделов – рафинированную медь, сплавы и полуфабрикаты.

Импорт медного концентрата и лома будет расти по мере ввода в эксплуатацию новых собственных плавильных мощностей. Хотя в КНР формально осуществлена либерализация внешнеэкономической деятельности, центральное правительство продолжает контролировать положение в большинстве базовых отраслей экономики. В частности китайские производители могут закупать импортный медный концентрат только через уполномоченную компанию MinMetals. Соответственно цены на сырье для китайских предприятий не связаны напрямую с мировыми. В то же время, помимо импорта различных компонентов медного сырья, Китай в ближайшие годы будет ввозить и продукцию более высоких переделов – рафинированную медь, сплавы и полуфабрикаты.

Растущий китайский рынок многими российскими компаниями рассматривается как альтернатива сложившимся торговым связям в других регионах мира. Многие эксперты даже полагают, что российская промышленность структурно дополняет китайскую. Но этот вывод не вполне соответствует реальности. Да, спрос на продукцию цветной металлургии растет в КНР с каждым годом, но это не означает, что выход российских поставщиков на китайский рынок окажется простым. Компании, планирующие этот выход, должны учитывать ожидающие их трудности.

Растущий китайский рынок многими российскими компаниями рассматривается как альтернатива сложившимся торговым связям в других регионах мира. Многие эксперты даже полагают, что российская промышленность структурно дополняет китайскую. Но этот вывод не вполне соответствует реальности. Да, спрос на продукцию цветной металлургии растет в КНР с каждым годом, но это не означает, что выход российских поставщиков на китайский рынок окажется простым. Компании, планирующие этот выход, должны учитывать ожидающие их трудности.