Елена Ремизова

Начальник отдела прогнозирования и несостоятельности (банкротства) предприятий Комитета РФ по металлургии

Экономическая ситуация в России обусловливает различные варианты развития металлургического комплекса в ближней, средней и долгосрочной перспективе.

Экономическая ситуация в России обусловливает различные варианты развития металлургического комплекса в ближней, средней и долгосрочной перспективе.

В 1995 году сохранились основные тенденции прошлых лет. Вместе с тем произошло замедление темпов спада. За 1995 год валовый внутренний продукт сократился на 4 % (в 1994 году – 15 %). При этом объем промышленной продукции снизился на 3 % против 21 % в 1994 году. Объемы промышленного производства составили: в топливно-энергетическом комплексе – 98 %, металлургическом комплексе – 106 %, машиностроении – 90 %, химической и нефтехимической промышленности –– 108 %, промышленности стройматериалов – 92 % к прошлому году. Наибольший спад производства имел место у основных потребителей металлопродукции.

Предприятия металлургического комплекса в 1995 году не только стабилизировали производство, но и обеспечили прирост всех видов металлопродукции – в черной металлургии от 3 до 9 %, в цветной металлургии – от 2 до 20 %. Валютная выручка России от продажи металлургической продукции увеличилась в 1995 году почти в 3 раза по сравнению с 1992 годом и составила 15,8 млрд. долл.

В ближайшие 2–3 года в наиболее тяжелом финансово-экономическом положении окажутся предприятия с высокой энергоемкостью производства и находящиеся на значительном удалении от сырьевой базы, а также от портов, через которые осуществляется экспорт готовой продукции. В первую очередь это отразится на работе предприятий, расположенных в Уральском и Западно-Сибирском регионах, а также алюминиевых предприятий Европейской части территории России.

В 1996 году выпуск продукции отрасли прогнозируется на уровне 1995 года. Ожидается увеличение спроса на эффективные виды металлопродукции, в том числе холоднокатаный лист, прокат с упрочняющей термообработкой, лист и жесть с покрытиями, – примерно на 15% к уровню 1995 года.

По нашим оценкам, в 1996 – 1997 годах следует ожидать стабилизации производства на предприятиях металлургического комплекса, в 1998 – 2000 годах – некоторое оживление (темпы роста составят примерно 7 %), а в 2000 – 2005 годах – значительный прирост объемов продукции черных и цветных металлов (8 % в год).

Достигнутая относительная стабилизация промышленного производства в 1995 году позволит в 1996 – 1997 годах увеличить емкость внутреннего рынка металлов на 5–6 %. Но даже такой рост металлопотребления не сократит разрыв во внутреннем потреблении черных и цветных металлов в России и передовых зарубежных странах (табл. 1).

Общий подъем российской экономики, который, по прогнозам Минэкономики РФ, ожидается с 1998 года, в значительной степени улучшит конъюнктуру на внутреннем рынке металлов, что, по нашим расчетам, позволит расширить его емкость и внутреннее потребление к 2000 году в 1,5–2,0 раза.

Вместе с тем в связи с продолжающимся ростом цен на металлопродукцию до уровня мировых возможно сокращение объемов поставок на экспорт, что может привести к снижению производства продукции. Положение усугубляется тем, что для металлопотребляющих отраслей России экономически становится выгодным импорт черных металлов и ферросплавов из стран СНГ и дальнего зарубежья.

Готовый прокат

В соответствии с ожидаемым развитием основных отраслей – потребителей проката черных металлов в 2000 – 2005 годах определен перспективный спрос на готовый прокат по основным направлениям его использования в народном хозяйстве.

Общая потребность в готовом прокате на внутренние нужды России в 2005 году ожидается близкой к уровню 1992 года. Однако структура потребления претерпит некоторые изменения.

Наиболее крупными потребителями готового проката останутся четыре основных района России – Центральный, Уральский, Западно-Сибирский и Поволжский, удельный вес которых в общероссийском потреблении проката составляет порядка 65 %.

Внутренний российский рынок металлопотребления переживает в настоящее время не самые лучшие времена и определяется состоянием основных металлопотребляющих отраслей – машиностроительного, оборонного и строительного комплексов. По прогнозу к 2000 году ожидается увеличение металлопотребления на 20–30 % против уровня 1995 года. При этом около половины готового проката (48 %) будет составлять листовая продукция. Ожидаемое развитие автомобильной промышленности вызовет повышенный спрос на листовой прокат и увеличит его долю в структуре потребления в Центральном и Поволжском районах. Развитие судостроения обеспечит высокий спрос на листовой прокат в Северном и Северо-Западном районах.

Традиционно крупными потребителями сортового проката к 2005 году останутся восточные районы страны – Уральский, Западный и Дальневосточный.

Стальные трубы

В тяжелом положении продолжает находиться трубное производство России, в котором длительное время наблюдается глубокий спад. Несмотря на то, что международные финансовые институты в крупных объемах финансировали развитие российского топливно-энергетического комплекса, участие российских трубных предприятий в тендерах на поставку трубной продукции пока еще недостаточное. В самое ближайшее время необходимо активизировать работы по сертификации трубной продукции.

В 1995 году производство стальных труб сократилось на 28 %. По сравнению с 1993 годом загрузка производственных мощностей в настоящее время составляет не более 35 %.

К 2000 году предполагается рост производства стальных труб на 30,5 %, в 2005 году – на 72 % к уровню 1995 года с увеличением потребления труб на внутреннем рынке.

В настоящее время наибольший удельный вес по потреблению труб приходится на Западно-Сибирский, Уральский и Поволжский районы – 73 % от общего объема потребления труб. К 2005 году к ним добавится еще Северный район.

Цветные металлы

Анализ современного состояния и оценка потенциала мирового рынка цветных металлов показывают, что основные проблемы цветной металлургии на пути интеграции в мировое хозяйство будут связаны прежде всего со стабилизацией собственного производства и повышением конкурентоспособности выпускаемой продукции, развитием минерально-сырьевой базы, а также модернизацией и реконструкцией металлургического производства и четвертого передела.

В прогнозируемый период ожидаемое увеличение спроса на основные цветные металлы обусловлено ростом производства от 1,5 % до 6 % в таких отраслях промышленности, как гражданское машиностроение, автомобилестроение, приборостроение, электротехническая промышленность, станкостроение. Рост внутреннего потребления никеля и цинка связан с ожидаемым увеличением выпуска ферроникеля, листовой нержавеющей стали и оцинкованного листа.

Состояние алюминиевой промышленности в настоящее время определяется высокой степенью переработки давальческого сырья – порядка 60 %. К 2005 году использование отечественного сырья сократится более чем на 30 %, в основном за счет сокращения горных работ на АО "Севуралбокситруда".

Ввод мощностей по добыче 3 млн.т бокситов в Республике Коми в 2001 году позволит только компенсировать выбытие мощностей по добыче бокситов на Северо-Уральском и Южно-Уральском бокситовых рудниках, но не обеспечит полного покрытия дефицита. И только через 15–20 лет после освоения Средне-Тиманского месторождения и строительства глиноземного завода в Республике Коми дефицит глинозема может быть ликвидирован.

В прогнозируемый период алюминиевая подотрасль сохраняет свое ведущее значение в экономике страны, оставаясь основным поставщиком конструкционных материалов. К 2005 году производство первичного алюминия сохранится практически на уровне 1995 года. Однако к этому времени изменится соотношение между внутренним и внешним рынками. Если в 1995 году на внутреннем рынке потреблялось порядка 20 % произведенного первичного алюминия, то к 2000 году эта доля составит 25 %, к 2005 году – 35 %, что в условиях полного использования действующих мощностей приведет к сокращению поставок алюминия на экспорт.

Несмотря на наметившееся в последнее время снижение объемов добычи руд и производства концентратов, в 1995 году достигнут рост производства меди на 12 %. К 2005 году предполагается увеличить производство меди практически в 2 раза против уровня 1995 года. Выплавка меди растет в основном за счет увеличения переработки лома и отходов на уральских предприятиях.

Строительство и ввод мощностей по добыче руд Удоканского месторождения позволят увеличить к 2005 году производство рафинированной меди на 15 – 20 %.

Наращивание объемов производства свинца и цинка к 2005 году возможно осуществить только за счет вовлечения в эксплуатацию новых крупных месторождений – Озерного, Горевского и группы алтайских месторождений. Подготовительные работы по их освоению уже начаты. Рост производства свинца прогнозируется в основном при условии поставки вторичного металла. Ввод мощностей Озерного горно-обогатительного комбината позволит дополнительно увеличить производство цинка и свинца до 20 % к 2005 году.

Уровень затрат

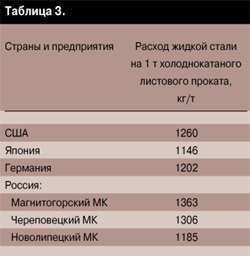

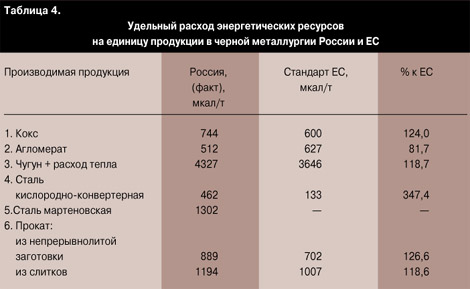

Металлургия России является одним из крупнейших потребителей сырья, топлива, электроэнергии. Работая на низком технологическом уровне, она имеет удельный расход сырья на 10 % больше, энергоресурсов на 20 % больше, чем страны, металлургия которых перешла на современные технологии и рациональную организацию производства металлопродукции.

На производство черных металлов в России расходуется 14% топлива, 16% электроэнергии, 40 % сырья и минеральных ресурсов от общего их потребления в народном хозяйстве. На черную металлургию в России приходится почти 30 % всех грузов, перевозимых в стране железнодорожным транспортом, и 13 % стоимости основных фондов.

В результате опережающего роста цен и тарифов на продукцию и услуги отраслей – монополистов их удельный вес в себестоимости металлопродукции возрос с 17 до 51 %, т.е. почти в 3 раза, что привело к резкому снижению рентабельности отрасли (с 40% в 1993 году до 17% в 1995 году), дефициту инвестиций и оборотных средств.

В результате опережающего роста цен и тарифов на продукцию и услуги отраслей – монополистов их удельный вес в себестоимости металлопродукции возрос с 17 до 51 %, т.е. почти в 3 раза, что привело к резкому снижению рентабельности отрасли (с 40% в 1993 году до 17% в 1995 году), дефициту инвестиций и оборотных средств.

Трудозатраты на производство 1 т проката (в чел-ч.) даже ведущих предприятий Российской Федерации значительно выше, чем в промышленно развитых странах, хотя в определенной степени это вызвано методологией учета работающих и составом предприятий (табл. 2).

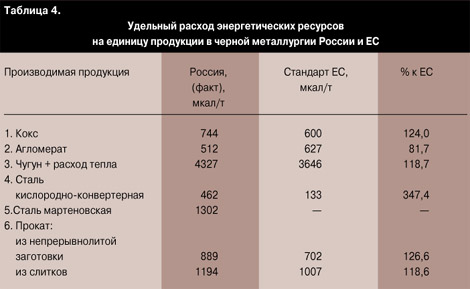

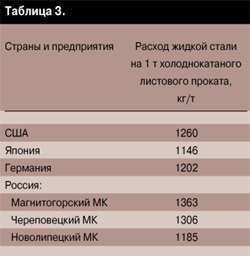

Металлопродукция, производимая на предприятиях России, более материалоемкая из-за повышенного расхода материальных и топливно-энергетических ресурсов. Так, расход жидкой стали на 1 т холоднокатаного листового проката характеризуется следующими данными (табл. 3).

Энергоемкость металлопродукции в России на 20–30% выше, чем в США, Германии и Японии.

Энергоемкость металлопродукции в России на 20–30% выше, чем в США, Германии и Японии.

Снижение затрат до уровня, обеспечивающего конкурентные цены на внутреннем и внешнем рынках, может быть достигнуто только путем снижения издержек производства. Одним из способов сдерживания цен на потребляемые ресурсы и услуги, а также на выпускаемую продукцию должно стать заключение долгосрочных договоров между предприятиями базовых отраслей, определяющих уровень цен на металлопродукцию. Такая работа начата с предприятиями ТЭК, МПС и автомобилестроителями.

Качество и технология

В черной металлургии конкурентоспособны электротехническая, судовая листовая и арматурная стали, легированный сортовой прокат, рельсы, а также полуфабрикаты: чугун, заготовка для переката , горячекатаные рулоны.

В цветной металлургии при достаточно высоком качестве первичных металлов, большинство из которых соответствует требованиям мирового рынка, получаемая из них конечная продукция из-за низкого качества и высоких издержек производства не может конкурировать на мировом рынке.

Вопрос повышения конкурентоспособности металлопродукции, которая определяется уровнем цен, качеством и условиями поставки, приобретает первостепенное значение. Это относится как к внешнему, так и внутреннему рынку. На предприятиях началась важная работа по совершенствованию систем обеспечения качества и подготовке этих систем к сертификации на соответствие международным требованиям. Уже успешно сертифицировали системы обеспечения качества АО "Носта", АО "ОЭМК".

Высокая степень изношенности и техническая отсталость отдельных предприятий металлургического комплекса снижают конкурентоспособность российского металла.

Необходимо преодолеть технологическое отставание и совершенствовать структуру металлургии производства с учетом укрепления рыночных элементов в экономике, создания мини-заводов и сервис-центров.

Если российский экспорт цветных металлов осуществляется преимущественно в виде полуфабрикатов (слитки, слябы и т.п., которые составляют около 93 % общего экспорта), то предприятия черной металлургии на экспорт поставляют продукцию повышенной технологической готовности, доля которой составляет около 60 %. Экспортный потенциал российской металлургии позволяет ей профинансировать мероприятия по техническому перевооружению и модернизации основного производства.

Зарубежные рынки

Анализ внешнеэкономической деятельности металлургических предприятий показывает, что экспорт черных металлов в 1996 – 1997 годах в страны дальнего и ближнего зарубежья ожидается на уровне 1995 года и составит более 7 млрд. долл. При этом доля стран Центральной и Юго-Восточной Азии может составить 50 %, стран Западной Европы– 34 %, Северной Америки – 5 %, бывших стран СЭВ и Балтии – 4 %.

В последние годы сложилась благоприятная для России ситуация на мировом рынке металлопродукции. Высокие темпы строительства в странах Юго-Восточной Азии позволили поставлять им примерно половину объема экспорта российских черных металлов. Наблюдается подъем экономики в промышленно развитых странах, что способствует повышению спроса и, соответственно, цен на металлы и металлопродукцию.

Экспортные поставки готового проката к 2005 году будут сокращаться за счет увеличения поставок продукции повышенной технологической готовности (холоднокатаный лист, электротехническая сталь, гнутые профили и т.п.).

Реконструкция предприятий

Федеральная программа технического перевооружения и развития металлургии России (1993–2000гг.), одобренная Постановлением Правительства РФ, предусматривает получение конкурентоспособной продукции; существенное улучшение экологической ситуации; обеспечение социальной стабильности. Достижение этих целей возможно лишь на основе прогрессивных, ресурсосберегающих технологий при соответствующем развитии сырьевой базы. Дальнейшая стабилизация экономического положения в России позволяет уже в ближайшие годы приступить к такой структурной перестройке металлургического комплекса. Реализация намеченной программы потребует ежегодных инвестиций в размере не менее 1,5 млрд. долл. США, т. е. около 37,5 долл. на 1 т готового проката.

В 1998–2000 годах в связи с оживлением внутреннего рынка и дальнейшим расширением производства могут быть получены дополнительные средства для модернизации металлургической промышленности. В целом по отрасли объем инвестиций за счет всех источников финансирования к 2005 году предполагается увеличить в 2,5 раза (к уровню 1996 года).

В 1995 году в металлургии Российской Федерации практически завершено преобразование государственных промышленных предприятий в акционерные общества. По состоянию на 1 января 1996 года 97 % промышленных предприятий металлургического комплекса стали акционерными.

Акционирование и приватизация в отрасли позволили создать рыночный механизм привлечения инвестиций, однако возможности по привлечению инвестиций (вторичная эмиссия, облигации и т.д.) акционерными обществами реализуются пока слабо.

В настоящее время особо важное значение приобретает работа по привлечению сторонних инвесторов (отечественных и зарубежных). Одним из направлений консолидации финансовых средств является создание финансово-промышленных групп. На сегодня в отрасли зарегистрировано и функционирует шесть таких групп: "Объединенная горно-металлургическая компания", "НОСТА–трубы–газ", "Магнитогорская сталь", "Тульский промышленник", "Металлоиндустрия", "Атомрудмет".

Отдельные металлургические предприятия вошли в состав региональных и межотраслевых ФПГ ("Интеррос", "Уральские заводы" и др.). Проводится работа по созданию транснациональных и межгосударственных финансово-промышленных групп.

Создание указанных ФПГ будет содействовать укреплению кооперационных связей с предприятиями СНГ, улучшению использования мощностей и укреплению экспортного потенциала. Решение этой проблемы позволит восстановить производственные и технологические связи, расширить промышленную интеграцию, сформировать евроазиатский рынок и повысить конкурентоспособность выпускаемой металлопродукции.

К концу 2005 года ожидается, что большинство предприятий металлургического комплекса войдут в состав транснациональных промышленно-финансовых групп, и реализация программ их реконструкции будет осуществляться при значительной поддержке мирового капитала. Активизируются процессы ресурсосбережения, позволяющие ограничивать потребности в металлопродукции. Отечественные капиталы будут аккумулироваться для подъема вторичной металлургии, активного развития региональной металлургии, реализации программ диверсификации производства и увеличения выпуска сопутствующей продукции.

|

назад

назад

Экономическая ситуация в России обусловливает различные варианты развития металлургического комплекса в ближней, средней и долгосрочной перспективе.

Экономическая ситуация в России обусловливает различные варианты развития металлургического комплекса в ближней, средней и долгосрочной перспективе.

В результате опережающего роста цен и тарифов на продукцию и услуги отраслей – монополистов их удельный вес в себестоимости металлопродукции возрос с 17 до 51 %, т.е. почти в 3 раза, что привело к резкому снижению рентабельности отрасли (с 40% в 1993 году до 17% в 1995 году), дефициту инвестиций и оборотных средств.

В результате опережающего роста цен и тарифов на продукцию и услуги отраслей – монополистов их удельный вес в себестоимости металлопродукции возрос с 17 до 51 %, т.е. почти в 3 раза, что привело к резкому снижению рентабельности отрасли (с 40% в 1993 году до 17% в 1995 году), дефициту инвестиций и оборотных средств. Энергоемкость металлопродукции в России на 20–30% выше, чем в США, Германии и Японии.

Энергоемкость металлопродукции в России на 20–30% выше, чем в США, Германии и Японии.