Раймонд Г. Сэмпсон

Глава отдела маркетинга Лондонской биржи металлов

Питер А. Драгадзе

Президент горно-металлургического Инвестиционного фонда России, собственный корреспондент журнала "Металлы Евразии" в Великобритании

Становление Лондонской биржи металлов обуславливалось тем, что Британия выполняла роль приводного ремня промышленной революции.

Британия в течение многих столетий являлась поставщиком олова и меди. Корнуэллским оловом торговали и романцы, и финикийцы. Эти древние торговцы являлись по преимуществу купцами, покупавшими и продававшими наличный металл. Свою прибыль они получали от приобретения и транспортировки металла из того места, в котором он добывался, в то место, где он требовался.

Все начиналось в кофейнях Сити

Впрочем, быстрый рост обрабатывающей промышленности в XIX столетии привел к тому, что Британия превратилась в страну, потребление металлов в которой значительно превзошло их собственное производство. Основной импорт пришелся на олово, добываемое в районе Малайского архипелага, и на медь из рудников в Чили. Формирование цен на эти товары и торговля ими носили случайный характер. Сроки продаж варьировались. Информация поступала редко. Товарный рынок не был оформлен официально. Упорядочению этой ситуации способствовали два фактора: развитие пароходного сообщения (вкупе с открытием Суэцкого канала) и появление телеграфа. Сроки продаж оказались теперь прогнозируемыми, информацию о судах и об их грузах можно было получать еще до их прибытия в Лондон. В связи с этим для осуществления торговли грузами, которые еще только должны были прибыть, лондонские торговцы металлами стали встречаться в кофейнях Сити, в частности в "Иерусалиме".

К 1877 году этот вид торговли получил столь значительное развитие, что ее участники смогли сформировать компанию по торговле металлами "Металз маркет энд эксчендж Ко" и снять для этих целей помещение. Задолго до этого была введена практика публикации сложившихся по результатам торговли цен и тем самым был заложен последний элемент в основу структуры ЛБМ. Биржа стала выступать теперь как источник контрольных (базисных) цен, как место, в котором риск, вызываемый изменением динамики цен, мог быть нивелирован заключением срочных (форвардных) сделок, и как место, в котором можно было купить и продать наличный металл.

Сегодня торговля остается основой бизнеса, связанного с металлами, поскольку для металлов, к сожалению, характерна тенденция обнаружения их месторождений на значительном удалении от основных регионов потребления. И ЛБМ обеспечивает крайне необходимую связь между всеми, кто производит, хранит, продает или потребляет металлы.

В настоящее время на ЛБМ продаются следующие семь металлов: первичный алюминий, вторичный алюминий, медь, цинк, свинец, никель и олово (см. рисунок). ЛБМ стремится продавать контракты на металлы надежного качества, которые широко используются в промышленности. Составные элементы контрактов как в плане качества, так и в плане структуры изменяются и тогда, когда это необходимо.

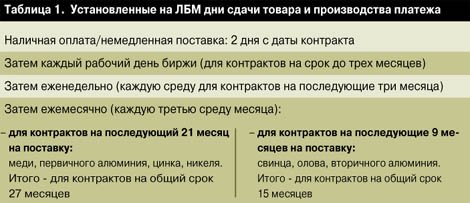

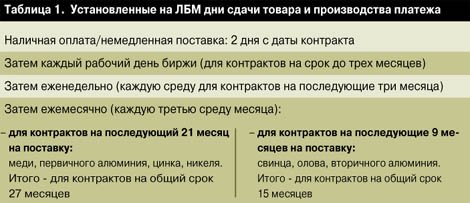

На ЛБМ предлагаются также опционные контракты, базирующиеся на фьючерсных контрактах. Качество металлов, лежащих в основе контрактов ЛБМ, строго контролируется. С 1987 года прежний трехмесячный срок заключения торговой сделки, который определялся исходя из времени прибытия судов из Чили и Малайского архипелага, был заменен сроком до 27 месяцев для контрактов на поставку меди, первичного алюминия, цинка и никеля и сроком до 15 месяцев для контрактов на поставку свинца, олова и вторичного алюминия (табл. 1). В настоящее время ЛБМ использует ряд расположенных от Великобритании до Японии специализированных складов, на которых разрешено хранение определенных металлов. Склады охватывают значительную часть Европы, США и Сингапур. Цены ЛБМ отслеживаются теперь секунда в секунду и передаются в основном по компьютерным сетям, а не по телеграфу, а торговля ведется как путем заключения биржевых сделок в торговом зале биржи голосом и жестами, так и с использованием телефона на межофисном рынке.

ЛБМ была организована в качестве рынка для управления рисками в металлургической промышленности, и какие бы изменения ни были осуществлены в последующие годы, принципы биржи остаются в точности такими же, что и принятые в кофейне "Иерусалим" в 1891 году. Этими принципами являются:

– ценообразование,

– страхование от потерь,

– поставка наличного товара.

Фактически невозможно придерживаться какого-либо одного из этих принципов без следования двум другим.

| Уважаемые читатели журнала "Металлы Евразии"! |

Лондонская биржа металлов является крупнейшим рынком неблагородных цветных металлов, который на протяжении уже почти 120 лет служит главным ценовым индикатором для мировой металлургической промышленности и является центром страхования от рисков, вызываемых колебаниями цен вследствие изменения спроса и предложения. Эта услуга по страхованию от потерь, известная так же как хеджирование, приобрела в последние годы еще большее значение, что связано с происходящими в мировом масштабе сдвигами в сторону свободных рыночных экономик и с возобладанием в ценообразовании факторов, не зависящих от производителя. Как результат, объемы торговли на бирже возросли за последние восемь лет в семь раз. При этом в 1995 году на бирже было заключено 47,2 млн. контрактов на поставку свыше 1 млрд. т металлов стоимостью 2,5 трлн. долл., что соответствовало объему продаж приблизительно в 10 млрд. долл. за один операционный день биржи.

Лондонская биржа металлов является крупнейшим рынком неблагородных цветных металлов, который на протяжении уже почти 120 лет служит главным ценовым индикатором для мировой металлургической промышленности и является центром страхования от рисков, вызываемых колебаниями цен вследствие изменения спроса и предложения. Эта услуга по страхованию от потерь, известная так же как хеджирование, приобрела в последние годы еще большее значение, что связано с происходящими в мировом масштабе сдвигами в сторону свободных рыночных экономик и с возобладанием в ценообразовании факторов, не зависящих от производителя. Как результат, объемы торговли на бирже возросли за последние восемь лет в семь раз. При этом в 1995 году на бирже было заключено 47,2 млн. контрактов на поставку свыше 1 млрд. т металлов стоимостью 2,5 трлн. долл., что соответствовало объему продаж приблизительно в 10 млрд. долл. за один операционный день биржи.

Никогда ранее понимание основ работы биржи и практический опыт эффективного управления рисками не имели столь важного значения, как сейчас. В особенности сказанное справедливо для зарождающихся рыночных экономик, в частности в Восточной Европе, которые, несомненно, станут важными факторами мировых рынков.

Некоторое время назад появился переведенный на русский язык видеофильм о Лондонской бирже металлов. Сейчас в связи с переездом биржи на новое место мы ведем подготовку нового видеофильма. Переведенные копии этого видеофильма будут доступны сразу же после того, как он будет закончен. В прошлом году мы представили в русском переводе нашу брошюру "Лондонская биржа металлов. Краткий очерк". Мы приняли также на бирже несколько делегаций из России и других стран СНГ. В июне мы участвовали в работе конференции стран СНГ по металлам в Москве. В рамках этой конференции мы провели образовательный семинар по основам деятельности ЛБМ.

Все это, как я уверен, лишь первые шаги в становлении и углублении долгосрочных отношений взаимной выгоды и взаимного понимания между российской металлургической промышленностью и нами.

Я надеюсь, что публикация статьи о деятельности Лондонской биржи металлов в журнале "Металлы Евразии" позволит читателям составить представление об оказываемых ЛБМ услугах и о важности для российской металлургической промышленности расширения ее связей с такими международными организациями, как ЛБМ.

Мы хорошо осведомлены о высоком положении, занимаемом вашей промышленностью, и о возрастающей роли, которую она будет играть в международном масштабе. Передаю вам свои наилучшие пожелания и слова поддержки в ваших стремлениях к модернизации и развитию своей промышленности. ЛБМ, со своей стороны, окажет любую помощь, которая необходима для содействия совершенствованию российской промышленности и ее интеграции в мировую экономику.

Дэвид Кинг

Главный администратор Лондонской биржи металлов

| |

Механизм торговли

Чтобы понять, что такое страхование от потерь, необходимо понять принципы работы рынка. Начать мы должны с различия между рынком наличного товара и форвардным рынком.

Рынок наличного товара. Заключается в осуществлении сделок, результатом которых становится поставка товаров. Товары могут при этом находиться на любой стадии производства. Применительно к металлургической промышленности они могут иметь различную форму – от обогащенной руды или металлического лома до полуфабрикатов или полностью готовых материалов и, в конечном счете, до готовых конечных изделий, к примеру таких, как кабель, электротовары или даже горшки и сковороды.

Фьючерсный рынок. Заключается в покупке-продаже контрактов на поставку товаров в будущем. На фьючерсном рынке товары, лежащие в основе контракта, всегда находятся на определенной стадии производства. На ЛБМ – это стадия получения полуфабриката, когда исходное сырье переведено в легко поддающуюся обработке-транспортировке "нескоропортящуюся" форму, например в слитки, катоды, гранулы и т. д. Если поставка этих товаров осуществляется, то фьючерсный контракт становится контрактом на реальный товар. Однако в большинстве случаев этого не происходит. Фьючерсные контракты обычно аннулируются равным контрактом противоположной направленности: на покупку-обратную продажу товара.

Еще одно различие двух рынков состоит в том, что рынок наличного товара связан с реальным перемещением металла из одного места в другое, тогда как форвардная торговля связана с ценой. Иногда она связана исключительно с ценой и ведется по принципу купить подешевле – продать подороже. Однако обычно она имеет отношение к риску изменения цены и нивелированию этого риска путем страхования от потерь (хеджирования).

Фьючерсные контракты могут использоваться в качестве инструмента хеджирования на любом этапе реальной деятельности. Теперь, определив, что такое фьючерсный или форвардный рынок, перейдем к некоторым другим используемым на бирже терминам и начнем со дня сдачи товара (и производства платежа).

День сдачи товара (и производства платежа).

Это дата поставки товара по фьючерсному контракту. К этой дате либо должна быть закрыта позиция, либо должна быть осуществлена поставка товара. На ЛБМ заключительным торговым днем, последним днем, когда позиция может быть закрыта, является дата, на два дня предшествующая дню сдачи товара. Это сделано просто для того, чтобы можно было выполнить конторские процедуры.

Позиции (по сделкам в срок). Представляют собой общий итог по открытым фьючерсным контрактам, которые сторона имеет на каждый отдельный день сдачи товара (и производства платежа). При продаже стороной купленных ею контрактов говорят, что она закрывает свою позицию.

Расчетная цена. Мы уже отмечали, что ценообразование составляет одну из главных функций ЛБМ. Промышленность не сможет эффективно использовать ЛБМ для страхования от потерь, если на бирже не будет устанавливаться базисная точка для определения цен контрактов на реальный товар. Проблема здесь в том, что торги на ЛБМ идут в течение всего дня (и ночи) и регистрируемые на бирже цены постоянно меняются. Между тем в качестве базисной точки необходимо использовать некоторую фиксированную цену. С этой целью ЛБМ ежедневно объявляет официальные цены. Такими ценами являются последние цены покупателя и продавца на втором этапе утренних торгов в операционном зале биржи. Цена продавца на рынке наличного товара именуется расчетной ценой, т. е. ценой, которую промышленность обычно использует в качестве базисной точки.

Расчет в день сдачи товара. Уникальной особенностью ЛБМ, отличающей ее от других фьючерсных рынков, является то, что расчет по контрактам не производится вплоть до дня сдачи товара. Первоначальная маржа и переменная маржа за риск потенциальных убытков могут быть выплачены в течение срока действия контракта, однако сам контракт не оплачивается вплоть до поставки. Поэтому ЛБМ – это скорее не фьючерсный рынок (срочная товарная биржа с ведением торговых операций на основе стандартных контрактов), а срочный товарный (форвардный) рынок. Для реальных промышленных потребителей с точки зрения движения денежных средств это безусловно привлекательно. Обратная сторона данного обстоятельства заключается в том, что любая прибыль, накопленная благодаря досрочному закрытию позиции, не может быть обращена в денежную форму (использована) вплоть до наступления дня сдачи товара.

Складское свидетельство (варрант). Это способ, при котором осуществляется передача контракта ЛБМ. Складское свидетельство представляет собой документ на предъявителя, который продавец передает покупателю в день сдачи товара. Оно предоставляет держателю право стать владельцем указанного металла, находящегося на хранении в указанном утвержденном ЛБМ складе. Каждое складское свидетельство выдается лишь на одну партию металла. Держатель свидетельства принимает на себя все складские расходы, которые имели место вплоть до предъявления им на склад свидетельства в обмен на металл. Покупатель передает свидетельство по своему усмотрению.

Наличная оплата – немедленная поставка товара. Означает первый операционный день на ЛБМ, на который приходится день сдачи товара, т.е. отстоящий на два дня от дня заключения сделки. Таким образом, например, цена наличной сделки во вторник относится к товару, поставляемому в четверг, а цена наличной сделки в пятницу относится к товару, поставляемому в следующий вторник. Если день сдачи товара приходится на законодательно установленную нерабочую календарную дату, этот день обычно сдвигается на следующий операционный день биржи.

Цена при сделке с наличной оплатой – немедленной поставкой товара. Является ценой, регистрируемой в первый день сдачи товара.

Цена по форвардным сделкам (сделкам на срок). Является ценой, регистрируемой по сделкам с любой датой поставки, исключая немедленную. Следует подчеркнуть, что цены по сделкам на срок не имеют характера спекуляций относительно того, какой цена могла бы быть в будущем. Такие цены определяются исходя из текущих факторов спроса и предложения, экстраполированных на будущую дату, стоимости складских услуг и страхования металла на соответствующий срок, а также расходов по финансированию металла в течение этого срока (по текущим процентным ставкам).

Контанго. Данный термин используется в качестве указания надбавки к цене ближних сроков при заключении сделки на более отдаленные сроки. В ситуации неизменного спроса – предложения термин означает, что цена товара по форвардным сделкам будет возрастать каждый день на одну и ту же величину.

Спрос и предложение, однако, редко остаются постоянными, и иногда случается, что они в большей мере сказываются на цене ближних сроков в сравнении с ценой по форвардным сделкам.

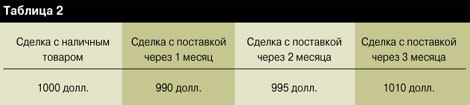

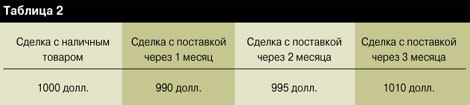

Скидка с цены (за поставку товара в более близкие сроки). Относится к ситуации, когда цена ближних сроков оказывается выше цены по форвардным сделкам. Ссылка здесь дается на цену ближних сроков, а не на цену сделки с наличной оплатой, поскольку в прогнозах будущих цен могут быть легко учтены контанго и скидки с цен. Предлагаемый воображаемый сценарий помогает понять, что это означает (табл. 2).

В данном примере контанго составляет 10 долл. для сделки с поставкой товара через 3 месяца сравнительно со сделкой с наличным товаром, однако рыночные факторы повлекли падение спроса в первый и второй месяцы. Таким образом, в сравнении со сделкой с наличным товаром мы имеем скидку с цены в 10 долл. по одномесячным контрактам и скидку в 5 долл. по двухмесячным. Однако мы имеем контанго в 5 долл. по одномесячным контрактам в сравнении с двухмесячными, в 20 долл. по одномесячным контрактам в сравнении с трехмесячными и, наконец, в 15 долл. по двухмесячным контрактам в сравнении с трехмесячными.

Заимствование – кредитование. Эти понятия относятся к одновременной покупке и продаже одного и того же количества металла, но с разными датами поставки. Если покупка приходится на более близкий срок, сторона говорит, что она заимствовала. Если на более близкий срок приходится продажа, сторона кредитовала. Разность цен на металл с двумя различными датами поставки составляет операционные издержки и переносится кредитором на рынок контанго или принимается на себя заемщиком, если имеется скидка с цены. К заимствованию и кредитованию прибегают для корректировки дат поставки или извлечения из операции процентного дохода.

Финансирование запасов. Держатель складского свидетельства, которому не нужно немедленно получать металл, может ссудить его рынку, получив за него на соответствующий срок его реальную стоимость. При наличии скидок с цены (за поставку товара в более близкие сроки) он получит также разность между ценой его продажи в ближние сроки и ценой перепродажи в более отдаленные сроки – такая разность может быть весьма значительной.

Процентный доход. Термин относится к доходу, получаемому от заимствования на рынке контанго, что иногда приносит поступления в размере, превышающем доход по текущей процентной ставке. Данная ситуация носит кратковременный характер, поскольку инвесторы, стремясь извлечь выгоду из такой возможности и обеспечить надежную прибыль от своих денежных средств, двинутся, естественно, на рынок, и эта их активность повлечет ликвидацию контанго. Таким образом, в отличие от скидок с цены контанго оказываются ограничены пределами изменения процентной ставки.

Вернемся ненадолго к сценарию изменения цен с учетом контанго и скидок (см. табл. 2). Если вы испытываете нехватку металла для осуществления его поставки в рамках сделки с наличным товаром, вы можете для выполнения своих обязательств заимствовать металл. По данному сценарию, если вы заимствуете его на один месяц, это обойдется вам в 10 долл. за 1 т. Если, однако, вы заимствуете его на три месяца, вы получите прибыль в размере 10 долл. на 1 т. Все же ввиду принятой на ЛБМ системы расчета в день сдачи товара заимствование сопряжено с затратами на финансирование, и эти затраты должны быть приняты в расчет. Чем больше срок, на который осуществляется заимствование, тем выше оказываются затраты на финансирование. Ранее уже отмечалось, что это воображаемый сценарий, и поэтому в данной ситуации рынок оказывается более выгодным для тех, кто прибегает к заимствованию на различный период, чем для кредиторов, и поэтому они не будут участвовать в торгах вместе. Следовательно, рыночные цены соответствующим образом скорректируются.

Понимание сути контанго и скидок с цен безусловно имеет самое важное значение для пользователей ЛБМ, и в особенности это относится к планированию программ страхования от потерь.

Структура членства на ЛБМ

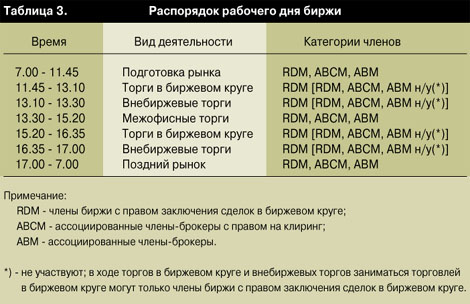

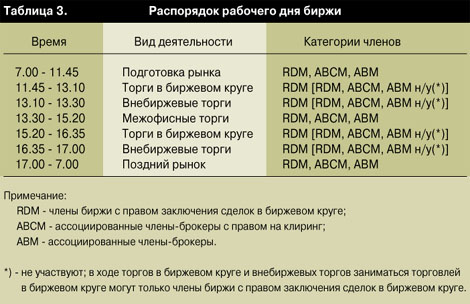

ЛБМ имеет многоуровневую структуру членства, которая во многом отражает структуру самого рабочего дня биржи. Поэтому сначала мы рассмотрим типичный операционный день на ЛБМ, начав с ранней утренней смены в Лондоне.

Типичный день может начинаться в 7.00 утра с того, что группа биржевых брокеров и вспомогательный персонал начнут обслуживать из офиса дальневосточный часовой пояс. Члены биржи, которым предоставлено право писать контракты с клиентами, могут делать это в любое время – данная деятельность не ограничивается периодами времени, отводимыми для заключения сделок в операционном зале биржи.

На протяжении всего утра биржевые брокеры создают рынки для покупки и продажи металла производителями, потребителями и другими торговыми компаниями, рассчитывающими сократить риск. Все это делается по телефонным звонкам из офиса в офис.

В 11.45 открывается "Ринг" – операционный зал биржи (биржевой круг), и каждый контракт рассматривается поочередно в течение пятиминутного отрезка времени. В 12.20 после того, как все контракты оказываются выставлены на торги по одному разу, берется десятиминутный перерыв, после чего с 12.30 каждый контракт вновь выставляется на торги на пять минут. Этот второй этап утренних торгов в операционном зале биржи является со многих точек зрения главным событием всего рабочего дня, поскольку он дает начало проведению расчетов по сделкам и по его итогам объявляются официальные цены. Официальные цены объявляются в 13.15 или около того, после чего отводится время для неофициальных, или внебиржевых торгов.

Термин неофициальные, или внебиржевые торги ("рынок на обочине") получил свое название из практики работы членов биржи в начале текущего века, когда после утренних торгов они собирались на обочине дороги и продолжали торговать. Власти Сити возражали против помех, создаваемых скоплением торгующих, и биржа перевела эти не столь формализованные торги в свои помещения. В настоящее время неофициальные торги проводятся с момента объявления официальных цен до 13.30. При этом все семь контрактов выставляются на торги одновременно и члены биржи могут выделять для участия в торгах более одного представителя.

Утренние торги в операционном зале биржи завершаются с прекращением неофициальных торгов. Торговля вновь возвращается в офисы, где опять же по телефонам вновь создаются рынки.

Торги второй половины рабочего дня, проводимые в операционном зале биржи, начинаются в 15.20. Эти торги имеют ту же структуру, что и утренние торги, и также завершаются 25-минутными неофициальными торгами, проходящими с 16.35 до 17.00. Важное различие между утренними торгами и торгами во второй половине дня заключается в том, что по результатам последних никаких официальных цен не объявляется (нет никакого смысла иметь множественные официальные цены). С 17.00 биржа возвращается к торговле по телефону. Многие члены биржи работают и в вечернюю смену, до 19.00 – 20.00. Некоторые члены биржи работают в лондонских офисах круглосуточно. Некоторые имеют офисы в других странах в различных часовых поясах. Эти офисы несут ответственность за торговлю позициями компании в часы, когда офисы в Лондоне закрыты. Круг замыкается, когда в 07.00, по окончании рабочего дня в Японии, Лондон вновь открывает свои офисы, которым возвращается ответственность за ведение торговли.

На протяжении всего рабочего дня лондонская клиринговая палата "Лондон Клиринг Хаус Лтд." (ЛКП - филиал Международной товарной клиринговой палаты), с которой у ЛБМ заключен контракт, осуществляет клиринг контрактов ЛБМ. Говоря вкратце, клиринг (расчеты по биржевым сделкам) осуществляется следующим образом. Один член биржи, имеющий право на клиринг, заключает с другим членом биржи, также имеющим право клиринга, контракт на покупку металла. Тот и другой направляют всю детальную информацию о сделке в компьютерную систему сверки покупок и продаж на бирже, которая передает информацию в ЛКП. Если предположить, что обе стороны достигли согласия относительно деталей сделки, в частности, времени продажи, цены, дня сдачи товара и производства платежа, объема продажи, сделка считается согласованной.

ЛКП, располагающая значительной финансовой поддержкой порядка 150 млн. фунтов стерлингов от материнских компаний Клирингового банка в Великобритании, принимает на себя роль стороны контракта в согласованных сделках, выступая для продавца в качестве покупателя, и наоборот. Это означает, что если одна из сторон сделки по тем или иным причинам выходит из данной торговой операции, ЛКП гарантирует другой стороне финансовое выполнение условий сделки. Другими словами, члены биржи, имеющие право на клиринг, оказываются защищены от риска неисполнения торговой операции другими членами биржи, имеющими право на клиринг, в той мере, в какой их совместная торговая операция прошла клиринг.

Контракты членов биржи, имеющих право на клиринг, с членами биржи, не имеющими на него права, а также их контракты с клиентами не проходят клиринг и остаются контрактами обычных партнеров, к каковым в полной мере относятся обычные правила предосторожности в выборе партнера по сделке.

Понятно, что ЛКП, осуществляя клиринг сделок, принимает на себя риск. Этот риск она покрывает, требуя выплаты маржи – денежных сумм, размер которых покрывает любые убытки, которые могут проистекать из контракта. Предположим, что член биржи, имеющий право на клиринг, заключил контракт на продажу в трехмесячный срок 100 т меди по цене 1200 долл. за 1 т. Между тем текущая цена на дату поставки составила 1250 долл. за 1 т. Теоретически сделка члена биржи означает потерю 50 долл. с каждой тонны и ЛКП потребует платежа для покрытия такого убытка в случае, если член биржи прекратит торговлю до наступления дня сдачи товара и производства платежа и, тем самым, вынудит ЛКП выполнять контракт. При объявлении маржи ЛКП учитывает все позиции члена биржи (по сделкам в срок), поскольку тот может оказаться в ситуации, когда по одним позициям он имеет прибыль, а по другим – убытки, в связи с чем размер маржи определяется исходя из нетто-позиции данного члена биржи. Маржа может выплачиваться наличными или предоставляться в форме банковской гарантии.

Многоуровневая структура членства на бирже такова. Верхний уровень занимают члены биржи с правом заключения сделок в биржевом круге (RDM). Члены биржи с правом заключения сделок в биржевом круге и члены биржи с правом на клиринг обладают всеми привилегиями, предоставляемыми членством, в том числе исключительным правом на проведение торгов в биржевом круге. Члены биржи с правом заключения сделок в биржевом круге могут писать контракты с клиентами.

Ассоциированные члены-брокеры с правом на клиринг (ABCM) обладают всеми привилегиями членов биржи верхнего уровня за тем исключением, что они не могут торговать в биржевом круге. Ассоциированные члены-брокеры с правом на клиринг могут писать контракты с клиентами. Ассоциированные члены-брокеры (ABM) могут писать контракты с клиентами, однако не имеют права на клиринг и не могут участвовать в торгах в биржевом круге. Ассоциированные торгующие члены с правом на клиринг (ATCM) не могут писать контракты с клиентами и не могут торговать в биржевом круге, однако они имеют право на клиринг собственных торговых операций. Ассоциированные торгующие члены (ATM) не имеют права на ведение торговых операций и могут участвовать в них лишь в качестве клиентов, однако они являются частью сообщества ЛБМ и получают консультации касательно освоения рынка. Индивидуальные и почетные члены также не имеют прав на активное участие в торговле (схема 1).

Сопоставив вместе все вышеизложенное, получаем следующий график рабочего дня на бирже (табл. 3).

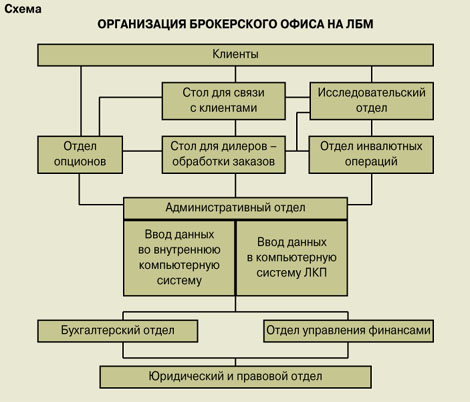

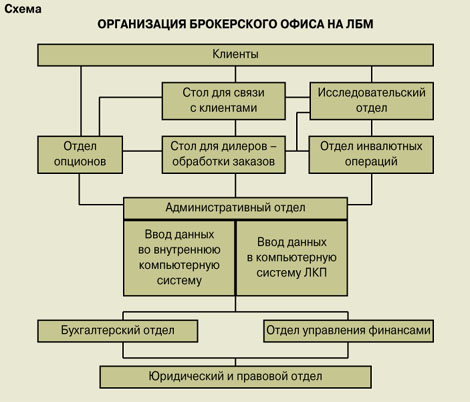

Ознакомившись со структурой биржи и членством на ней, переместимся теперь в офис типичного члена биржи с правом заключения сделок в биржевом круге и проанализируем различные его элементы, которые делают всю эту конструкцию работоспособной.

На схеме указаны различные отделы офиса и показано их взаимодействие с движущей силой каждого брокера – клиентами.

Любой крупный член биржи с правом заключения сделок в биржевом круге или ассоциированный член-брокер располагают списком клиентов из многих секторов металлургической и сопутствующих отраслей промышленности, в том числе таких, которые перечисляются ниже.

Типичные клиенты: горнорудные предприятия и шахты; плавильные заводы; прокатные заводы; предприятия, осуществляющие экструзию; торговые компании; промышленные предприятия, потребляющие металл; энергетические компании; складские фирмы; торговые компании, работающие с вторичным сырьем; заводы, переплавляющие вторичное сырье; банки; инвестиционные фонды; спекулянты.

Следует отметить, что основная масса этих клиентов относится к сфере производства и потребления, однако имеются и три исключения – банки, инвестиционные фонды и спекулянты. Наличие этих трех категорий клиентов несомненно способствует росту подозрительных настроений в металлургической промышленности, поскольку любая деятельность, способная вызвать динамику цен, не подтверждаемую основополагающими принципами рынка, безусловно, пагубно влияет на функционирование рынка с подлинными контрольными ценами и страхованием от потерь.

Банки являются полностью легитимными пользователями ЛБМ, поскольку они относятся к иным товарным рынкам. Как таковые, банки вовлекаются в промышленность через финансовую деятельность. Зачастую банки не предоставляют кредитов горнорудным компаниям и т.д. до тех пор, пока эти компании не защитят себя путем страхования от потерь. В подавляющем большинстве крупные банки имеют в своей структуре товарный отдел, предоставляющий клиентам банков советы относительно их программ страхования от потерь. Эти отделы занимаются также программами страхования от потерь своих собственных банков. Но почему же банк страхуется от потерь? Весьма часто в обеспечение кредита, выдаваемого, например, на открытие нового рудника, выдвигается требование о погашении обязательств за счет определенной процентной доли от ожидаемого производства руды. Банк, таким образом, вместо финансового риска имеет теперь дело с риском изменения цены на руду, а исключить этот риск он может, заключив на ЛБМ форвардную сделку на продажу металла, тем самым "заблокировав" цену. Банк, конечно, будет делать свои расчеты стоимости выделенного ему в счет погашения кредита металла, исходя из текущих котировок на ЛБМ, и покрытие будет обеспечено полностью. Остается еще только риск, что рудник вообще не будет ничего производить. Однако это тот риск, который будет присутствовать у банка всегда. И банкиры, без сомнения, успокоят себя тем, что такое маловероятно. Когда металл будет произведен, банк продаст его через своего агента и "раскрутит" свою застрахованную позицию так же, как и любой другой пользователь ЛБМ.

Роль фондов и спекулянтов понимается обычно неверно. Для срочного биржевого рынка, чтобы он мог правильно функционировать, важно обладать ликвидностью, а спекулянты помогают эту ликвидность обеспечить. Они обычно имеют цель купить тогда, когда цены низки, и продать тогда, когда цены высоки, тем самым предотвращая чрезмерные подвижки в обоих направлениях. В периоды наличия на рынке избыточного товара именно спекулянты обеспечивают основные заказы на покупку. Они надеются купить по пониженным ценам, чтобы продать позже, когда цены на рынке повысятся. Действуя таким образом, они освобождают промышленность от необходимости финансировать металл, в котором та не испытывает потребности.

В отличие от других бирж на ЛБМ роль спекулянтов не столь значительна, поскольку введенные здесь регулятивные требования, такие, как отдельные счета для частных инвесторов, формируют обстановку, при которой со спекулянтами работать труднее, чем с торговыми клиентами. Кроме того, принятая на ЛБМ система расчета в день сдачи товара (и производства платежа) исключает возможность получения любых причитающихся от закрытой форвардной позиции доходов вплоть до наступления срока платежа по данной сделке; это означает, что спекулятивные доходы по форвардным сделкам (сделкам на срок) оказываются заблокированы.

Возвращаясь в офис члена биржи, мы видим, что в верхней части схемы, под клиентами, показан стол для связи с клиентами. Здесь член биржи нанимает людей, которые разбираются в бизнесе, в потребностях различных типов клиентов и дело которых заключается в том, чтобы обслуживать эти потребности. Персонал по связям с клиентами (именуемый также делопроизводителями, ведущими счета клиентов) время от времени командируется на заводы соответствующих клиентов для поддержания постоянного контакта с ними.

Крупный брокер обрабатывает в течение дня множество различных заказов, в связи с чем важно исключить путаницу. По этой причине заказы распределяются через стол обработки заказов, который обычно является единственным отделом, располагающим правом обрабатывать заказы и передавать их дилерам. В то время, когда торги в биржевом круге не проводятся, дилеры члена биржи с правом заключения сделок в биржевом круге находятся в офисе, однако в ходе торгов в биржевом круге они находятся в операционном зале – тогда еще более важно, чтобы стол обработки заказов работал эффективно.

В 1994 году брокеры ЛБМ осуществили клиринг сделок на общую сумму свыше 2 трлн. долл., или приблизительно на 8 млрд. долл. за один рабочий день биржи. Отсюда понятна первостепенная потребность в хорошем руководстве, в связи с чем административный отдел занимает первую строку в обеспечении надлежащего порядка. Данный отдел отвечает за своевременную передачу информации в компьютерную систему проверки согласованности сделок на ЛБМ, а также за ввод всех данных по сделке в компьютеры администрации собственной компании. Административный отдел несет также ответственность за получение складских свидетельств.

Бухгалтерский отдел готовит расчетные ведомости, которые позволяют клиентам постоянно быть в курсе своих позиций, а также отслеживает своевременность выплаты и поступления денежных сумм.

Многим клиентам их брокеры открывают кредитные линии, которые используются для финансирования дополнительного обеспечения. В обязанности отдела управления финансами входит контроль предоставления и использования таких кредитов.

Брокеры-члены ЛБМ работают в строго регламентированных условиях, которые установлены Законом о финансовых услугах и соблюдение которых обеспечивается Органом регулирования рынков ценных бумаг и фьючерсов. Брокеры, осуществляющие сделки с клиентами, должны иметь юридический и правовой отделы, чьей обязанностью является обеспечение соответствия деятельности компании требованиям закона.

Некоторые брокеры привлекают аналитиков, которые подготавливают отчеты и выдают подкрепленное расчетами суждение о состоянии рынков. Эта информация доступна для клиентов и, конечно, для собственных сотрудников члена биржи, отвечающих за связь с клиентами, и его дилеров. Аналитики исследовательского отдела могут использовать основные (т.е. экономические) или специальные (т.е. графические) методы анализа, или и те, и другие. В любом случае плод их работы обычно используется лишь в качестве предварительной информации - аналитики первыми согласятся с тем, что тот, кому удастся предугадать направление цен, сможет потом всю жизнь не работать.

В качестве основной валюты в своих контрактах ЛБМ использует доллары. В эту валюту переводятся все сделки, заключаемые в операционном зале биржи, и в этой валюте объявляются официальные цены. ЛБМ допускает также для клиринга контракты, суммы которых выражены в фунтах стерлингов, японских иенах и немецких марках. Впрочем, бывают клиенты с иными требованиями к иностранной валюте. Валюту ввиду того, что контракты в ней не могут быть подвергнуты клирингу, приходится отдельно продавать на рынке иностранной валюты. Брокеры имеют отделы инвалютных операций, которые обслуживают эти требования, а поскольку брокеры являются основными пользователями рынков иностранной валюты, предлагаемые ими котировки обычно отличаются высокой конкурентоспособностью.

Не все брокеры активно занимаются опционами, однако если они ими занимаются, для этого в высшей степени специализированного бизнеса используется отдельная группа брокеров.

Понятно, что осуществление брокерских операций требует привлечения значительного персонала и предоставления множества различных услуг. В связи с этим естественным является вопрос: как эти услуги оплачиваются? "Средний" брокер имеет следующие четыре основных источника дохода:

– комиссионные,

– "создание" рынка,

– сделки с иностранной валютой,

– экономия денежных средств.

Комиссионные обычно начисляются в размере доли 1 % от стоимости сделки и представляют собой маржу, которая предполагает необходимость серьезной дисциплины в управлении брокерскими операциями.

"Создание" рынка представляет собой бизнес, заключающийся в покупке и продаже металла. Брокер, который делает это хорошо, получает возможность иметь прибыль с этой деятельности.

Сделки с иностранной валютой предоставляют брокерам возможность назначать клиентам такие конкурентоспособные обменные курсы, которые все же позволяют брокеру иметь на этом определенную маржу.

Экономия денежных средств – бизнес, заключающийся в умении наиболее эффективно использовать наличность, которая имеется в распоряжении брокера на счете. Брокер, используя выгоду от совокупного использования всех сумм на таких вкладах, зачастую может добиться льготных ставок на рынках краткосрочного капитала.

География и стратегия складов

Существуют два пути закрытия позиции на ЛБМ, один из которых заключается в осуществлении поставки или в получении наличного металла, а другой – в покупке равной, но противоположной позиции. Предположим, например, продажу 50 т металла с поставкой в определенный день. Продавец может купить 50 т в тот же день, тем самым аннулируя свое обязательство по тоннажу и сохраняя лишь необходимость рассчитаться по разности цен (например, продав 50 т по цене 1200 долл. за 1 т с поставкой 1 июня и купив к 1 июня 50 т по цене 1180 долл. за 1 т продавец получает разницу из расчета 20 долл. за 1 т и никакие поставки не нужны). Либо продавец может довести контракт до надлежащего завершения и закрыть позицию, поставив 50 т наличного металла.

Поставка осуществляется путем передачи складских свидетельств. Каждая партия металла, на которую выписано складское свидетельство, хранится на утвержденном ЛБМ складе. Складское свидетельство представляет собой документ на предъявителя, которое предоставляет держателю право стать владельцем партии металла, на которую оно выписано. Складские свидетельства выписываются складскими фирмами, действующими через своих представителей в Лондоне.

На ЛБМ утверждено большое число расположенных в различных местах складов и передача складского свидетельства осуществляется по усмотрению продавца. Покупателю могут быть поэтому переданы складские свидетельства на металл, находящийся на складе в таком месте, которое его не устраивает, или он может получить свидетельство на металл такого сортамента или марки, которые он не использует. Поэтому существует рынок складских свидетельств. Покупатель, который желает обменять свидетельства, относящиеся к одному складу, на свидетельства, относящиеся к складу, расположенному в другом месте, может быть вынужден выплатить маржу или может получить доплату в зависимости от спроса в каждом из таких мест.

ЛБМ не имеет собственных складов и не эксплуатирует склады. Она утверждает географическое месторасположение складов и затем утверждает находящиеся в этих местах складские фирмы, если те удовлетворяют требованиям листинга. Начнем с динамики числа мест и расположения складов. В 1960 году было 10 утвержденных мест - и все в Великобритании. Десять лет спустя склады ЛБМ уже распространились по Европе (первый из таких складов был открыт в Роттердаме в 1962 году). К 1980 году было уже 16 мест, где находились склады, при этом 9 из них располагались в Великобритании и 7 в континентальной Европе. В 1987 году ЛБМ утвердила первый склад за пределами Европы, занеся в листинг Сингапур. В 1990 году в листинг попали склады в Японии для хранения алюминия. На сегодняшний день с появлением получивших утверждение складов в США, в частности, специально для хранения вторичного алюминия, утверждено 320 складов в 43 местах в 12 различных странах.

При рассмотрении вопроса о занесении в листинг у складской фирмы запрашивают определенную информацию об ее структуре и подтверждение ее квалификации как складской организации. Это совершенно конкретная информация о фирме, включающая те же сведения, которые предоставляются при регистрации, в частности, юридический адрес фирмы, ее тип, список директоров, численность персонала и т.д. Фирма должна также представить все свои последние опубликованные счета. Должны быть также предоставлены сведения по самим складским помещениям, их оборудованию, прилегающей транспортной инфраструктуре, обеспечению безопасности.

Страхование металла входит в обязанность держателя складского свидетельства, а в обязанность складской фирмы входят страхование собственной ответственности в отношении зданий, страхование от финансовых потерь, связанных со злоупотреблениями служащих фирмы, и страхование рисков. Страхование зданий должно, как правило, осуществляться лишь после его осмотра компетентной организацией, например агентством, назначенным "Ллойдом".

Каждый понедельник и четверг к полудню (по лондонскому времени) склады должны предоставлять в офис ЛБМ информацию о наличии остатков на складах. Полученные цифры сопоставляются, анализируются и публикуются в 9.00 утра каждого вторника и пятницы. Информация об остатках на складах доводится до агентств новостей через действующую на ЛБМ систему информирования продавцов, а также выдается в распечатанном виде членам биржи и другим заинтересованным сторонам. Каждая складская фирма должна направлять данные об остатках всех металлов, которые хранятся в ее помещениях, и об уменьшении запасов при отпуске со складов металла по складским свидетельствам. Если запасы отсутствуют, фирма все равно должна сообщить о них, указав "ноль".

|

назад

назад

Лондонская биржа металлов является крупнейшим рынком неблагородных цветных металлов, который на протяжении уже почти 120 лет служит главным ценовым индикатором для мировой металлургической промышленности и является центром страхования от рисков, вызываемых колебаниями цен вследствие изменения спроса и предложения. Эта услуга по страхованию от потерь, известная так же как хеджирование, приобрела в последние годы еще большее значение, что связано с происходящими в мировом масштабе сдвигами в сторону свободных рыночных экономик и с возобладанием в ценообразовании факторов, не зависящих от производителя. Как результат, объемы торговли на бирже возросли за последние восемь лет в семь раз. При этом в 1995 году на бирже было заключено 47,2 млн. контрактов на поставку свыше 1 млрд. т металлов стоимостью 2,5 трлн. долл., что соответствовало объему продаж приблизительно в 10 млрд. долл. за один операционный день биржи.

Лондонская биржа металлов является крупнейшим рынком неблагородных цветных металлов, который на протяжении уже почти 120 лет служит главным ценовым индикатором для мировой металлургической промышленности и является центром страхования от рисков, вызываемых колебаниями цен вследствие изменения спроса и предложения. Эта услуга по страхованию от потерь, известная так же как хеджирование, приобрела в последние годы еще большее значение, что связано с происходящими в мировом масштабе сдвигами в сторону свободных рыночных экономик и с возобладанием в ценообразовании факторов, не зависящих от производителя. Как результат, объемы торговли на бирже возросли за последние восемь лет в семь раз. При этом в 1995 году на бирже было заключено 47,2 млн. контрактов на поставку свыше 1 млрд. т металлов стоимостью 2,5 трлн. долл., что соответствовало объему продаж приблизительно в 10 млрд. долл. за один операционный день биржи.