Александр Шкурский

Начальник департамента анализа и прогнозирования товарных рынков Минэкономики РФ

Виталий Шумаев

Начальник отдела департамента

В настоящее время для товарных рынков Российской Федерации характерны низкий уровень культуры рыночных отношений, недостаточное законодательно-правовое и нормативное обеспечение, склонность контрагентов к нарушению взаимных обязательств, значительное влияние криминальных структур, недостаточное развитие инфраструктуры, высокий уровень транспортных издержек, высокая степень монополизации экономики, нестабильность и несовершенство системы финансовых и кредитных отношений.

Внутренние товарные рынки функционируют в условиях огромных взаимных неплатежей, что стало наиболее острой и трудноразрешимой экономической проблемой, оказывающей воздействие на все рыночные механизмы. Задолженность потребителей за отгруженную продукцию и выполненные услуги превысила двухмесячные объемы отгрузки. Резко снизилась оборачиваемость капиталов, развивается бартерный обмен, расширяется практика наличных расчетов между субъектами рынка. Основными причинами неплатежей являются: недостаток оборотных средств у производителей и в сфере обращения, переливание капитала из реального сектора экономики в сферу финансовых спекуляций, высокие процентные ставки по банковским кредитам, недисциплинированность и безнаказанность агентов рынка за неплатежи.

Указанные факторы, наряду с резким спадом объемов производства и удорожанием продукции, создают для российских предприятий худшие по сравнению с зарубежными фирмами конкурентные условия даже на внутреннем рынке. Многие товары выгоднее стало приобретать по импорту. Например, цена покупки проката черных металлов в странах СНГ с учетом более низкого уровня налогов, пошлин и транспортных расходов ниже внутрироссийских цен на 5 – 10 %.

Таким образом, сложившиеся условия реализации отечественных товаров оказывают негативное влияние на российскую экономику, повышая вероятность вытеснения отечественных производителей из ряда секторов внутреннего и внешнего рынков.

Рынок черных металлов

Начиная с 1992 года спрос на продукцию черной металлургии на внутреннем рынке значительно снизился: по прокату черных металлов – в 2,5 раза, в том числе по стали листовой холоднокатаной – в 1,8 раза, стали листовой горячекатаной – в 2,9 раза. Основными причинами такого резкого сокращения спроса являются спад производства в металлопотребляющих отраслях, нарушение и даже разрыв установившихся производственно-хозяйственных связей, значительное удорожание электроэнергии, топлива, транспортных услуг.

Анализ изменения структуры затрат на производство металлопродукции показал, что доля расходов на топливо и энергию составила в 1995 году 39,5 % против 16,4 % в 1991 году, железнодорожные перевозки – 19,5 % против 6,3 % соответственно. Одновременно доля затрат на сырье сократилась с 60,9 % до 47,5 % (табл. 1). Такое изменение структуры затрат вызвано опережающим ростом цен и тарифов в топливно-энергетическом комплексе и на железнодорожном транспорте по сравнению с ростом цен в металлургии.

Поэтому имеется настоятельная необходимость принятия мер для преодоления этих проявлений монополизма и выравнивания пропорции роста цен с учетом соблюдения отраслевых интересов без ущерба для народного хозяйства.

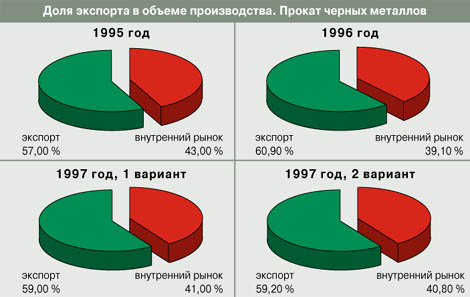

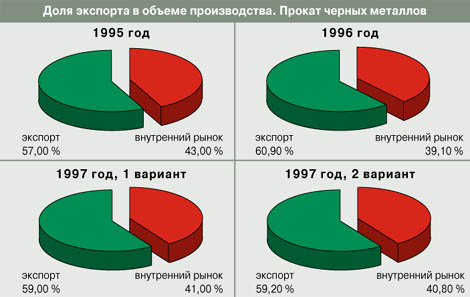

В условиях сужения внутреннего рынка металлов черная металлургия стала экспортноориентированной. Экспорт стал основным сектором товарного рынка проката черных металлов. На внешний рынок поставляется около 30 % листовой холоднокатаной стали и более 50 % горячекатаной (табл. 2). Расширение экспорта происходило в основном в 1993 – 1994 годы, когда внутрироссийские цены на металлопродукцию, а также транспортные перевозки и энергоресурсы были значительно ниже мировых. Экспортные цены на российский прокат черных металлов в то время составляли 65 – 70 % от западноевропейского уровня цен.

Однако эффективность экспортных операций остается на низком уровне. В этих условиях металлургам приходится искать новые схемы работы. Так, была применена схема «финансы – сырье – товар», при которой российские предприятия перерабатывают сырье, закупаемое на территории России иностранными фирмами с последующим экспортом произведенных товаров (на эквивалентной основе в стоимостном выражении). С помощью указанной схемы осуществляется привлечение иностранного капитала для обслуживания производственного оборота в условиях острой нехватки собственных оборотных средств. Величина такого экспорта, по ориентировочной оценке, может составить 3 – 4 млн. т металлопродукции в год.

Наибольшее количество продукции черной металлургии экспортируется в страны Юго-Восточной Азии. Основной причиной ограниченной реализации металла в Европе является снижение цен на прокат черных металлов на европейском рынке. Сказывается также политика, проводимая ЕС. Так, Европейская Комиссия установила годовой лимит на ввоз черных металлов из России в объеме 353 тыс. т в виде полуфабрикатов. Однако и эти мизерные квоты российские предприятия реализовать не могут, так как продавать полуфабрикаты по сложившимся на западноевропейском рынке ценам для них убыточно, а решений по изменению структуры квот в пользу высокотехнологичного листового проката, пользующегося в Европе спросом, Комиссия не принимает.

Рынок стальных труб функционирует в условиях снижения платежеспособного спроса со стороны отечественных потребителей. Производство стальных труб с 1992 года снизилось в 2,3 раза, а уровень использования среднегодовой производственной мощности – до 36 %.

Внутренний рынок стальных труб на 70 % формируется за счет отечественных ресурсов. Основным потребителем является топливно-энергетический комплекс, на долю которого приходится около 40 % производимых в стране труб.

Растет спрос на сварные трубы большого диаметра и бесшовные нефтепроводные, что связано с ремонтом и строительством нефте- и газопроводов, а также – на обсадные и насосно-компрессорные, применяемые в основном в нефтедобывающей промышленности. Вместе с тем, качество и сортамент отечественных труб не всегда соответствуют уровню предъявляемого спроса.

Доля импортных труб на внутреннем рынке составляет 30 %. При этом 67 % импортных поставок осуществляется из стран ближнего зарубежья, прежде всего – Украины (94 % всех труб, ввозимых из ближнего зарубежья), поскольку украинские трубы дешевле. Стальные трубы (преимущественно нефтяного сортамента) ввозятся также из Японии (35 % объема импортируемых из дальнего зарубежья), Германии (15 %), Италии (5 %).

На внешний рынок поставляется только 10 % производимых в России стальных труб. Расширение внешнего рынка сдерживается низкой конкурентоспособностью труб и малой долей сертифицированных труб.

Рынок цветных металлов

Анализ динамики потребления цветных металлов показывает, что спрос внутреннего рынка в 1996 году от уровня 1992 года составил: на алюминий – 30,3 %, медь – 38,2 %, никель – 37 %, цинк – 62,8 %, свинец – 76,5 %, олово – 34,5 %.

Резкое сокращение спроса на цветные металлы вызвано, прежде всего, спадом производства в металлопотребляющих отраслях (электротехнической промышленности, приборостроении, автомобильной промышленности и др.), ростом транспортных тарифов и цен на топливно-энергетические ресурсы, а также наличием неплатежей и острым недостатком оборотных средств.

В этих условиях толлинговая переработка и экспорт создают для многих предприятий цветной металлургии реальную возможность поддержать уровень производства и сохранить рабочие места, а также позволяют избежать остановки ряда крупных электростанций. Толлинг широко используется во всем мире. Удельный вес таких операций в объеме производства алюминия составляет более 60 %, цинка – 55 %, свинца – 40 %, олова – 30 %, меди – около 15 %, никеля – 5 %.

Россия является одним из ведущих экспортеров цветных металлов. Ее доля в мировой торговле алюминием составляет 25 %, никелем – около 20 %, медью – 11 %, цинком – более 8 %.

Основными покупателями российского алюминия являются: США, на долю которых приходилось в 1994 году 50 % экспорта алюминия, в 1996 году – 31,2 %; Япония (16,8 % – в 1994 году, 30,6 % – в 1996 году), Швейцария (5,8 % и 12,3 % соответственно), Нидерланды (8,4 % и 5,6 %), Республика Корея (7,4 % – в 1996 году).

Основными покупателями российской меди являются компании и фирмы Нидерландов (66,2 % – в 1994 году, 85,1 % – в 1996 году), Германии (11,9 % и 1,4 % соответственно), Великобритании (3,3 % и 2,5 %), Швейцарии (3,4 % – в 1996 году). Однако структура экспорта меди, к сожалению, имеет сырьевую направленность.

Значительная часть экспортируемой металлопродукции не сертифицирована, из-за чего ее приходится реализовывать по сниженным ценам.

Конкурентоспособность российских цветных металлов является низкой, прежде всего, из-за больших расходов на транспорт и электроэнергию. Влияние этих затрат можно проследить на примере производства алюминия, где удельный вес энергозатрат в себестоимости продукции составляет 25 – 39 %. Анализ экономических условий производства алюминия показал, что региональные тарифы на электроэнергию для российских предприятий в среднем на 20 % превышают зарубежные. Так, в странах Запада средняя цена электроэнергии для алюминиевых заводов составляет 1,73 цента за один киловатт-час, а в России – 2,1. Основные конкуренты в производстве алюминия – Канада, Норвегия, Южная Америка и Австралия – пользуются еще более низкими тарифами: 0,5 – 1,3 цента за киловатт-час.

Действующая система региональных тарифов в России не учитывает особенности обеспечения электроэнергией алюминиевых заводов, благодаря которым энергосистемы имеют ряд преимуществ. К таким особенностям относятся близость расположения металлургических заводов к крупным электростанциям, потребление электроэнергии высокого напряжения, стабильность режима потребления и др. На Западе именно по этим причинам тарифы на электроэнергию для алюминиевых заводов составляют 11 – 30 % от уровня тарифов для других категорий потребителей. Кроме того, алюминиевые заводы обеспечиваются электроэнергией по долгосрочным контрактам (7 – 20 лет) по фиксированным тарифам в увязке с изменением цен на алюминий на мировом рынке.

В качестве одного из путей снижения затрат в производстве алюминия может быть предложен вариант объединения в единые компании алюминиевых заводов и электростанций, для которых эти заводы являются основными потребителями.

Состояние рынка вторичных металлов

В настоящее время в России сбор товарного лома черных металлов снизился против уровня 1989 года в три раза. Аналогичная картина по заготовке лома цветных металлов.

Одной из главных причин, приведших к снижению сбора металлолома, является снижение объемов его образования из-за падения общего объема промышленного производства. Негативную роль играет также рост затрат на транспортировку. Так, доля транспортных расходов в сумме всех затрат на заготовку металлолома увеличилась с 5 – 8 % в 1990 году до 30 – 40 % в 1996 году. По этой причине вывоз металлолома из целого ряда удаленных регионов Российской Федерации стал экономически нецелесообразным.

В последние годы на смену государственным заготовительным предприятиям пришли многочисленные коммерческие структуры. Их присутствие на рынке вторичных металлов оправдано, поскольку в отличие от большинства промышленных предприятий они для закупок используют собственные оборотные средства и, тем самым, оказывают стабилизирующее воздействие на рынок. Кроме того, в силу своей мобильности они обладают более высоким потенциалом для проведения взаимозачетов и реализации металлопродукции, полученной в качестве оплаты за металлолом.

Отмена с 1 апреля 1996 года экспортных пошлин на металлолом сделала его вывоз из России более выгодным по сравнению с экспортом первичных металлов. Так, на внутреннем рынке посреднические организации скупают алюминиевый лом по цене 600 – 850 долл. за 1 т, медный – 1000 – 1100 долл., а на Лондонской бирже металлов цена этих товаров в 1,8 – 2 раза выше. В ближайшее время следует ожидать более быстрого сближения внутренних и мировых цен.

В целях стабилизации внутреннего рынка лома и отходов черных и цветных металлов Минэкономики РФ совместно с заинтересованными министерствами и ведомствами готовит ряд нормативно-правовых актов, регулирующих экономическими методами заготовку и реализацию металлолома на экспорт.

Экономические условия продаж (приобретений) на внутреннем и внешнем рынках

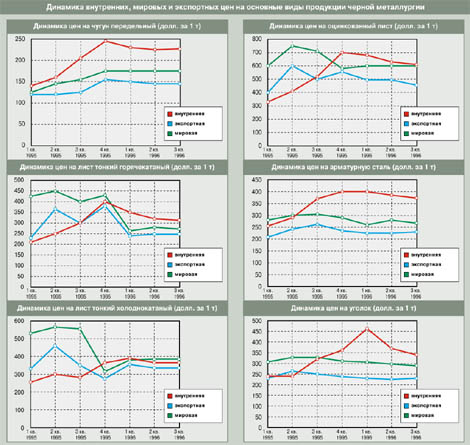

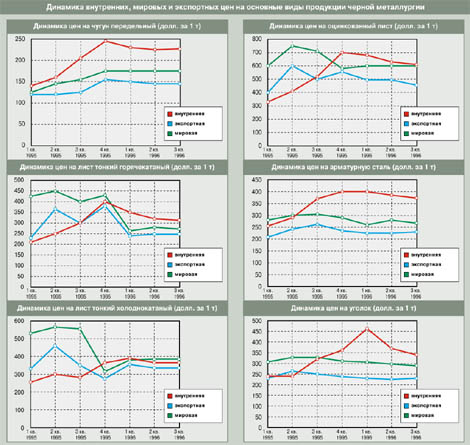

Средние цены продаж большинства видов продукции российской черной металлургии на внутреннем рынке сравнялись или превысили уровень средних цен продаж на внешних рынках.

Из-за высоких цен на свою продукцию российские металлурги стали терять позиции на рынках ближнего зарубежья.

Этой ситуацией воспользовались украинские поставщики металлопродукции. В Россию устремился металл по сниженным ценам, сужая для российского производителя и без того ограниченный рынок. Украинские производители не платят НДС за экспорт в Россию, у них более низкая зарплата и другие затраты, поэтому предлагаемый Украиной металл на 30 – 40 % дешевле российского. С целью выравнивания экономических условий функционирования рынков металлопродукции Правительство РФ с 1 октября 1996 года ввело НДС на импортируемые из Украины товары, что несколько улучшит позиции российских металлургических предприятий.

Сравнительный анализ уровней внутренних и внешних цен позволяет сделать вывод о том, что для российских потребителей цветных металлов экономически более выгодным становится их приобретение по импорту: первичного алюминия – из стран дальнего зарубежья, а меди рафинированной, цинка и свинца – из Казахстана. Создавшееся положение объясняется превышением цены российского первичного алюминия над котировкой Лондонской биржи металлов и отсутствием ввозной таможенной пошлины и НДС при поставках в Россию меди, цинка и свинца из Казахстана.

Необходимо создать равные экономические условия продаж (покупок) для российских и иностранных участников товарных рынков металлопродукции. Это позволит российским металлургическим предприятиям более успешно конкурировать в сбыте товаров.

Инфраструктура рынка

В ходе экономических реформ в России была ликвидирована старая распределительная инфраструктура снабжения и сбыта, а формирование новой рыночной проходит сложно. В настоящее время отсутствует развитая, классифицированная и доступная информационная система для участников товарных рынков, не закончено формирование соответствующего рыночной системе конкурентного механизма ценообразования.

Исследования показали, что многие металлургические предприятия еще недостаточно используют приемы активной рыночной деятельности для повышения спроса на их продукцию, обеспечения ее конкурентоспособности. Так, несмотря на то, что на заводах и комбинатах созданы службы маркетинга либо их функции выполняются другими подразделениями, эффективность этой деятельности незначительна: только 15 – 20 % предприятий оценивают ее на уровне умеренной. На 73 % предприятий расходы на маркетинг не учитываются, а внешних консультантов для проведения маркетинговых исследований привлекают лишь 3 % предприятий. У подавляющего большинства предприятий расходы на рекламу отсутствуют или не превышают 1 % от стоимости реализуемой продукции.

Учитывая важность проблемы упорядочения функционирования товарных рынков, Правительство РФ поручило Министерству экономики разработать и представить в 1997 году проект Комплексной программы развития инфраструктуры товарных рынков на 1998 – 2005 годы. Подготовка проекта начата. В нем предусматриваются разработка нормативно-правовой документации формирования товарных рынков, развитие сети цивилизованных оптовых посредников и складского хозяйства, создание тароупаковочной индустрии, транспортных терминалов, информационных и маркетинговых центров, других объектов. Это может представлять интерес для отечественных и зарубежных инвесторов, заинтересованных в создании в России рынка эффективной торговли, а также вложении капиталов в быстроокупаемые объекты инфраструктуры.

Развитие инфраструктуры товарных рынков создаст условия для более детального изучения спроса, поддержания оптимального соотношения между спросом и предложением, формирования нового спроса и продвижения на рынках новых товаров, сокращения периода реализации товаров, ускорения оборота капитала, снижения уровня издержек и цен в процессе товарооборота, формирования цивилизованной конкурентной среды.

Выводы и рекомендации

Исходя из вышеизложенного, можно сделать вывод о том, что в условиях перехода страны к рыночной экономике участие государства необходимо. Оно призвано обеспечивать законодательно-правовую и нормативную базу рыночной деятельности, создавать надлежащие экономические условия и регулировать экономическими методами отношения субъектов рынка.

Одной из важнейших задач является реформирование налоговой системы, создание условий для развития производства на основе самофинансирования.

Целесообразно уравнять условия стимулирования и налогообложения инвестиций в оборотные и основные фонды. Необходимо способствовать развитию толлинговых операций, в том числе и внутреннего толлинга как одной из форм привлечения оборотного капитала инофирм.

Условием успешного развития является создание противозатратного механизма регулирования цен (тарифов) на продукцию (услуги) естественных монополий, имея в виду установление предельных цен на нормативной основе.

Необходимы совершенствование системы ценообразования и договорных хозяйственных отношений в электроэнергетике и энергоснабжении потребителей, методов ценового регулирования на федеральном оптовом рынке энергии, а также разработка новых принципов регулирования тарифов на железнодорожном транспорте.

Требуется систематическая работа по разработке мер защиты экономических интересов Российской Федерации в осуществлении внешней торговли. Назрела необходимость подготовки проекта закона по этому вопросу. Необходимо обеспечить преобладание отечественных товаров на внутреннем рынке, более активное продвижение их на внешний рынок, равные конкурентные условия для российских производителей и зарубежных поставщиков товаров.

|

назад

назад