Лариса Ильина

Kонкурентная борьба за право контролировать и использовать природные ресурсы заметно обострилась к концу ХХ столетия. Это обусловлено глобализацией всех сфер жизни современного общества, когда национальные границы становятся все прозрачнее. Это продиктовано стратегической экспансией наиболее развитых государств мира, стремящихся дать достойный ответ на вызов ХХI века, в который они вступают в обстановке острого противоречия между высокой концентрацией накопленного капитала, производственного потенциала, передовых технологий, с одной стороны, и истощением собственных природных запасов, с другой. Наконец, сегодня просто есть что делить: в мировой оборот включены минеральные ресурсы постсоциалистических стран и тех развивающихся государств, которые из-за непомерных долгов вынуждены отказаться от многих иллюзий и национальных амбиций. Kонкурентная борьба за право контролировать и использовать природные ресурсы заметно обострилась к концу ХХ столетия. Это обусловлено глобализацией всех сфер жизни современного общества, когда национальные границы становятся все прозрачнее. Это продиктовано стратегической экспансией наиболее развитых государств мира, стремящихся дать достойный ответ на вызов ХХI века, в который они вступают в обстановке острого противоречия между высокой концентрацией накопленного капитала, производственного потенциала, передовых технологий, с одной стороны, и истощением собственных природных запасов, с другой. Наконец, сегодня просто есть что делить: в мировой оборот включены минеральные ресурсы постсоциалистических стран и тех развивающихся государств, которые из-за непомерных долгов вынуждены отказаться от многих иллюзий и национальных амбиций.

В горнодобывающей отрасли – так же, как и на многих других поприщах, – решающая роль принадлежит сегодня транснациональным корпорациям (ТНК), широко диверсифицированным и по сферам своей деятельности, и по географическому присутствию в разных частях света. Собственно, для добывающей компании постоянное «переползание» из одной страны в другую, с одного континента на другой – нормальный образ жизни. Исчерпав «материнское» месторождение, успешно работающие предприниматели вовсе не свертывают дела и не расходятся «по одному», потому что уже успели вложить нажитые знания и капитал в новый сырьевой источник либо, по меньшей мере, «застолбить» его. В горнодобывающей отрасли – так же, как и на многих других поприщах, – решающая роль принадлежит сегодня транснациональным корпорациям (ТНК), широко диверсифицированным и по сферам своей деятельности, и по географическому присутствию в разных частях света. Собственно, для добывающей компании постоянное «переползание» из одной страны в другую, с одного континента на другой – нормальный образ жизни. Исчерпав «материнское» месторождение, успешно работающие предприниматели вовсе не свертывают дела и не расходятся «по одному», потому что уже успели вложить нажитые знания и капитал в новый сырьевой источник либо, по меньшей мере, «застолбить» его.

Все это в полной мере относится к алмазодобыче.

Разведкой и добычей алмазов занимаются зарегистрированная в Южной Африке De Beers Consolidated Mines в теснейшем сотрудничестве с Anglo-American и ее совместные предприятия в Ботсване и Намибии - Debswana и Namdeb, австралийские Aberfoyle, Ashton, Broken Hill Proprietary (ВНР), Meekatharra Minerals, Noble Resources, Normandy, Pelsart Resources, Western Australian Diamond Trust, Zephyr Minerals, англо-австралийская Rio Tinto, канадские Aber Resources, Cameco, Canuc Resources, Dia Met, Diamond Field, Fairfield Minerals, Hillsborough Resources, International Northair Mines, Trio Gold, а также бельгийская Ste d’Entreprise et d’Investissements, малайзийская Malaysia Mining Corp., танзанийская State Mining и другие. Вполне сопоставима с крупнейшими алмазодобывающими предприятиями мира акционерная компания «Алмазы России-Саха». Участие в добыче алмазов на руднике Катока в Анголе вводит ее в категорию ТНК.

С поправкой на секретность

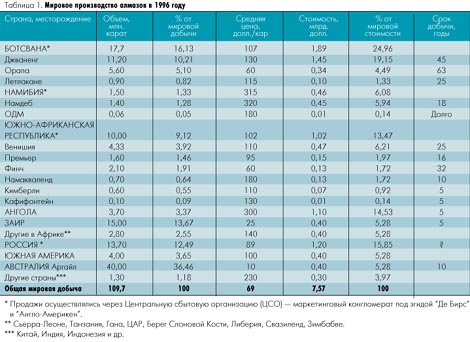

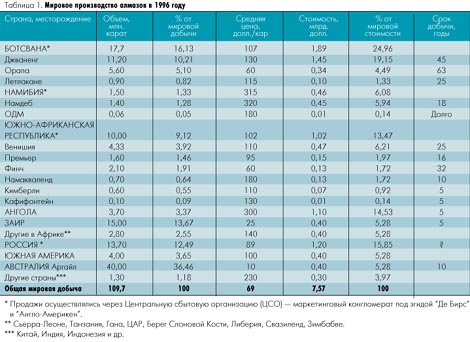

Аналитики рынка обнародовали в октябре 1997 года на международной «алмазной» конференции в Перте (Австралия) таблицу, характеризующую мировое производство алмазов в 1996 году. Она сделана на основе годовых отчетов компаний «Де Бирс» и «Эштон», а также данных, приведенных некоторыми независимыми экспертами (табл. 1).

Стопроцентно достоверной эту таблицу назвать нельзя, поскольку алмазодобытчики традиционно стараются держать в тайне объемы и ассортимент добытого. В нашей стране отрасль была строго засекречена. В статистическом справочнике Якутской АССР за 1967 год можно встретить таблицу, показывающую динамику развития алмазодобывающей отрасли, в которой уровень 1958 года принят за условную единицу:

| 1958 | 1 |

| 1963 | 8,9 |

| 1965 | 16,8 |

| 1966 | 20,0 |

В статистических справочниках последующих лет отсутствует само слово «алмаз», так что могло сложиться впечатление, что промышленность республики производит что угодно – от «кроватей металлических» до «платков женских шерстяных», но только не драгоценные камни, хотя алмазодобыча стала ведущей отраслью в Якутии. В эпоху реформ с возникновением акционерной компании «Алмазы России-Саха» понятие «добыча алмазов» вновь появляется в статистике, но объемы и ассортимент добычи по-прежнему засекречены. Остаются закрытыми и данные Государственного таможенного комитета РФ об экспорте алмазов.

Хотя достоверность приведенных в таблице выкладок сомнительна, два факта остаются бесспорными: основной алмазоносной территорией на Земле остается Юг Африки, а крупнейшим производителем – компания «Де Бирс». Она же является организатором и оператором одноканальной системы сбыта необработанных алмазов. Центральная сбытовая организация (ЦСО) объединяет большую часть крупных производителей и позволяет поддерживать постоянное преобладание спроса над предложением через квотирование доли каждого в продажах и складирование излишков. Благодаря этому мировой рынок алмазов демонстрировал в послевоенные десятилетия стабильный рост цен и по сей день остается в основном рынком продавца.

На рисунке хорошо видно, что количественные и стоимостные показатели в производстве алмазов находятся в обратной пропорции. Половину мировой добычи составляют камни, которые можно использовать преимущественно в технических целях. Их цена невысока и в совокупности дает лишь 2 % от общей суммы. Зато 15 % камней, составляющих категорию ювелирных хорошего качества, приносят 78 % доходов.

Из Африки в Канаду Из Африки в Канаду

На рубеже столетий в мировой алмазодобыче происходят очевидные изменения. Вскоре начнется промышленная эксплуатация канадских месторождений, которые предположительно должны придти на смену иссякающим рудникам Южной Африки и Якутии. Компании ВНР и Dia Met начинают в конце 1998 года на северо-западных территориях Канады разработку алмазного рудника Коала, где ежегодный объем добычи составит первоначально 3 млн. каратов на сумму 300 млн. долл. Вблизи обогатительной фабрики Коала находятся трубки Панда, Фокс, Лесли и – в некотором отдалении – Мизери, которые вступят в эксплуатацию позднее. К северу от этого района компании Aber Resources и RTZ (Konnecott) продолжают оценку проб на трубках А-154 и А-418, расположенных под озером Лак-де-Грас.

На месторождениях Архангельской области, сопоставимых по запасам с канадскими, работы по освоению, похоже, начинают сдвигаться с мертвой точки. Все более заметную роль в мировой алмазодобыче начинает играть Ангола, где с вводом в строй обогатительной фабрики на трубке Катока впервые начата эксплуатация рудных запасов после многих лет работ исключительно на аллювиальных россыпях. Активно развивается морская добыча на шельфе Намибии, где стоимость «обогащенных» природой алмазов особенно велика.

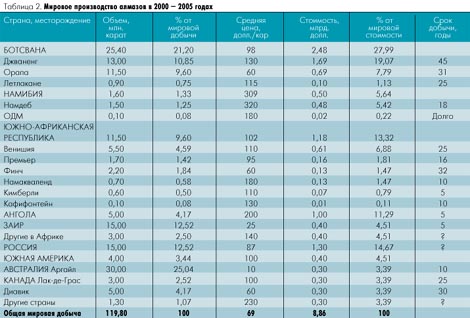

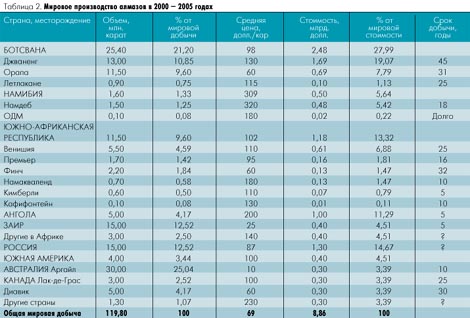

По мнению экспертов, в первые годы будущего тысячелетия расстановка сил в алмазодобыче будет выглядеть следующим образом (табл. 2).

Одна из южноафриканских консалтинговых компаний дает более оптимистический прогноз для алмазного рынка в целом и для России в частности. Ее специалисты предполагают, что в ближайшее десятилетие цена за карат алмазного сырья будет возрастать ежегодно на 2,5 %, что вполне допустимо, если оглянуться на предыдущие два десятилетия. Таким образом суммарная стоимость добытого в мире достигнет 9,7 млрд. долл. При этом вырастет производство в России за счет эксплуатации Ботоубинского и архангельских месторождений, и продажи будут достигать 1,7 млрд. долл. В Ботсване удвоит объемы рудник Орапа. В ЮАР и Намибии вырастет морская добыча. В Канаде будет добываться до 12 млн. каратов алмазов в год на сумму более 1 млрд. долл. Таким образом будет компенсировано возможное сокращение добычи в Австралии и Заире.

Впереди – независимые разведчики

Меняется не только география добычи, но и состав ее субъектов. Если в предыдущие десятилетия поисками алмазных месторождений и подготовкой их к добыче занимались крупные компании, опирающиеся на мощную экономическую базу, как «Де Бирс», или поддерживаемые государственным финансированием, как «Якуталмаз» или «Аргайл», то теперь настало время небольших геолого-разведочных компаний преимущественно австралийского или канадского происхождения, финансируемых фондовыми рынками. На Австралийской фондовой бирже зарегистрировано 54 компании, занятые разведкой алмазов, – еще в 1990 году их было в два с половиной раза меньше. На Ванкуверской бирже зарегистрировано 20 таких компаний (в 1990 году - 1) и почти столько же в Торонто. Поскольку перспективы мирового алмазного рынка представляются вполне надежными, компании-разведчики охотно кредитуются венчурными фондами. Сегодня австралийские и канадские фирмы работают в таких традиционных «заповедниках» «Де Бирс», как ЮАР, Ботсвана и Намибия. Например, канадская Botswana Diamondfields Inc., которая входит в канадскую группу по разработке природных ресурсов Grew Group of Companies, имеющую интересы в Северной Америке, Азии, Африке и Европе, купила в 1993 году ботсванскую компанию Kalahari Exploration, приобрела рудник в ЮАР и получила лицензию на добычу алмазов. Она может служить наглядным примером жизнеспособности независимых разведывательных структур, которые активно действуют на всех континентах.

Нередко в случае успеха поисков проект перекупается крупной горнодобывающей компанией, либо последняя просто втягивает в себя более мелкую структуру. На этом поприще особенно активны такие широко диверсифицированные гиганты горнодобычи, как Rio Tinto и ВНР. Они и сами активно вторгаются на новые территории, создавая совместные предприятия с местными властями и фирмами. По мнению аналитиков рынка, в будущем именно создание совместных предприятий и стратегических альянсов станет «отличительной и уникальной характеристикой алмазных изысканий». В частности, в России с 1995 года присутствует Ashton, получившая от правительства Карелии лицензию на поиски и освоение месторождений алмазов на 95 % территории республики. Причем компании принадлежат 80 % акций данной лицензии, а местному правительству – 20 %. «Де Бирс» и Konnecott участвуют в СП, занятых поисками алмазов на архангельских месторождениях. Известен интерес упомянутых фирм к новым якутским месторождениям – Ботоубинскому и Нюрбинскому, который поддерживается весьма активным лобби во властных структурах. Реализовать этот интерес мешает отсутствие соответствующих законодательных актов федерального уровня, а также позиция ряда авторитетных экспертов, убежденных в нецелесообразности для нашей страны непосредственного внедрения зарубежных инвесторов в алмазодобычу. Нередко в случае успеха поисков проект перекупается крупной горнодобывающей компанией, либо последняя просто втягивает в себя более мелкую структуру. На этом поприще особенно активны такие широко диверсифицированные гиганты горнодобычи, как Rio Tinto и ВНР. Они и сами активно вторгаются на новые территории, создавая совместные предприятия с местными властями и фирмами. По мнению аналитиков рынка, в будущем именно создание совместных предприятий и стратегических альянсов станет «отличительной и уникальной характеристикой алмазных изысканий». В частности, в России с 1995 года присутствует Ashton, получившая от правительства Карелии лицензию на поиски и освоение месторождений алмазов на 95 % территории республики. Причем компании принадлежат 80 % акций данной лицензии, а местному правительству – 20 %. «Де Бирс» и Konnecott участвуют в СП, занятых поисками алмазов на архангельских месторождениях. Известен интерес упомянутых фирм к новым якутским месторождениям – Ботоубинскому и Нюрбинскому, который поддерживается весьма активным лобби во властных структурах. Реализовать этот интерес мешает отсутствие соответствующих законодательных актов федерального уровня, а также позиция ряда авторитетных экспертов, убежденных в нецелесообразности для нашей страны непосредственного внедрения зарубежных инвесторов в алмазодобычу.

Урок «Аргайла» и пример России

В меняющейся ситуации неизбежно встает вопрос о роли «Де Бирс» на мировом алмазном рынке и о сохранении одноканальной системы сбыта. Складывается впечатление, что противники системы среди добывающих предприятий, исчисляя гипотетические выгоды от самостоятельных действий на рынке – свобода от квотирования продаж, сохранение за собой разницы между закупочной и продажной ценой, достававшейся перекупщику-оптовику в лице «Де Бирс», и т. п., – почему-то полагали, что перемены в лучшую сторону для них лично произойдут на фоне незыблемости всех прочих параметров алмазного рынка, а главное – при сохранении сформировавшегося уровня цен. То есть они надеялись жить вне системы ЦСО, но за счет ее деятельности. Тщетность подобных надежд была убедительно продемонстрирована на примере «Аргайла». Это австралийское предприятие, добывающее огромное количество низкосортных алмазов – 36,46 % мировой добычи по объему в каратах и лишь 5,28 % по стоимости, – покинуло систему ЦСО в середине 1996 года. С тех пор акционеры наблюдают постоянное снижение объемов продаж и прибыли. В первой половине 1997 года продажи сократились на 12 % по сравнению с аналогичным периодом предыдущего года, а доходы от продаж составили 194,9 млн. долл. (в первом полугодии 1996 г. - 220,6 млн. долл.). Возможно, «Аргайлу» пришлось бы совсем туго, если бы компанию не поддержало правительство Австралии, снизив для нее налоги. В бедах «Аргайла» обвиняли и Россию, заполонившую рынок аналогичным товаром из запасов Роскомдрагмета, и «Де Бирс», пожелавшую преподать «урок могущества». А дело всего лишь в том, что «Аргайл» оказался со своей продукцией в обстановке свободного, конкурентного рынка, где никто не прилагает организационных усилий и не расходует финансовых средств для поддержания цены на выгодном для производителя уровне.

Наблюдатели полагают, что «урок Аргайла» был частично предназначен для другого «ученика» – корпорации ВНР, которая до сих пор не определилась, будет ли она продавать канадские алмазы через ЦСО или самостоятельно. Однако недавно представитель ВНР сообщил агентству Рейтер, что компания склоняется к сотрудничеству с «Де Бирс»: «Если мы пойдем совершенно иным путем, «Де Бирс» настигнет нас. Лучше всего было бы, подобно российским производителям, выставлять свои условия, чтобы торговать и через ЦСО, и на свободном рынке».

Таким образом, торговое соглашение, подписанное в октябре 1997 года между компанией «Алмазы России-Саха» и «Де Бирс», имеет столько достоинств в глазах других добывающих предприятий, что может даже служить прообразом оптимальных отношений в рамках одноканальной системы сбыта. Правда, в самой России еще грядут дебаты по вопросу о пролонгации соглашения после 1998 года. «Антидебирсовское» лобби в нашей стране весьма влиятельно, хотя, по определению, интересы отечественного производителя и государства должны совпадать.

|

назад

назад

Kонкурентная борьба за право контролировать и использовать природные ресурсы заметно обострилась к концу ХХ столетия. Это обусловлено глобализацией всех сфер жизни современного общества, когда национальные границы становятся все прозрачнее. Это продиктовано стратегической экспансией наиболее развитых государств мира, стремящихся дать достойный ответ на вызов ХХI века, в который они вступают в обстановке острого противоречия между высокой концентрацией накопленного капитала, производственного потенциала, передовых технологий, с одной стороны, и истощением собственных природных запасов, с другой. Наконец, сегодня просто есть что делить: в мировой оборот включены минеральные ресурсы постсоциалистических стран и тех развивающихся государств, которые из-за непомерных долгов вынуждены отказаться от многих иллюзий и национальных амбиций.

Kонкурентная борьба за право контролировать и использовать природные ресурсы заметно обострилась к концу ХХ столетия. Это обусловлено глобализацией всех сфер жизни современного общества, когда национальные границы становятся все прозрачнее. Это продиктовано стратегической экспансией наиболее развитых государств мира, стремящихся дать достойный ответ на вызов ХХI века, в который они вступают в обстановке острого противоречия между высокой концентрацией накопленного капитала, производственного потенциала, передовых технологий, с одной стороны, и истощением собственных природных запасов, с другой. Наконец, сегодня просто есть что делить: в мировой оборот включены минеральные ресурсы постсоциалистических стран и тех развивающихся государств, которые из-за непомерных долгов вынуждены отказаться от многих иллюзий и национальных амбиций. В горнодобывающей отрасли – так же, как и на многих других поприщах, – решающая роль принадлежит сегодня транснациональным корпорациям (ТНК), широко диверсифицированным и по сферам своей деятельности, и по географическому присутствию в разных частях света. Собственно, для добывающей компании постоянное «переползание» из одной страны в другую, с одного континента на другой – нормальный образ жизни. Исчерпав «материнское» месторождение, успешно работающие предприниматели вовсе не свертывают дела и не расходятся «по одному», потому что уже успели вложить нажитые знания и капитал в новый сырьевой источник либо, по меньшей мере, «застолбить» его.

В горнодобывающей отрасли – так же, как и на многих других поприщах, – решающая роль принадлежит сегодня транснациональным корпорациям (ТНК), широко диверсифицированным и по сферам своей деятельности, и по географическому присутствию в разных частях света. Собственно, для добывающей компании постоянное «переползание» из одной страны в другую, с одного континента на другой – нормальный образ жизни. Исчерпав «материнское» месторождение, успешно работающие предприниматели вовсе не свертывают дела и не расходятся «по одному», потому что уже успели вложить нажитые знания и капитал в новый сырьевой источник либо, по меньшей мере, «застолбить» его.

Из Африки в Канаду

Из Африки в Канаду

Нередко в случае успеха поисков проект перекупается крупной горнодобывающей компанией, либо последняя просто втягивает в себя более мелкую структуру. На этом поприще особенно активны такие широко диверсифицированные гиганты горнодобычи, как Rio Tinto и ВНР. Они и сами активно вторгаются на новые территории, создавая совместные предприятия с местными властями и фирмами. По мнению аналитиков рынка, в будущем именно создание совместных предприятий и стратегических альянсов станет «отличительной и уникальной характеристикой алмазных изысканий». В частности, в России с 1995 года присутствует Ashton, получившая от правительства Карелии лицензию на поиски и освоение месторождений алмазов на 95 % территории республики. Причем компании принадлежат 80 % акций данной лицензии, а местному правительству – 20 %. «Де Бирс» и Konnecott участвуют в СП, занятых поисками алмазов на архангельских месторождениях. Известен интерес упомянутых фирм к новым якутским месторождениям – Ботоубинскому и Нюрбинскому, который поддерживается весьма активным лобби во властных структурах. Реализовать этот интерес мешает отсутствие соответствующих законодательных актов федерального уровня, а также позиция ряда авторитетных экспертов, убежденных в нецелесообразности для нашей страны непосредственного внедрения зарубежных инвесторов в алмазодобычу.

Нередко в случае успеха поисков проект перекупается крупной горнодобывающей компанией, либо последняя просто втягивает в себя более мелкую структуру. На этом поприще особенно активны такие широко диверсифицированные гиганты горнодобычи, как Rio Tinto и ВНР. Они и сами активно вторгаются на новые территории, создавая совместные предприятия с местными властями и фирмами. По мнению аналитиков рынка, в будущем именно создание совместных предприятий и стратегических альянсов станет «отличительной и уникальной характеристикой алмазных изысканий». В частности, в России с 1995 года присутствует Ashton, получившая от правительства Карелии лицензию на поиски и освоение месторождений алмазов на 95 % территории республики. Причем компании принадлежат 80 % акций данной лицензии, а местному правительству – 20 %. «Де Бирс» и Konnecott участвуют в СП, занятых поисками алмазов на архангельских месторождениях. Известен интерес упомянутых фирм к новым якутским месторождениям – Ботоубинскому и Нюрбинскому, который поддерживается весьма активным лобби во властных структурах. Реализовать этот интерес мешает отсутствие соответствующих законодательных актов федерального уровня, а также позиция ряда авторитетных экспертов, убежденных в нецелесообразности для нашей страны непосредственного внедрения зарубежных инвесторов в алмазодобычу.