Теодор Рубинштейн

Доктор экономических наук, институт ЦНИИЭцветмет

Импортированный извне кризис российского фондового рынка, разразившийся в октябре – ноябре 1997 года, коснулся также металлургического сегмента. В связи с этим существует необходимость изучения поведения курса акций металлургических предприятий с позиции как мирового, так и внутреннего рынка.

В основу приводимых ниже данных положены котировки акций, проходящие по каналам российской товарной системы (РТС), охватывающей порядка 70 – 80 % внебиржевого оборота акций, а также данные, полученные путем опроса инвестиционных институтов (брокерских контор, фондовых отделов коммерческих банков, финансовых и инвестиционных компаний).

Размещение котировок во внутренней структуре РТС говорит о привлекательности и ликвидности акций субъектов фондового рынка. В систему РТС-1 включены наиболее ликвидные акции лидирующих акционерных обществ. Это так называемые »голубые фишки». К ним относятся, как известно, предприятия нефтегазового комплекса (»Газпром», холдинг »ЛУКойл», »Сибнефть» и др.), энергетического комплекса (»ЕЭС России», »Мосэнерго», »Свердловскэнерго»), комплексов связи (»Ростелеком», Московская ГТС). Неизменным участником РТС-1 является также РАО »Норильский никель». Движение акций »Норильского никеля» отличается динамизмом и весьма высоким уровнем котировок. Их курсовая стоимость в течение июля 1997 года изменялась многократно: 15 – 22 июля она составляла 7 – 8 долл., затем цены стали стремительно расти и к 25 июля достигли уровня 17,6 долл., что было связано с продажей залогового пакета акций РАО. В настоящее время котировки снизились.

Акции целого ряда предприятий металлургической промышленности проходят по РТС-2, где сгруппированы менее ликвидные ценные бумаги. Эта система не является главным полем спекулятивной деятельности, фигурантами здесь являются преимущественно стратегические инвесторы. В листинг РТС-2 включены, например, »Уралэлектромедь», »Красный выборжец», Соликамский магниевый завод. Появление на РТС акций Гайского ГОКа, Карабашского медеплавильного завода и некоторых других предприятий горно-металлургического комплекса носит дискретный характер.

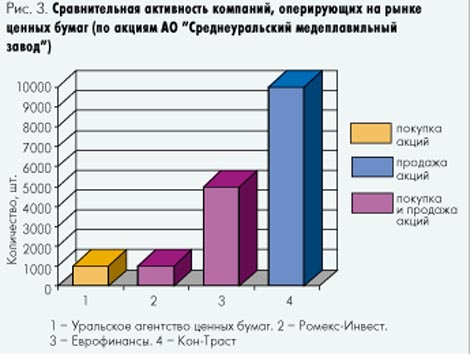

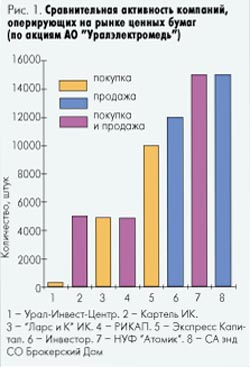

В каждой подотрасли можно выбрать предприятия, которые занимают лидирующее положение на рынке ценных бумаг. Среди предприятий медной подотрасли – это »Уралэлектромедь» и Среднеуральский медеплавильный завод (СУМЗ). По алюминиевым плавильным заводам лидирующими являются Новокузнецкий, Братский заводы. По заводам обработки цветных металлов – »Красный выборжец» (рис. 1). В каждой подотрасли можно выбрать предприятия, которые занимают лидирующее положение на рынке ценных бумаг. Среди предприятий медной подотрасли – это »Уралэлектромедь» и Среднеуральский медеплавильный завод (СУМЗ). По алюминиевым плавильным заводам лидирующими являются Новокузнецкий, Братский заводы. По заводам обработки цветных металлов – »Красный выборжец» (рис. 1).

Значение рынка акций металлургических предприятий будет неизменно возрастать и способствовать оживлению торговли ценными бумагами, повышению курса акций, росту числа стратегических инвесторов и увеличению внимания брокерских фирм и других инвестиционных институтов к ценным бумагам приватизированных металлургических предприятий второго и третьего эшелонов. Рассмотрим некоторые черты этого рынка.

Разрыв между минимальной ценой предложения (Цmin) и максимальной ценой (Цmax) спроса определяет показатель СПРЭДа, который определяется по формуле:

СПРЭД = (Цmin – Цmax)/Цmax

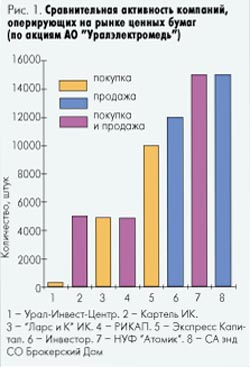

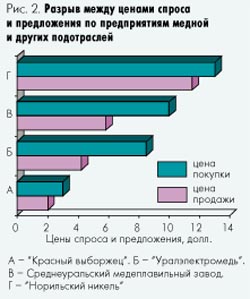

Когда цена спроса и предложения различается незначительно, покупатель и продавец как бы сходятся в цене, и акции переходят из рук в руки достаточно интенсивно. Такое положение наблюдается по »Норильскому никелю». Но когда разрыв значителен, торговля идет вяло. Покупатель и продавец не понимают друг друга. Возможна и игра брокеров на понижение, что выгодно инвесторам, но не выгодно эмитентам.

СПРЭД по »Норильскому никелю» вполне нормален и соответствует международным стандартам (5 – 7 %), по »Красному выборжцу» – 10 – 12 %, а по предприятиям медной подотрасли составляет 25 – 40 % (рис. 2). СПРЭД по »Норильскому никелю» вполне нормален и соответствует международным стандартам (5 – 7 %), по »Красному выборжцу» – 10 – 12 %, а по предприятиям медной подотрасли составляет 25 – 40 % (рис. 2).

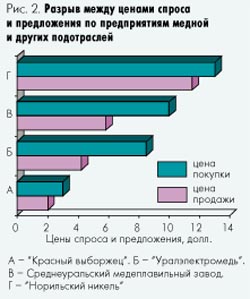

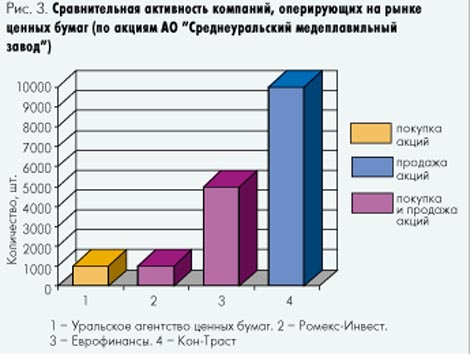

Исследование заинтересованности наиболее крупных компаний, работающих на внебиржевом рынке, в операциях по покупке-продаже ценных бумаг приватизированных предприятий медной промышленности показало, что интерес к этим предприятиям несомненен, а вот рынок ценных бумаг не развит.

Рассматривались 26 организаций, в том числе такие крупные компании и банки, как »Брокерский Дом СА энд СО», »Российский кредит», »Тройка Диалог» и др. Из них операциями с акциями предприятий медной подотрасли занимались лишь 13 фирм. Видимо, плохо поставлена работа по рекламированию акций предприятий цветной металлургии в стратегическом плане (рис. 3).

С другой стороны, приватизированные предприятия пока не стали прибегать к вторичным эмиссиям акций как к форме привлечения капитала, очевидно, сознавая, что привлечение инвестиций может привести к потере права собственности и управления капиталом.

В 1997 году имели место признаки активизации рынка ценных бумаг второго и третьего эшелона, но кризис фондового рынка октября – ноября 1997 года отодвинул эту перспективу до середины 1998 года.

Влияние мировых товарных цен на курс акций некоторых предприятий металлургической промышленности прослеживается достаточно четко. Так, снижение мировых цен на медь в 1996 – 1997 годах с 2000 до 1600 – 1700 долл./т вызвало почти синхронное изменение курсовой стоимости акций СУМЗа, что видно из следующих данных (рис. 4).

Большинство прогнозов благоприятно для производителей цветных металлов: цены стабилизируются и будут повышаться к 2005 году, что, в свою очередь, будет способствовать устойчивости и росту курса акций второго и третьего эшелона.

Существуют две точки зрения на причины кризиса фондового рынка в октябре – ноябре 1997 года.

Первая состоит в том, что кризис – это отражение серьезных проблем мировой экономики, и неизбежны новые кризисы, которые могут быть спровоцированы потрясениями на крупнейших биржах мира. Вторая сводится к тому, что мировой фондовый кризис – это попытка »обуздания» непомерного роста фондовых индексов, в частности »Доу-Джонса». Так, по данным, приведенным »Финансовыми известиями» от 30 октября 1997 года, фондовый индекс »Файнэншл таймс» в конце октября упал на 10,8 % по сравнению с его пиковым значением в начале месяца. Однако это было на 18 % больше его значения годичной и на 57 % трехгодичной давности. Там же приводится остроумная реплика одной из западных газет, что нынешний финансовый кризис – это то, что »доктор прописал».

Россия вышла из фондового кризиса, упрочив свои позиции. В известной мере это относится и к металлургическому сегменту рынка.

Однако анализ влияния мирового фондового рынка на курсы акций предприятий металлургии осложнен тем, что в докризисный период рост курса корпоративных акций был связан с целым рядом временных причин (продажей пакетов акций из госсобственности, резким снижением ставок рефинансирования и др.). Поэтому сравнивать, например, курс акций сентябрьского периода (периода пика) с курсом ноября и относить всю глубину падения на влияние мирового кризиса, по нашему мнению, неправомерно.

Ноябрьский кризис фондового рынка отбросил индекс курса российских акций к июльскому уровню. Это соответствует и изменению курса акций предприятий металлургического комплекса. Однако курс акций даже в период кризиса находился на уровне более высоком, чем в начале 1997 года.

Со вступлением России в ВТО усилится влияние фактора недооценки стоимости российских акций в связи с более свободным переливом капитала.

В том же направлении будут действовать и предполагаемые меры по либерализации фондового рынка – снижение ограничений на покупку акций со стороны ГКАП, уменьшение доли государства в собственности акционерных предприятий, доступ нерезидентов на фондовый рынок и др. По имеющимся данным, стоимость акций отечественных металлургических предприятий занижена в 5 – 10 раз.

Прогноз тенденции изменения курса акций под влиянием объективных причин, действующих в отраслевом секторе экономики, необходим и возможен. В настоящее время лаборатория инвестиций, основных фондов и других активов предприятий института ЦНИИЭцветмет разрабатывает методику анализа и прогнозирования в металлургическом сегменте фондового рынка. Объективно подъем акций предприятий металлургии является неизбежным, но необходимо изучать движение фондового рынка с учетом мировых тенденций.

|

назад

назад

В каждой подотрасли можно выбрать предприятия, которые занимают лидирующее положение на рынке ценных бумаг. Среди предприятий медной подотрасли – это »Уралэлектромедь» и Среднеуральский медеплавильный завод (СУМЗ). По алюминиевым плавильным заводам лидирующими являются Новокузнецкий, Братский заводы. По заводам обработки цветных металлов – »Красный выборжец» (рис. 1).

В каждой подотрасли можно выбрать предприятия, которые занимают лидирующее положение на рынке ценных бумаг. Среди предприятий медной подотрасли – это »Уралэлектромедь» и Среднеуральский медеплавильный завод (СУМЗ). По алюминиевым плавильным заводам лидирующими являются Новокузнецкий, Братский заводы. По заводам обработки цветных металлов – »Красный выборжец» (рис. 1). СПРЭД по »Норильскому никелю» вполне нормален и соответствует международным стандартам (5 – 7 %), по »Красному выборжцу» – 10 – 12 %, а по предприятиям медной подотрасли составляет 25 – 40 % (рис. 2).

СПРЭД по »Норильскому никелю» вполне нормален и соответствует международным стандартам (5 – 7 %), по »Красному выборжцу» – 10 – 12 %, а по предприятиям медной подотрасли составляет 25 – 40 % (рис. 2).