Леонид Шевелев

Заместитель председателя Комитета РФ по металлургии

В условиях постепенной стабилизации курса рубля темпы сближения внутренних цен с мировыми происходят как за счет собственного роста внутренних цен, так и за счет курсовой составляющей. Если доля экспорта любой компании превышает треть ее продаж, она является "заложницей" курса национальной валюты по отношению к доллару. Метаморфоза российского экспорта стали – тому подтверждение. В условиях постепенной стабилизации курса рубля темпы сближения внутренних цен с мировыми происходят как за счет собственного роста внутренних цен, так и за счет курсовой составляющей. Если доля экспорта любой компании превышает треть ее продаж, она является "заложницей" курса национальной валюты по отношению к доллару. Метаморфоза российского экспорта стали – тому подтверждение.

Просвет в облаках

Доля продукции черной и цветной металлургии в общем объеме российского экспорта составляет около 20 %. Отрасль – одна из ведущих по доходам от экспорта. Активная экспортная политика, проводимая государством в области черных и цветных металлов, способствовала стабилизации производства и сохранению производственных мощностей металлургического комплекса. В результате в первом полугодии 1995 года в российской металлургии начался уверенный рост. Производство черных и цветных металлов возросло на 8 – 10 %. Уровень рентабельности поднялся с 17,9 до 28,2 %. Задолженность по налогам в федеральный бюджет снизилась на 50 %. На фоне продолжающего общего кризиса это был настоящий "просвет в облаках", который сулил перемену погоды во всем народном хозяйстве.

Экономическая ситуация в металлургии резко изменилась во втором полугодии 1995 года в связи с вводом "валютного коридора". При этом своим чередом продолжался опережающий рост цен и тарифов на продукцию и услуги естественных монополистов ( см. табл. 1). Рублевое покрытие доллара снизилось в рамках "валютного коридора" с 5100 руб. до 4600 руб., подрывая рентабельность экспорта, а темпы роста цен и тарифов росли примерно в 1,5 раза быстрее, чем цены на металлопродукцию. Инфляция также продолжала расти, хотя темпы ее несколько снизились.

Разнонаправленная динамика курса валюты, инфляции и оптовых цен обнажила всю тщетность "валютного коридора" как архимедова рычага экономического роста. Металлургия как бы угодила в "волчью яму" на полном ходу. Чем выше были темпы роста производства и экспорта в первом полугодии, тем тяжелей убытки во втором.

Цены и тарифы выросли с августа 1995 года по май 1996 года на: электроэнергию – 38,7 %, коксующийся уголь – 24,5 %, природный газ – 17,8 %, железнодорожные перевозки – 13,7 %, продукцию металлургического комплекса – 27 %. За этот же период курс рубля снизился на 13,5 %, а инфляция возросла на 41,5 %. Только в насмешку такую картину можно назвать "постепенной стабилизацией".

Гандикап монополистов

Металлургическая промышленность – одна из самых ресурсоемких. В издержках производства высоки доли расходов на электроэнергию, природный газ, железнодорожные перевозки. На металлургию приходится около 21,3 % грузовых перевозок в стране, 28 % расхода электроэнергии в промышленности. В себестоимости тонны стали энергоресурсы и транспорт составляют 51 % (в 1991 г. – 21,3 %). Эта особенность отрасли делает ее крайне уязвимой от внешних условий.

За счет снижения рублевого покрытия на 600 руб./долл. и ценового прессинга монополистов весь экспорт практически стал убыточным. Рентабельность отрасли в четвертом квартале 1995 года снизилась до 8,3 %, в первом квартале 1996 года – до 6,2 % против 18,4 % в целом за 1995 год. На деле реальная рентабельность, в "живых деньгах", еще ниже, потому что из-за гигантских неплатежей и просроченных взаимных долгов прибыли эфемерны, а долги банкам растут как снежный ком.

"Валютный коридор" в металлургии привел к резкому падению конкурентной способности отрасли. За счет оскуднения рублевого эквивалента экспортной выручки металлурги не досчитались почти 6 трлн. руб. Потери прибыли в отрасли из-за неудавшегося, как теперь видно, монетаристского опыта над живой экономикой в расчете на год составили 17 трлн. руб. Самой казне "валютный коридор" встал в 7 трлн. руб. убыли налоговых поступлений металлургических заводов.

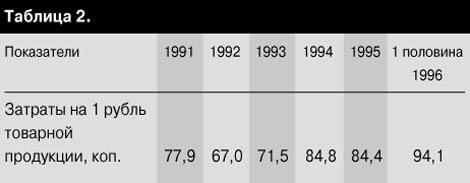

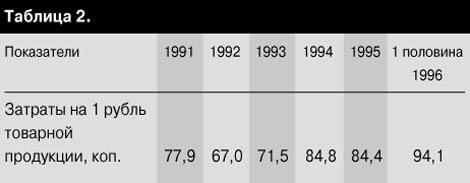

Сидеть сложа руки в ожидании "цветов запоздалых" жесткой финансовой политики было бы непростительной праздностью. Комитет Российской Федерации по металлургии и Совет директоров отрасли энергично отстаивали интересы производителей. Правительство приняло особые меры регулирования ценообразования на продукцию и услуги отраслей-монополистов. Среднемесячный рост цен на продукцию и услуги естественных монополий не должен превышать среднемесячный индекс цен на промышленную продукцию. В первом квартале эти условия были еще более ужесточены: среднемесячный рост цен на продукцию и услуги естественных монополий ограничен величиной 0,8 от среднего индекса роста цен на промышленную продукцию. Однако монополисты нашли пути увернуться от узды. Темпы роста цен и тарифов по отраслям – естественным монополистам – по-прежнему опережают динамику цен в целом по промышленности, в частности, в металлургии. Рентабельность металлургии в первом полугодии 1996 года снизилась до 5,3 %. Изменение затрат на один рубль товарной продукции представлено в табл. 2.

Ситуация еще более обострилась во втором квартале 1996 года, когда Федеральная энергетическая комиссия приняла решение о повышении цен на электроэнергию с 1 августа 1996 года в 1,6 раза. С учетом этого повышения одним росчерком пера целая базовая отрасль переведена в разряд убыточных.

ГКО и промышленность: "пирожные" и черный хлеб

Гонка цен и тарифов в монопольном секторе экономики не позволяет стабилизировать цены на продукцию металлургической промышленности. Это приводит к росту неплатежеспособности предприятий, дефициту инвестиций и оборотных средств. Растут недоимки в бюджеты всех уровней. Если бы с начала либерализации цены и тарифы на продукцию и услуги естественных монополий регулировались в меру роста инфляции, сегодня правительству не пришлось бы снижать экспортные пошлины, испытывать серьезные трудности по выплате заработной платы в бюджетной сфере. Известно, что повышение цен на уголь на 1 руб./т увеличивает дефицит заработной платы в бюджетной сфере почти на 10 руб./т. Этот фактор принимается во внимание во всех странах мира с рыночной экономикой. Поэтому там дотируются угольные шахты, другие сырьевые и сельскохозяйственные предприятия. Еще одним разрушительным последствием "валютного коридора" явилось ужесточение кредита. Стабилизация рубля и снижение инфляции отнюдь не привели к снижению ставки рефинансирования Центрального банка России. Как правило, она координируется со ставками продажи государственных ценных бумаг, а не с уровнем инфляции. Уровень эффективности ГКО необычно высок (более 160 %). Само собой, коммерческие банки охотней скупают пакеты ГКО и получают более высокую прибыль, чем при вложении денег в капитальное строительство промышленных предприятий. Интереса кредитовать промышленное производство у коммерческих банков не прослеживается. Кто же польстится на черный хлеб, если государство торгует вразнос пирожными (ГКО).

Центральный банк вынужден держать повышенный уровень ставок рефинансирования кредитных ресурсов из-за дутой доходности ГКО. Политика "дорогих денег" оборачивается тем, что промышленным предприятиям, в том числе и металлургическим, к источникам кредита не подступиться. Негде пополнять оборотные средства, а отсутствие льгот по налогообложению прибыли не позволяет наладить нормальный воспроизводственный цикл. Оборотные средства вымываются, финансовый стопор останавливает коксовые батареи и домны.

Бумеранг возвращается

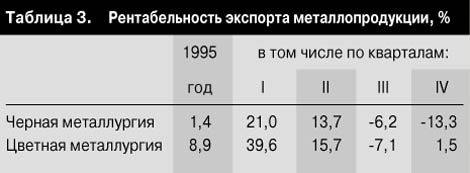

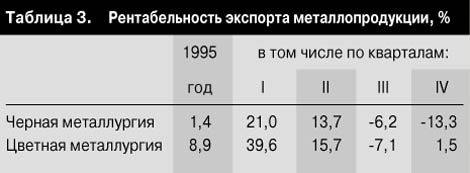

Ко всем напастям безоглядной финансовой политики государства прибавился и фактор внешний – снижение цен на черные и цветные металлы на внешнем рынке. Так, в июне 1996 года по сравнению с декабрем 1995 года цены на мировом рынке снизились на: лист тонкий горячекатаный – 10 долл./т, лист тонкий холоднокатаный – 120 долл./т, швеллер – 80 долл./т, алюминий первичный – 128 долл./т, медь рафинированную – 720 долл./т, никель – 325 долл./т. Рентабельность экспортных поставок резко снизилась (см. табл. 3). Утрату рентабельности экспорта металлопродукции нельзя компенсировать за счет наращивания внутренних продаж из-за низкого платежеспособного спроса. Предприятия вынуждены относить убытки от экспорта на цену продукции, поставляемую на внутренний рынок. В результате внутренние цены стали выше мировых. Попросту говоря, за каждый доллар, заплаченный небедным западным покупателем за российский металл, он получает "премию" примерно в 30 % от разоренного российского покупателя металлов. Ясно, что отечественные потребители не в состоянии тянуть лямку принудительного субсидирования экспорта. Это и привело к спаду производства в металлургии в первом полугодии 1996 года на 3 – 5 % против уровня 1995 года.

Высокая экспортная зависимость российской металлургии, которую в любой здравой экономике считают благом, благодаря финансовой "стабилизации" ударила по ней бумерангом. Падение производства могло быть и более крутым, если бы не отчаянные усилия металлургов, которых не оставляет надежда "перезимовать" монетаристское поветрие.

Подоплека украинского демпинга

Посчитали убытки на внутреннем рынке, как пришлось открывать ворота рынка внутреннего. Демпинг в Россию! Это новое явление тоже породил хваленый "стабилизаторами" валютный коридор.

Предприятия России не вчера столкнулись с серьезной конкуренцией на внутреннем рынке со стороны украинской черной металлургии. Украина продает аналогичную продукцию по более дешевым ценам. Между тем, украинские коллеги – главные конкуренты российских металлургов на внутреннем рынке России (Европейская часть и Урал), на рынках стран СНГ и мировых. В 1995 году импорт металлопродукции из Украины в Россию составил 977,7 млн. долл.

Поскольку качество выпускаемой продукции в России и на Украине примерно на одинаковом уровне, то с экономических позиций наиболее конкурентоспособной будет продукция с более низкими затратами.

В частности, для металлургических заводов Украины типичными являются относительно невысокие затраты на перевозку железорудного сырья, флюсов, угля и кокса вследствие незначительных расстояний (200 – 500 км) между производителями и потребителями этих ресурсов. В результате цены сырья на местах потребления на Украине ниже мировых примерно на 20 %. На предприятиях же России затраты на перевозки очень велики как из-за больших расстояний, так и непомерной стоимости услуг железнодорожного транспорта.

До "валютного коридора" россияне-производители худо-бедно, но контролировали внутренний рынок. Когда внутренние цены обогнали мировые, внутренний рынок оголился. Структура и уровень заготовительных цен на основные виды сырья и топлива по состоянию на январь 1996 года (в расчете на 1 т) на предприятиях России и Украины претерпели значительные изменения – не в пользу россиян.

Наиболее значительные отклонения материальных затрат по заводам России по сравнению с заводами Украины наблюдаются по следующим переделам ("-" – экономия, "+" – перерасход):

передельному чугуну -10,2 % к себестоимости

мартеновской стали +9,8 % к себестоимости

заготовке для переката +6,6 % к себестоимости

тонколистовому прокату +3,3 % к себестоимости.

Экономия по передельному чугуну вызвана, главным образом, более низким удельным расходом в России железорудного сырья и кокса, которые перекрывают более высокий уровень цен на них.

Основные отклонения по мартеновской стали связаны со снижением расхода металлошихты и повышенным использованием ее в структуре более дешевого компонента – металлолома.

Анализ затрат на производство готового проката в России и на Украине показал, что себестоимость 1 т готового проката на металлургических предприятиях Украины ниже, чем в России, на 250 – 280 тыс. руб., или на 21 – 23 %.

Сопоставление сквозных (полных) затрат показывает, что удельный расход железорудного сырья в России ниже, чем на Украине, примерно на 10 %, а топлива – на 8 – 12 %. Расход энергии всех видов примерно одинаковый. Транспортные затраты, наоборот, в России в 4 – 5 раз выше, чем на Украине, и практически полностью поглощают экономию, полученную за счет более низкого удельного расхода сырья и топлива. Затраты на оплату труда на Украине примерно в 2 раза ниже, чем в России, и составляют 3,5 – 4,8 % против 8 – 10 % в России, хотя трудовые затраты на 1 т металлопродукции на заводах Украины выше (соответственно на Украине – 16 – 21 чел.-ч/т проката, в России – 12 – 13 чел.-ч/т). Производительность труда на предприятиях металлургии России выше, чем на предприятиях Украины, на 20 – 30 %. Тем не менее более низкий уровень оплаты труда, в конечном итоге, обеспечивает украинским экспортерам более высокую конкурентоспособность, в том числе и на рынке России.

Низкая доля амортизационных отчислений в издержках производства украинской металлопродукции (0,7 – 1 %) вызвана недооценкой их стоимости в условиях инфляции, а также высоким удельным весом фондов со сверхнормативным сроком службы. На эти фонды амортизация не начисляется.

Если сопоставить все эти факторы стоимостного характера, нельзя прийти к выводу, что украинская металлургия эффективнее российской.

Какие еще факторы, кроме "валютного коридора", открыли ворота российского рынка для вторжения украинских конкурентов?

Поставки украинского металла на российский рынок осуществляются без налога на добавленную стоимость. Это и дает снижение уровня цены на 20 %. Курсовые разницы рубля и карбованца по отношению к доллару обеспечивают снижение цены украинского металла дополнительно еще на 1 – 3 %. Для создания благоприятных условий конкуренции российской металлопродукции с украинской на внутреннем рынке России необходимо добиться снижения себестоимости, а так как цены монополистов не обузданы, вряд ли это дело простое, если смотреть с "затратной" стороны. Что остается в режиме реального времени, чтобы умерить экспансию на российский рынок? Заградительные пошлины! Но в России пока нет юридической антидемпинговой процедуры. В настоящее время Союз экспортеров металлопродукции России совместно с МВЭС готовит обосновывающие материалы. Но для их преобразования в нормативные документы потребуется время.

Как поладить с Еврофером

Россия – один из ведущих в мире экспортеров металлопродукции. Анализ показывает, что цены на российский металл... как правило, на 40 – 80 долл./т ниже, чем у других зарубежных экспортеров. Это обусловлено более дешевой рабочей силой и более низкой долей амортизации: заработная плата в России составляет 8 – 10 %, а в зарубежных странах с развитой рыночной экономикой – 28 – 33 % от себестоимости, доля амортизации соответственно 3 – 4 % и 10 – 12 %.

После того как рентабельность экспорта упала до нулевой, а потом стала отрицательной, остается только пожалеть тех, кто сделал ставку на экспорт.

Еще до введения "валютного коридора" у наших экспортеров возникли проблемы из-за того, что развитые страны ввели высокие таможенные пошлины против российских продавцов. Повод дали отдельные вылазки на рынок с демпинговой ценой.

Для разрешения споров Союз экспортеров металлопродукции вошел в контакт с Еврофером – организацией производителей черных металлов ЕС, провел совместные консультации по обмену информацией на рынках Европы – по объемам производства, торговли, ценообразованию. Такая координирующая работа, а также добровольное ограничение поставок металлопродукции определенных видов на рынок Европы со стороны России в обмен на отмену антидемпинга будут способствовать расширению торговли. Союз экспортеров металлопродукции России принят в число членов Наблюдательного совета в Экономическом комитете Еврофера.

Однако главная проблема экспортеров – дома. Правительство, похоже, изверилось в жесткой финансовой политике, которая проводилась в течение года. Горькое лекарство принесло и горькие плоды. Природа инфляции осталась неуязвимой. Монопольные цены и "валютный коридор" оказались как бы на встречных курсах? Голод на оборотные средства не соблазнил банки на займы, а предрекаемый приток частных инвестиций при "умиротворенной" инфляции оказался миражом. Инвестор смотрит на платежный баланс предприятия, в которое собирается вкладывать свои кровные, а уж потом на общенациональный индекс инфляции.

Где же выход?

Диагноз немощи экономики – нехватка "железа"

Узловым моментом является расширение внутреннего рынка металлопродукции. Ведь монетаристская модель подавила не инфляцию, а спрос. Но и этот сжавшийся, как шагреневая кожа, внутренний рынок теперь стал местом притяжения импортеров. Стало быть, две задачи сплелись воедино: меры поддержки российского экспорта и защита внутреннего рынка. Конечно, внутреннее потребление металлопродукции в России на уровне 19 – 20 млн. т в год является недопустимо низким с точки зрения развития экономики страны. Сегодня крупнейшие производители черных металлов – Япония, США, Китай – потребляют на внутреннем рынке своих стран 80 – 100 млн. т стальной продукции. Еще 10 лет назад и мы в России потребляли не меньше. Надо оживить платежеспособный спрос в секторах машиностроения, строительства и МПС. На их долю, к слову, приходится свыше 50 % дебиторской задолженности. Назрела необходимость создания ассоциированных структур с этими отраслями типа ФПГ. Увеличение емкости отечественного рынка металлов – задача ключевая, без которой возобновление экономического роста, как показывает опыт других стран, просто несбыточно.

Уровень издержек производства и платежеспособный спрос в настоящее время являются одними из основных факторов, от которых зависит конкурентная способность металлопродукции на внутреннем и внешнем рынках. На решении этих вопросов и сосредоточена работа федеральных органов управления и предприятий. Пришла пора трезво посчитать, каков реальный баланс обретений и потерь после водворения промышленности в темницу "валютного коридора", сформулировать трезвую концепцию промышленной политики России.

|

назад

назад

В условиях постепенной стабилизации курса рубля темпы сближения внутренних цен с мировыми происходят как за счет собственного роста внутренних цен, так и за счет курсовой составляющей. Если доля экспорта любой компании превышает треть ее продаж, она является "заложницей" курса национальной валюты по отношению к доллару. Метаморфоза российского экспорта стали – тому подтверждение.

В условиях постепенной стабилизации курса рубля темпы сближения внутренних цен с мировыми происходят как за счет собственного роста внутренних цен, так и за счет курсовой составляющей. Если доля экспорта любой компании превышает треть ее продаж, она является "заложницей" курса национальной валюты по отношению к доллару. Метаморфоза российского экспорта стали – тому подтверждение.