Создание двух гигантских конгломератов вызвало возбуждение в обычно безмятежном золотом секторе. Еще, конечно, надо подождать и посмотреть, повысит ли это событие привлекательность отрасли для инвесторов. Но рост цены на золото указывает на то, что металл вновь обретает былую притягательность, говорит Стив Карпел.

Блеск – не первое слово, которое приходит на ум при описании золотого сектора. На протяжении многих лет золото остается одним из самых «скучных» металлов. С конца 80-х годов его цена, выраженная в долларах, падала независимо от каких-либо политических потрясений. Центральные банки многих государств настолько разочаровались в золоте, что начали сбывать груды своих запасов и вкладывать деньги в другие секторы.

Но теперь оживленное внимание к этой отрасли все-таки вернулось. Не только цена снова закрепилась на уровне выше 300 долл., но кругом началась лихорадка с консолидацией. Слияния и поглощения, связанное с этим процессом столкновение интересов изменили рыночный ландшафт, когда над спросом преобладало предложение. И, судя по всему, многие события еще впереди.

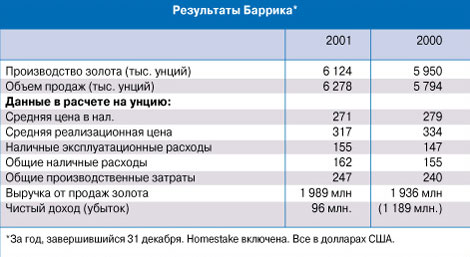

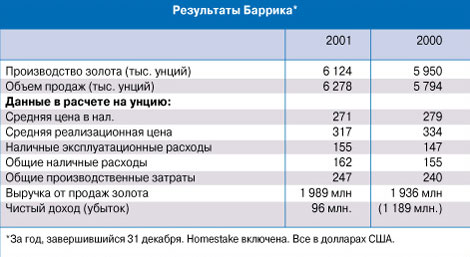

Первое большое изменение случилось в июне прошлого года. Канадская компания Barrick Gold объявила о предполагаемом слиянии с расположенной в Калифорнии фирмой Homestake для создания крупнейшего в Северной Америке и второго в мире после AngloGold продуцента золота с общим ежегодным объемом производства в 6,1 млн. унций.

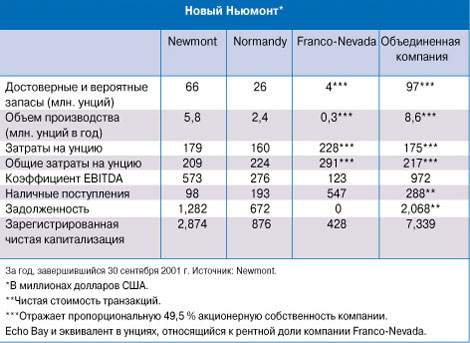

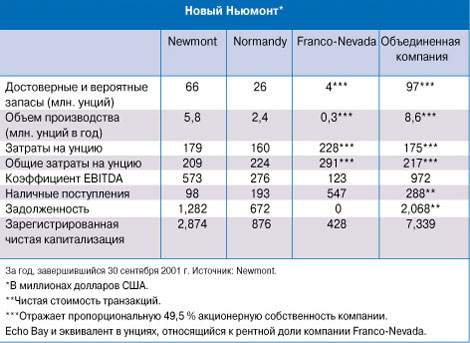

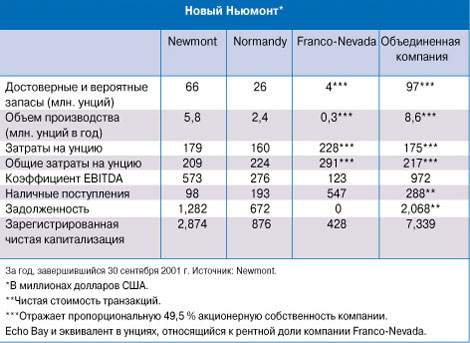

Не успела осесть пыль, поднятая этой сделкой, как в сентябре сама AngloGold выступила с притязаниями на крупнейшего золотодобытчика Австралии Normandy Mining. Однако затем она уступила это поле американской компании Newmont, которая действовала более напористо. В итоге в феврале этого года состоялось слияние трех компаний. Newmont приобрела Normandy Mining и канадскую Franco-Nevada, создав новую, крупнейшую в мире золотопромышленную структуру с объемами производства в 8,2 млн. унций, запасами в 97 млн. унций и доходами до вычета налогов в 972 млн. долл. (на 30 сентября 2001 года).

В результате этой перетряски в золотой элите Южная Африка впервые лишилась первого места в списке мировых лидеров. Но с чего вдруг возникла такая лихорадочная страсть к экспансии?

Производители золота давно признавали, что их отрасль слишком разобщена и потому не может оказывать сколько-нибудь значительного влияния на рынок. Не имея по-настоящему крупных игроков, они столкнутся с постоянно растущими затратами (в немалой степени из-за трудностей с закрытием дорогих рудников) и проблемами в привлечении инвестиций для поиска и разработки новых запасов.

Если сравнивать мировое производство различных металлов по той доле, которую в каждом секторе контролируют десять ведущих производителей, то она составит 100 % по платине, 90 % по никелю, более 70 % по железной руде, 60 % по меди, более 50 % по алюминию, но лишь примерно 35 % по золоту. Очевидно, что золотая отрасль несколько отставала в плане консолидации от других.

Тенденция сохраняется

Тем не менее, Виктор Флорес, аналитик из компании HSBC Securities в Нью-Йорке, указывает, что тенденция к консолидации наблюдается, по крайней мере, последние десять лет. «Раньше в перечне HSBC значилось 140 компаний этой отрасли, а сейчас их лишь 40», – говорит он.

Флорес также отмечает, что в практическом плане консолидацию невозможно использовать для контроля над предложением, а следовательно, и ценами. «Это – один из мифов о рынке золота. Двадцать ведущих производителей контролируют 40% рынка и консолидация, может быть, дальше этого и не пойдет. Вы должны располагать определенными размерами и ликвидностью, чтобы быть в состоянии привлечь институциональных инвесторов. Они-то как раз и представляют основную движущую силу, стоящую за слияниями».

Брайан Кристи, аналитик из компании Canaccord Capital (Торонто), согласен: «Они конкурируют с компаниями, которые специализируются, к примеру, на производстве основных металлов и имеют гораздо более высокую рыночную капитализацию. Но они должны быть еще больше, чтобы с ними конкурировать».

«Помимо основной причины слияний, есть еще и стимул к ним, а именно возможность сократить производственные расходы», – отмечает Лео Ларкин, аналитик из нью-йоркской компании Standard & Poor. Хотя большую экономию средств можно обеспечить путем совместных действий, имея, скажем, рудники, расположенные недалеко друг от друга, на практике такое редко случается. Добиться некоторой экономии все-таки можно, повысив эффективность присоединенной компании.

У компании AngloGold причины для приобретения качественных активов по всему миру иные. Она хочет сделать это не просто из желания расшириться, но потому, что у компаний, связанных, в основном, с Южной Африкой, низкая биржевая стоимость и недостаточный уровень капитализации. Для AngloGold крайне важно распространить свои активы на более благоприятные для инвесторов регионы, такие, как Северная Америка или Австралия, если, конечно, финансовые менеджеры и аналитики проникнутся этой идеей и возьмутся за повышение рыночной стоимости компании. Вероятно, AngloGold увидела огромные возможности для себя, когда стала претендовать на приобретение (из расчета 1,42 австралийского доллара за акцию) производственной компании Normandy c объемом добычи в 2,4 млн. унций и стоимостью 1,7 млрд. американских долларов. В то время акции Normandy шли по цене всего лишь в 1,1 австралийского доллара. У компании AngloGold причины для приобретения качественных активов по всему миру иные. Она хочет сделать это не просто из желания расшириться, но потому, что у компаний, связанных, в основном, с Южной Африкой, низкая биржевая стоимость и недостаточный уровень капитализации. Для AngloGold крайне важно распространить свои активы на более благоприятные для инвесторов регионы, такие, как Северная Америка или Австралия, если, конечно, финансовые менеджеры и аналитики проникнутся этой идеей и возьмутся за повышение рыночной стоимости компании. Вероятно, AngloGold увидела огромные возможности для себя, когда стала претендовать на приобретение (из расчета 1,42 австралийского доллара за акцию) производственной компании Normandy c объемом добычи в 2,4 млн. унций и стоимостью 1,7 млрд. американских долларов. В то время акции Normandy шли по цене всего лишь в 1,1 австралийского доллара.

Поначалу казалось, что Normandy отнеслась к этому довольно дружелюбно. «Будет справедливо сказать, что цели, которыми была движима AngloGold, подавая заявку, соответствовали стратегии, которую мы в Normandy уже какое-то время проводили», – говорил тогда ее глава Робер Шампьон де Креспиньи. Крупнейший акционер – компания Franco-Nevada отмалчивалась, наблюдая за происходящим со стороны. В апреле 2001 года она заключила сделку о приобретении 19,9 % акций Normandy. В обмен Normandy приобрела собственность дочернего предприятия Franco-Nevada в штате Невада, включая рудник Ken Snyder мощностью 260 000 унций в год, а также наличные средства и лицензионный доход от рудников Henty и New Celebration в Австралии.

Компания Franco-Nevada в то время занимала пятое место в мире среди производителей золота по рыночной капитализации, несмотря на то, что в собственности у нее был единственный действующий рудник – Ken Snyder. Главным же источником доходов в виде лицензионных выплат служили крупные североамериканские рудники, такие, как Betze-Post и Meikle, принадлежащие компании Barrick. Компания Franco-Nevada в то время занимала пятое место в мире среди производителей золота по рыночной капитализации, несмотря на то, что в собственности у нее был единственный действующий рудник – Ken Snyder. Главным же источником доходов в виде лицензионных выплат служили крупные североамериканские рудники, такие, как Betze-Post и Meikle, принадлежащие компании Barrick.

Сосредоточивая свою деятельность на получении лицензионных доходов из различных источников, компании этого типа избегают больших капитальных и эксплуатационных затрат. Поэтому их рыночная капитализация, как правило, выше, чем у добывающих компаний. В результате Franco-Nevada стала прибыльной, богатой наличными деньгами, с нулевыми долгами (табл. 2). Помимо золота она также получает лицензионные прибыли от добычи платины, алмазов, урана, нефти и газа и связана с этими отраслями другими интересами.

Схватка начинается

В ноябре AngloGold со своими планами экспансии села на мель. В это время базирующаяся в Денвере Newmont Mining начала действия по захвату компаний Normandy и Franco-Nevada, оперируя наличными средствами и акциями общей стоимостью в 4,7 млрд. долл. Эта сделка дала бы акционерам Newmont 50 % акций новой компании, тогда как Franco-Nevada получила бы примерно 32 %, а Normandy около 18 %.

Президент Newmont Уэйн Мерди заявил, что сделка закрепила бы сочетание производственного опыта Newmont, австралийских активов Normandy, финансового мастерства и умения проводить деловые операции, присущих Franco-Nevada. «Это тот самый случай, когда единое целое будет лучше, чем сумма его составных частей», – провозгласил он. С открытием месторождения Carlin Trend в Неваде в 1961 году Newmont превратилась в крупнейшего производителя золота на американском континенте. Сегодня эта компания владеет рудниками в Неваде, Калифорнии, Канаде, Мексике, Перу, Боливии, Узбекистане и Индонезии (табл. 2). В начале 2001 года она поглотила расположенную в Хьюстоне компанию Battle Mountain Gold, а также наладила отношения с Normandy через совместное предприятие – подземный рудник на севере Квинсленда Vera/Nancy мощностью 230000 унций в год, который она приобрела вместе с компанией Battle Mountain.

Что касалось предложения Newmont, компания Normandy сочла его более привлекательным, чем сделку с AngloGold. «Акционеры получают превосходную сделку, которую совет директоров и я с энтузиазмом одобряем и рекомендуем», – говорил Де Креспиньи. Franco-Nevada также ее одобрила. Битва между AngloGold и Newmont за компанию Normandy растянулась на три месяца. В течение этого времени обе стороны напоминали евангелических священников стараниями обратить акционеров Normandy в свою веру и убедить в выгодности сделки. Newmont подчеркивала, что трехстороннее слияние даст им 22 рудника на пяти континентах, но 70 % добычи будут приходиться на Северную Америку и Австралию, а значит, будет меньше политических и экономических рисков. Роль более опасных в этом отношении регионов, таких, как Индонезия, сократится.

Конкуренты постепенно «раскручивали» свои предложения, добавляя и добавляя денег – Newmont была вынуждена идти на это даже при том, что биржевые курсы ее акций падали. В конечном итоге предложение Newmont достигло в начале января цены в 1,94 австралийского доллара за акцию Normandy, что равнялось в сумме 4,56 млрд. австралийских долларов (2,4 млрд. долларов США). В свою очередь председатель совета директоров и главный исполнительный директор AngloGold Бобби Годселл решил не менять свое последнее предложение в 1,83 австралийского доллара за акцию или в общей сложности примерно 2,2 млрд. долларов США и вышел из борьбы.

На исход этой борьбы, возможно, повлияли политические риски и относительно высокая стоимость операций по добыче в Южной Африке, но решающую роль сыграл другой фактор – коренное различие между перестраховщиками и их антиподами в золотом бизнесе. Newmont выступает против форвардных сделок и, таким образом, располагает большими возможностями оказывать воздействие на цены золота, которые в критически важные завершающие недели схватки конкурентов росли. С другой стороны, AngloGold обладает некоторыми преимуществами в сфере производства, но в целом ее позиции выглядели более слабыми. (На самом деле Normandy имеет значительный хедж примерно в 10 млн. унций, но Newmont обещала это преимущество в конечном итоге ликвидировать.)

Новая Newmont

Итак, в середине февраля на свет появился новый горнорудный гигант после того, как Newmont подтвердила приобретение компаний Franco-Nevada и Normandy. Председателем совета директоров и главным исполнительным директором становится Марди, президентом – президент Franco-Nevada Пьер Лассонде, а директором – Де Креспиньи. Находящаяся в Канаде компания Franco-Nevada Ltd сейчас называется Newmont Mining Corp of Canada, тогда как Franco-Nevada Inc именуется Newmont Capital Ltd. Normandy Mining переименовали в Newmont Australia.

Многие аналитики считают, что Newmont была вынуждена заплатить слишком высокую цену за сделку, но сама компания заявляет на весь мир, что инвесторы получают целый набор выгод: способность активно влиять на цену золота, прочный баланс, низкий риск и превосходная трейдинговая ликвидность. Newmont также подчеркивает и другие свои преимущества. В их числе – низкая стоимость собственного производства (в среднем 175 долл. за унцию), ведущие позиции в золотодобывающих районах мира, портфель перспективных проектов в области геологоразведки, стабильный приток лицензионных доходов, подкрепляемый превосходным знанием банковского дела, и, наконец, проверенная временем преданность охране окружающей среды и социально-экономическому развитию.

«Newmont слишком много заплатила, но биржевой курс ее акций вырос, так что рынок, как представляется, не очень-то этим и озабочен», – говорит Флорес. – «Рынок больше интересуется тем, какого же типа компанию они создали».

“Newmont заплатила много, но затраты могут показаться не столь высокими, если цены на золото будут расти», – отмечает Ларкин, указывая, что компания «не только в состоянии оказывать воздействие на цены, но и достаточно защищена в финансовом отношении. Компании такого типа обычно пользуются дополнительной поддержкой со стороны инвесторов на растущем рынке акций». Newmont, несомненно, надеется, что ее инвестиции быстро окупятся: как объявила компания, ее чистые убытки за 2001 год составили 30,8 млн. долл. (В 2000 году чистые убытки Newmont после слияний и с учетом других затрат составляли 102,3 млн. долл.) Компания прогнозирует производство золота в этом году на уровне 5,2 млн. унций, что на 4 % меньше, чем в 2001 году.

По сравнению с битвой за Normandy, установление компанией Barrick контроля над фирмой Homestake в прошлом декабре выглядело дружеским и джентльменским делом, увенчавшимся свопом акций на сумму 2,3 млрд. долл. В новой компании соединились приходящиеся на долю Barrick примерно 3,7 млн. унций годового производства золота, приблизительно 60 млн. унций запасов с уже имеющимися 2,2 млн. унциями годового производства и более чем 20 млн. унциями в виде запасов.

Как и Newmont, объединенная компания подчеркивает свои низкие геополитические риски (54 % ее запасов находятся в Северной Америке и Австралии, 33 % – в Южной Америке и 13 % – в Танзании (табл.3). Barrick также гордится самыми низкими среди крупных производителей затратами – 162 долл. за унцию – и заявляет, что, по всей вероятности, получит единственную в отрасли балансовую категорию А от Standard & Poor.

«Если смотреть вперед, то наша цель – стать пусть не самым большим, но самым прибыльным производителем с самыми низкими производственными затратами», – заявил Рэндэлл Олифант, президент и глава Barrick.

У компании Barrick есть и принципиальное отличие от Newmont. Эта компания известна подстраховками. Общий объем форвардных продаж составил в конце 2001 года 18,2 млн. унций, включая 1,9 млн. унций, унаследованных от Homestake, – это равняется 22 % ее запасов, что вполне соответствует прошлым средним показателям компании.

В прошлом году компания четырнадцатый год подряд добилась прироста объема продаж за наличные с немедленной доставкой, что принесло ей дополнительной прибыли на сумму 289 млн. долл. В нынешнем году Barrick рассчитывает произвести 5,7 млн. унций, продав половину из них по цене в 365 долл. за унцию, а другую половину – на рынке наличного товара. Снижение объема производства по сравнению с рекордным уровнем 6,1 млн. унций, достигнутым совместно компаниями Barrick и Homestake в прошлом году, объясняется, в основном, плановым закрытием нескольких рудников.

Что же касается экономии средств от слияния, то в 2002 году она достигнет примерно 60 млн. долл. и это создаст задел на следующий год.

Anglo по-прежнему занята поисками?

А что все это значит для AngloGold? Несмотря на то, что падающий курс южноафриканской валюты смягчил удар по балансу компании (за последние десять лет цена 1кг золота при продажах за наличные взлетела с 30 000 до 100 000 рандов), компания по-прежнему обременена дорогостоящими подземными рудниками и низкой капитализацией. Кроме того, она должна также учитывать, что 25 – 30 % южноафриканских рабочих заражены ВИЧ-инфекцией. Поэтому, занимаясь в настоящее время производством в восьми странах, компания, несомненно, продолжит попытки расширить свой портфель за счет более благоприятных для инвесторов районов, например Австралии.

Австралийские производители, такие как Newcrest, Sons of Gwalia и Aurion Gold вполне могут стать ее целями. В этом ряду следует назвать и Boddington, треть акций этой компании уже находится во владении у AngloGold. Есть также компании Lihir Gold в Папуа–Новая Гвинея (Newmont только что продала свой пакет в 9,7 %), Crixas в Бразилии (сейчас на 50 % принадлежит AngloGold), Morila в Мали (AngloGold владеет 40 %) и Ashanti в Гане. Не исключена даже сделка с Barrick, с которой у AngloGold имеются совместные предприятия.

Впрочем, впадать в панику нет оснований. В первом квартале этого года AngloGold добилась хороших результатов, получив прирост прибыли от производственной деятельности, который составил 7,3 % или 147 млн. долл. Это достижение подкреплено рекордной наличной маржой в 136 долл. за унцию (исключая дорогостоящие активы компании Free State, которые были проданы фирме Arm and Harmony). Общие наличные затраты на текущую производственную деятельность были сокращены на 2 % – до 151 долл. Рассчитывая, что цены на золото стабилизируются, компания сократила свой хедж на 1,7 млн. унций в первом квартале, доведя его в конце марта до 12,9 млн. унций.

AngloGold пока помалкивает насчет возможных поглощений, предпочитая подчеркивать потенциал своих проектов, таких, в частности, как Geita в Танзании, Sadiola в Мали, Sunrise Dam в Австралии, Red Lake в Канаде и La Rescatada в Перу.

Создается впечатление, что золотая консолидация в той или иной форме будет продолжаться, но Флорес из HSBC считает, что в будущем более вероятно дальнейшие слияния мелких и средних золотодобытчиков, чем такие мега-слияния, которые мы только что наблюдали.

«Я думаю, что тенденция на рынке золота идет вверх из-за меняющихся принципов спроса и предложения», – говорит Кристи из компании Canaccord, уточняя при этом, что рост будет постепенным. Предложение падает из-за закрытия рудников и снижения категорий. Хотя сейчас на подходе есть ряд интересных проектов, разведка в предыдущий период была явно недостаточна, и ее результаты не гарантируют прекращение спада в золотодобыче. Стоит отметить, что компании Newmont и Barrick прогнозируют сокращение производства в нынешнем году.

Ларкин из Standard & Poor настроен оптимистично в отношении рынка золота: «Физический и инвестиционный спрос растут: сказывается общее недовольство финансовыми активами, что делает золото более привлекательным. А это – актив стабильный, который не может упасть до нуля подобно корпорации «Энрон». Люди заново найдут в золоте двигатель инвестиций», – заявляет он.

|

назад

назад

У компании AngloGold причины для приобретения качественных активов по всему миру иные. Она хочет сделать это не просто из желания расшириться, но потому, что у компаний, связанных, в основном, с Южной Африкой, низкая биржевая стоимость и недостаточный уровень капитализации. Для AngloGold крайне важно распространить свои активы на более благоприятные для инвесторов регионы, такие, как Северная Америка или Австралия, если, конечно, финансовые менеджеры и аналитики проникнутся этой идеей и возьмутся за повышение рыночной стоимости компании. Вероятно, AngloGold увидела огромные возможности для себя, когда стала претендовать на приобретение (из расчета 1,42 австралийского доллара за акцию) производственной компании Normandy c объемом добычи в 2,4 млн. унций и стоимостью 1,7 млрд. американских долларов. В то время акции Normandy шли по цене всего лишь в 1,1 австралийского доллара.

У компании AngloGold причины для приобретения качественных активов по всему миру иные. Она хочет сделать это не просто из желания расшириться, но потому, что у компаний, связанных, в основном, с Южной Африкой, низкая биржевая стоимость и недостаточный уровень капитализации. Для AngloGold крайне важно распространить свои активы на более благоприятные для инвесторов регионы, такие, как Северная Америка или Австралия, если, конечно, финансовые менеджеры и аналитики проникнутся этой идеей и возьмутся за повышение рыночной стоимости компании. Вероятно, AngloGold увидела огромные возможности для себя, когда стала претендовать на приобретение (из расчета 1,42 австралийского доллара за акцию) производственной компании Normandy c объемом добычи в 2,4 млн. унций и стоимостью 1,7 млрд. американских долларов. В то время акции Normandy шли по цене всего лишь в 1,1 австралийского доллара. Компания Franco-Nevada в то время занимала пятое место в мире среди производителей золота по рыночной капитализации, несмотря на то, что в собственности у нее был единственный действующий рудник – Ken Snyder. Главным же источником доходов в виде лицензионных выплат служили крупные североамериканские рудники, такие, как Betze-Post и Meikle, принадлежащие компании Barrick.

Компания Franco-Nevada в то время занимала пятое место в мире среди производителей золота по рыночной капитализации, несмотря на то, что в собственности у нее был единственный действующий рудник – Ken Snyder. Главным же источником доходов в виде лицензионных выплат служили крупные североамериканские рудники, такие, как Betze-Post и Meikle, принадлежащие компании Barrick.